55/2015. (XII. 22.) MNB rendelet

55/2015. (XII. 22.) MNB rendelet

a teljes költségmutató számításáról és közzétételéről

A biztosítási tevékenységről szóló 2014. évi LXXXVIII. törvény 439. § h) pontjában,

a 11. § tekintetében a Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 171. § (1) bekezdés i) pontjában

kapott felhatalmazás alapján,

a Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 4. § (9) bekezdésében meghatározott feladatkörömben eljárva a következőket rendelem el:

1. § (1)1 A biztosító a biztosítási tevékenységről szóló 2014. évi LXXXVIII. törvény (a továbbiakban: Bit.) 4. § (1) bekezdés 97. pontja szerinti teljes költségmutató (a továbbiakban: TKM) értékét

a)2

b) 2017. január 1-jétől a 3. mellékletben

foglalt módszertan szerint számítja ki.

(2) A biztosító a TKM értékét egy típuspéldára határozza meg, és a számítást a 2–9. §-ban foglalt feltételek alkalmazásával végzi el.

(3) A külső feltételezések (hozamgörbe, árfolyam) változásának hatását a biztosító minden év július 1-jéig (TKM aktualizálási időpont) vezeti át a TKM értékeken.

(4) Amennyiben az induláskor feltételezett, a termékhez, illetve a befektetésekhez tartozó költségek, alkalmazott paraméterek megváltoznak, és ezen változtatások a TKM értékét módosítják, akkor a biztosító soron kívül újraszámolja a TKM értéket.

(5) A biztosító a TKM értékre vonatkozó számításai helyességét külső szakértő – biztosító könyvvizsgálatára jogosult – személlyel vagy szervezettel minden naptári évben auditáltatja.

(6) A TKM értékének számításához szükséges, a biztosítási díj pénznemétől eltérő pénznemű értékeknek a biztosítási díj pénznemére való átváltására a biztosító a TKM értékének számítását megelőző év december 31-én érvényes, a Magyar Nemzeti Bank (a továbbiakban: MNB) által közzétett hivatalos devizaárfolyamot alkalmazza.

2. § A biztosító biztosítottként egy fő, 35 éves személyt vesz figyelembe. Amennyiben a termék 35 éves személy számára nem elérhető, a biztosító a számítás során a legjobb közelítését használja (minimalizálja a termékben elérhető és az e rendeletben meghatározott életkor különbségének abszolút értékét).

3. §3 (1) A biztosító a TKM számítása során kizárólag a kötelezően választandó kiegészítő biztosításokat, a kötelezően választandó legkisebb értéken veszi figyelembe.

(2) A kockázati biztosítási szolgáltatás kizárólag a szerződési feltételek szerinti kötelezően választandó biztosítási kockázatokra terjed ki. Minden olyan kockázat opcionálisnak tekintendő, és így a biztosítónak nem kell beszámítania a TKM értékébe, melyet a feltétel és az ajánlat nem tesz kötelezővé, azaz amely nélkül az ajánlat felvehető.

4. § (1) A biztosítási díj:

a) a rendszeres díjas életbiztosítások esetében

aa)4

ab) a 3. melléklet vonatkozásában havi 25 000 forint,

b) az egyszeri díjas életbiztosítások esetében

ba)5

bb) a 3. melléklet vonatkozásában 4 500 000 forint,

c) amennyiben az adott termékhez tartozó minimális díj az a), illetve a b) pontban meghatározott értéknél magasabb, akkor az adott termékhez tartozó minimális díjnak megfelelő összeg.

(2) A biztosítási díj indexálását – ide nem értve a nyereségmegosztás (ideértve többek között a többlethozam-visszajuttatást) miatti indexálást – a biztosító csak akkor veszi figyelembe, ha az a szerződéses feltételek szerint kötelező. Amennyiben az indexálás közvetlenül vagy közvetve inflációhoz vagy egyéb, a biztosítótól független indikátorhoz kötött, akkor az inflációt, illetve egyéb indikátort végig nullának kell tekinteni.

(3) A díjfizetés gyakorisága:

a)6

b) a 3. melléklet vonatkozásában havi (vagy egyszeri),

c) amennyiben rendszeres díjas termék esetén a havi díjfizetés nem megengedett, a havi díjfizetéshez legközelebb álló gyakoriságot kell alapul venni, és ebben az esetben a rendelet havi díjfizetést alapul vevő rendelkezései megfelelően alkalmazandók.

(4) A díjfizetés módja:

a)7

b) a 3. melléklet vonatkozásában átutalás.

5. § (1) A biztosítás tartama:

a) a rendszeres díjas és élethosszig tartó biztosítás (whole life) esetében 10, 15 és 20 év,

b) az egyszeri díjas biztosítás esetében 5, 10 és 20 év.

(2) A kalkulációt a biztosító mindazon tartamokra elvégzi, amelyek lejárattal, illetve élethosszig tartó biztosítás esetén visszavásárlással elérhetők. Az élethosszig tartó biztosítás (whole life) esetében egy adott tartamot úgy kell tekinteni, mintha a szerződő az adott időszak végén a szerződést visszavásárolná. Amennyiben a díjfizetési időszak és a szerződés lejárati tartama eltér, a biztosító a vonatkozó TKM értékeket kétféleképpen, két sorban tünteti fel: az egyik sorban a minimális díjfizetési időtartam melletti TKM értéket, a másik sorban pedig az adott tartamhoz tartozó maximális díjfizetési időtartam melletti TKM értéket mutatja be. Ebben az esetben feltüntetésre kerül a szóban forgó minimális és maximális tartam nagysága is.

(3) A bemutatott tartamoknak összhangban kell lennie a termék feltételeiben meghatározott minimális tartammal.

(4) Amennyiben a köthető minimális tartam hosszabb, mint az adott biztosítás típushoz [egyszeri vagy rendszeres díjas, illetve a visszavásárlás tekintetében az élethosszig tartó (whole life)] tartozó legrövidebb tartam, és az nem esik egybe az (1) bekezdésben meghatározott egyéb kötelező tartamokkal, akkor a biztosító a TKM értékét erre a (köthető minimális) tartamra számítja ki.

(5)8 Amennyiben a köthető maximális tartam rövidebb, mint az adott biztosítás típushoz [egyszeri vagy rendszeres díjas, illetve a visszavásárlás tekintetében az élethosszig tartó (whole life)] tartozó leghosszabb tartam, és az nem esik egybe az (1) bekezdésben meghatározott egyéb kötelező tartamokkal, akkor a biztosító a TKM értékét erre a (köthető maximális) tartamra és az (1) bekezdésben meghatározott, a biztosítónál elérhető ennél rövidebb tartamokra számítja ki.

6. § (1) A TKM számítása során a biztosító figyelembe veszi az adott termék kapcsán közvetlenül vagy közvetve felszámolt valamennyi költséget, ideértve

a) a mögöttes alapok vagyonkezelési költségeit a (2) bekezdésnek megfelelően,

b) a 3. § alapján figyelembe veendő kockázatokra eső díjrészeket,

c) a befektetési egységek vételi és eladási árfolyamának különbségéből adódó költségeket,

d) a nominálisan vagy egy külső indikátor függvényében előre rögzített lejárati szolgáltatással rendelkező életbiztosítások esetén a bruttó díj és a lejárati szolgáltatás egymáshoz való viszonyából eredő közvetett költségeket és

e) a nyereségmegosztás során a biztosítónál maradó részt

is.

(2)9 A biztosító a befektetési egységekhez kötött életbiztosítás és az egyéni számla alapján meghatározott szolgáltatású hagyományos életbiztosítás esetében a mögöttes alapok (eszközalap, külön kezelt eszközportfólió) után felmerülő költségként a lakossági befektetési csomagtermékekkel, illetve biztosítási alapú befektetési termékekkel kapcsolatos kiemelt információkat tartalmazó dokumentumokról szóló 1286/2014/EU európai parlamenti és tanácsi rendeletnek a kiemelt információkat tartalmazó dokumentumok megjelenítése, tartalma, felülvizsgálata és módosítása, valamint az ilyen dokumentumok rendelkezésre bocsátására vonatkozó kötelezettség teljesítése tekintetében meghatározott szabályozástechnikai standardok megállapítása révén történő kiegészítéséről szóló, 2017. március 8-i (EU) 2017/653 felhatalmazáson alapuló bizottsági rendelet VI. melléklet 1. rész 4. és 5. pontja szerinti ismétlődő költségeket veszi figyelembe.

(3) Amennyiben egy befektetési egységekhez kötött életbiztosítási termék esetében a biztosító eszközalap, illetve mögöttes alapkezelési díjai eltérnek a különböző eszközalapok esetében, akkor a biztosító a TKM értékét eszközalaponként külön-külön határozza meg.

(4) A TKM értékének számítása során a biztosító a díjhoz és a kifizetésekhez kapcsolódó, változó hatályú esetleges adó- és járulékterheket és kedvezményeket figyelmen kívül hagyja.

(5) A TKM értékének számítása során a biztosító olyan jóváírást, illetve költségkedvezményt nem vesz figyelembe, amely adott tartam végén nem jár minden körülmények között, ide nem értve a szerződés (részleges) visszavásárlása, pénzkivonás, díjcsökkentés, díjmentesítés, díjnemfizetés, díjszüneteltetés esetét.

(6)10 Amennyiben a biztosító a 2016. január 1-jét követően kötött megtakarítási jellegű életbiztosítási szerződések szerződési feltételében nem rögzíti a nyereségmegosztás minimális arányát, akkor a nyereségmegosztás mértékét 0%-nak – azaz a nyereséget egészében a biztosítónál maradónak – tekinti.

(7)11 Az eszközalapok összetételének, így költségének folyamatos változása miatt a biztosító a TKM számítása során jogosult biztonsági ráhagyás (ún. puffer) alkalmazására, azaz az (1)–(6) bekezdés szerint számított TKM értéknél magasabb TKM érték meghatározására és publikálására.

7. § (1)12 A TKM értékének a 3. melléklet szerinti meghatározása során a biztosító feltételezi, hogy az ügyfél követelései mögötti eszközökön befektetési hozam keletkezik, amelynek mértéke konzisztens az Európai Biztosítás- és Foglalkoztatóinyugdíj-hatóság által meghatározott és közzétett kockázatmentes hozamgörbével.

(2)13 A biztosító a számításhoz az előző év december 31-re vonatkozó, a biztosítási díj pénznemének megfelelő hozamgörbét alkalmazza.

8. §14 A TKM értékének meghatározása során a biztosító feltételezi, hogy a szerződés az előre meghatározott tartam előtt nem kerül (részleges) visszavásárlásra (ideértve a rendszeres pénzkivonást is), (részleges) díjmentesítésre, és egyéb módon (ideértve a biztosítási szolgáltatást is) sem szűnik meg az előre rögzített lejárati időpont, illetve az élethosszig tartó biztosítás (whole life) esetén az 5. § (2) bekezdésben rögzített időpontok előtt.

9. § (1) Azon megtakarítási jellegű életbiztosítási termék esetében, amely a személyi jövedelemadóról szóló 1995. évi CXVII. törvény szerint nyugdíjbiztosításnak minősül, a biztosító a 2–8. §-ban foglaltakat a (2) és (3) bekezdésben foglaltak figyelembevételével alkalmazza.

(2) A biztosító a TKM értékét a TKMNy jelöléssel látja el.

(3) A biztosító biztosítottként

a) rendszeres díjas biztosítás esetében a 10, 15, illetve 20 éves tartamokra 55, 50, illetve 45 éves,

b) egyszeri díjas biztosítás esetében az 5, 10, illetve 20 éves tartamokra 60, 55, illetve 45 éves

személyt vesz figyelembe.

10. § (1) A Bit. 153. § (6) bekezdése szerinti közzététel során a biztosító a TKM értékét a termék bevezetésével egy időben tünteti fel az internetes honlapján.

(2) A biztosító a TKM értékét táblázatos formában, termékenként – befektetési egységekhez kötött életbiztosítási termék esetében a 6. § (3) bekezdésnek megfelelően eszközalaponként – mutatja be, 4 tizedesjegy pontossággal, százalékos formában.

(3) Amennyiben a TKM értéke nem monoton csökkenő valamely két szomszédos publikálandó tartam között, abban az esetben a biztosító a TKM értékét az 5. § (1) bekezdés szerinti bármely két szomszédos publikálandó tartam között valamennyi évre külön-külön bemutatja. 20 éves tartam felett, amennyiben a 20 év feletti TKM értékek bármelyike meghaladja a 20 éves tartamhoz tartozó TKM értéket, akkor a biztosító a maximális TKM értéket külön tünteti fel, a hozzá tartozó tartammal együtt.

(4) Amennyiben a biztosító a termék sajátosságai miatt a TKM számítás során a biztosított korára, a biztosítás tartamára és a biztosítás díjára a rendeletben előírt feltevésektől eltérő paramétereket használ, ezt megjeleníti a költségmutató közzététele során. A közzétételben a biztosító felhívja a figyelmet arra, hogy az egyedi paraméterek miatt a termék TKM értéke közvetlenül nem hasonlítható össze az előírt feltételeknek megfelelő paramétereket alkalmazó TKM értékkel.

(5) A biztosító az 1. § (3) és (4) bekezdése szerint módosított TKM értékeket 15 napon belül köteles korrigálni internetes honlapján.

(6) A biztosító az internetes honlapján a saját termékeire, eszközalapjaira vonatkozó, TKM értékeket tartalmazó tájékoztatás helyén feltünteti, hogy az összes biztosító termékeire vonatkozó információk elérhetők az MNB honlapján is.

11. § (1) A biztosító az e rendelet szerint kiszámított TKM értékét a számítás elvégzését követő 15 napon belül, a 4. mellékletben meghatározott táblaszerkezetben megküldi az MNB részére. A jelen bekezdés szerinti adatszolgáltatási kötelezettség a TKM érték 1. § (3) bekezdése szerinti éves aktualizálása és az 1. § (4) bekezdése szerinti módosítása esetén is fennáll.

(2) A biztosító az 1. § (5) bekezdése szerinti auditálásról készült jelentést minden év november 30-ig benyújtja az MNB részére.

(3) A biztosító az (1) és (2) bekezdésben meghatározott adatszolgáltatást a biztosítási piaci szervezetek által a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank felügyeleti feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló MNB rendeletben meghatározott módon teljesíti.

12. § (1) Ez a rendelet – a (2)–(4) bekezdésben meghatározott kivétellel – 2016. január 1-jén lép hatályba.

(2) A 10. § (6) bekezdése 2016. április 1-jén lép hatályba.

(3) Az 1. § (1) bekezdés a) pont ab) alpontja 2016. július 1-jén lép hatályba.

(4) Az 1. § (1) bekezdés b) pontja és a 3. melléklet 2017. január 1-jén lép hatályba és ezzel egyidejűleg az 1. § (1) bekezdés a) pontja, a 4. § (1) bekezdés a) pont aa) alpontja és b) pont ba) alpontja, a 4. § (3) bekezdés a) pontja, a 4. § (4) bekezdés a) pontja, valamint az 1. és a 2. melléklet hatályát veszti.

13. §15 A biztosító a 2017. január 1. és 2017. december 31. közötti időszakra vonatkozóan a TKM számítást a 2015. év végi hozamgörbével végzi el.

1. melléklet az 55/2015. (XII. 22.) MNB rendelethez16

2. melléklet az 55/2015. (XII. 22.) MNB rendelethez17

3. melléklet az 55/2015. (XII. 22.) MNB rendelethez18

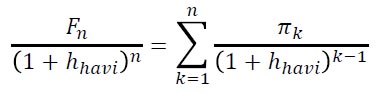

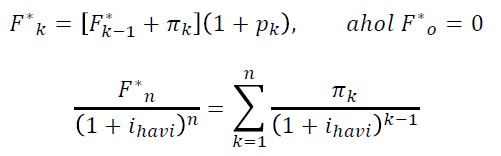

1. Az ügyfél pénzáramának rekurzív elven történő leírására vonatkozó képlet

1.1. Belső megtérülési ráta számítása a költségek és az esetleges kötelező bónuszok figyelembevételével:

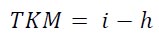

2. A TKM értéke számítására vonatkozó képlet

3. Az 1. és 2. pontban foglalt egyes rövidítések tartalma:

n a biztosítás tartama hónapokban; n ∈ {60,120,180,240}. A biztosító a TKM értéket rendszeres díjas biztosítás esetében 10, 15 és 20, egyszeri díjas biztosítás esetében 5, 10 és 20 éves tartamra számítja ki.

k kötvényhónap k ∈ {1, … , n }.

πk díjelőírás a k-adik hónapban [esetleges kedvezményekkel csökkentve a 6. § (5) bekezdésének megfelelően]. Egyszeri díjas szerződések esetén πk = 0, ha k > 0.

Fn a biztosításnak a 2-9. §-nak megfelelően meghatározott lejárati, illetve élethosszig tartó biztosítás (whole life) adott időpontban történt visszavásárlásakor a visszavásárlási értéke

F*k azon fiktív érték, amelyet az Fk számításával azonos módon kapunk, a mindenkori költségelvonások és bónuszok figyelmen kívül hagyásával.

ihavi költségmentes átlagos havi effektív hozam a bónuszok figyelmen kívül hagyása mellett: a kockázatmentes hozamgörbe átlagos mértéke a figyelembe vehető díjelőírások alapján. Az az állandó havi effektív bruttó hozam, amellyel a díjelőírásokat kamatokkal növelve a tartam végén ugyanaz az érték adódik, mint ugyanazon díjaknak a kockázatmentes hozamgörbének megfelelő forward hozamokkal növelt értéke.

i költségmentes átlagos évi effektív hozam a bónuszok figyelmen kívül hagyása mellett:

(1 + ihavi)12 = 1 + i

hhavi a költségek levonását és bónuszok jóváírását tartalmazó átlagos havi effektív hozam: az az állandóhavi effektív bruttó hozam, amellyel a díjelőírásokat kamatokkal növelve a tartam végén az 1. § (2) és (6) bekezdése, valamint a 2-9. § alapján kalkulált lejárati szolgáltatás adódik.

h a költségek és bónuszok figyelembevételével kapott átlagos évi effektív hozam:

(1 + hhavi)12 = 1 + h

pk az Európai Biztosítás- és Foglalkoztatóinyugdíj-hatóság kockázatmentes hozamgörbéje alapján meghatározott havi forward hozam.

4. Azon megtakarítási jellegű életbiztosítási termékek esetében, amelyek nem egyösszegű lejárati szolgáltatással rendelkeznek, a biztosító a TKM értékét a jelen melléklet 1-3. pontjában meghatározott elvek mentén számítja ki, és a kalkuláció során minden, az ügyfelet terhelő, illetve az ügyfélnek járó pénzáramlást figyelembe vesz.

4. melléklet az 55/2015. (XII. 22.) MNB rendelethez19

46TKMA |

|||||||||||||

A befektetéssel kombinált megtakarítási jellegű életbiztosítási termékek teljes költségmutatója |

|||||||||||||

Sorszám |

Sorkód |

Megnevezés |

Terméknév |

Termékkód |

Tartam |

Díjfizetés |

Eszközalap neve |

TKM 5 éves |

TKM 10 éves |

TKM 15 éves |

TKM 20 éves |

Megjegyzés |

Mód |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

|||

a |

b |

c |

d |

e |

f |

g |

h |

i |

j |

z |

|||

001 |

46TKMA10001 |

Termék |

|||||||||||

... |

... |

||||||||||||

46TKMA19999 |

Termék |

||||||||||||

46TKMB |

||||||||||||

A hagyományos megtakarítási jellegű életbiztosítási termékek teljes költségmutatója |

||||||||||||

Sorszám |

Sorkód |

Megnevezés |

Terméknév |

Termékkód |

Tartam |

Díjfizetés |

TKM 5 éves |

TKM 10 éves |

TKM 15 éves |

TKM 20 éves |

Megjegyzés |

Mód |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|||

a |

b |

c |

d |

e |

f |

g |

h |

i |

z |

|||

001 |

46TKMB10001 |

Termék |

||||||||||

... |

... |

|||||||||||

46TKMB19999 |

Termék |

|||||||||||

46TKMC |

|||||||||||||

A befektetéssel kombinált nyugdíjbiztosítási termékek teljes költségmutatója |

|||||||||||||

Sorszám |

Sorkód |

Megnevezés |

Terméknév |

Termékkód |

Tartam |

Díjfizetés |

Eszközalap neve |

TKMny 5 éves |

TKMny 10 éves |

TKMny 15 éves |

TKMny 20 éves |

Megjegyzés |

Mód |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

|||

a |

b |

c |

d |

e |

f |

g |

h |

i |

j |

z |

|||

001 |

46TKMC10001 |

Termék |

|||||||||||

|

... |

... |

|||||||||||

|

46TKMC19999 |

Termék |

|||||||||||

46TKMD |

||||||||||||||

|

A hagyományos nyugdíjbiztosítási termékek teljes költségmutatója |

|||||||||||||

Sorszám |

Sorkód |

Megnevezés |

Terméknév |

Termékkód |

Tartam |

Díjfizetés |

TKMny 5 éves |

TKMny 10 éves |

TKMny 15 éves |

TKMny 20 éves |

Megjegyzés |

Mód |

||

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|||||

a |

b |

c |

d |

e |

f |

g |

h |

i |

z |

|||||

001 |

46TKMD10001 |

Termék |

|

|

|

|

|

|

|

|

|

|

||

|

... |

... |

|

|

|

|

|

|

|

|

|

|

||

|

46TKMD19999 |

Termék |

|

|

|

|

|

|

|

|

|

|

||

Az 1. § (1) bekezdés nyitó szövegrésze az 53/2016. (XII. 21.) MNB rendelet 8. § a) pontja szerint módosított szöveg.

Az 1. § (1) bekezdés a) pontját a 12. § (4) bekezdése hatályon kívül helyezte.

A 3. § az 53/2016. (XII. 21.) MNB rendelet 2. §-ával megállapított szöveg.

A 4. § (1) bekezdés a) pont aa) alpontját a 12. § (4) bekezdése hatályon kívül helyezte.

A 4. § (1) bekezdés b) pont ba) alpontját a 12. § (4) bekezdése hatályon kívül helyezte.

A 4. § (3) bekezdés a) pontját a 12. § (4) bekezdése hatályon kívül helyezte.

A 4. § (4) bekezdés a) pontját a 12. § (4) bekezdése hatályon kívül helyezte.

Az 5. § (5) bekezdését az 53/2016. (XII. 21.) MNB rendelet 3. §-a iktatta be.

A 6. § (2) bekezdése az 55/2022. (XII. 13.) MNB rendelet 2. §-ával megállapított szöveg.

A 6. § (6) bekezdését az 53/2016. (XII. 21.) MNB rendelet 4. § (2) bekezdése iktatta be.

A 6. § (7) bekezdését az 53/2016. (XII. 21.) MNB rendelet 4. § (2) bekezdése iktatta be.

A 7. § (1) bekezdése az 53/2016. (XII. 21.) MNB rendelet 8. § b) pontja szerint módosított szöveg.

A 7. § (2) bekezdése az 53/2016. (XII. 21.) MNB rendelet 8. § c) pontja szerint módosított szöveg.

A 8. § az 53/2016. (XII. 21.) MNB rendelet 8. § d) pontja szerint módosított szöveg.

A 13. §-t az 53/2016. (XII. 21.) MNB rendelet 5. §-a iktatta be.

Az 1. mellékletet a 12. § (4) bekezdése hatályon kívül helyezte.

A 2. mellékletet a 12. § (4) bekezdése hatályon kívül helyezte.

A 3. melléklet az 53/2016. (XII. 21.) MNB rendelet 6. §-ával megállapított szöveg.

A 4. melléklet az 53/2016. (XII. 21.) MNB rendelet 7. §-a szerint módosított szöveg.

- Hatályos

- Már nem hatályos

- Még nem hatályos

- Módosulni fog

- Időállapotok

- Adott napon hatályos

- Közlönyállapot

- Indokolás