43/2015. (III. 12.) Korm. rendelet

43/2015. (III. 12.) Korm. rendelet

a biztosítók és a viszontbiztosítók szavatolótőkéjéről és biztosítástechnikai tartalékairól

A Kormány a biztosítókról és a biztosítási tevékenységről szóló 2003. évi LX. törvény 234. § c) pontjában kapott felhatalmazás alapján, az Alaptörvény 15. cikk (1) bekezdésében meghatározott feladatkörében eljárva a következőket rendeli el:

ÁLTALÁNOS RENDELKEZÉSEK

1. Hatály

1. § E rendelet rendelkezései alkalmazandóak:

a) a Magyarország területén székhellyel rendelkező biztosítónak és viszontbiztosítónak

aa)1 a biztosítástechnikai tartalékok képzésére – ide nem értve a kisbiztosítót –,

ab)2 a számviteli biztosítástechnikai tartalékok képzésére,

ac) a szavatolótőke meghatározására, a tőkeszükséglet számítására,

b) a pénzügyi közvetítőrendszer felügyeletével kapcsolatos feladatkörében eljáró Magyar Nemzeti Bank (a továbbiakban: Felügyelet) e rendeletben meghatározott tevékenységére,

c) a csoportfelügyelet hatálya alá tartozó biztosítónak és viszontbiztosítónak a szavatolótőke meghatározására, a tőkeszükséglet számítására.

2. Fogalmak

2. § E rendelet alkalmazásában:

1. alapvető kockázatmentes hozamgörbe: a legjobb becslés kiszámításához használt vonatkozó kockázatmentes hozamgörbével azonos módon kiszámított kockázatmentes hozamgörbe, illeszkedési vagy volatilitási vagy a 88. § (1) bekezdés szerinti átmeneti kiigazítás nélkül;

2. diverzifikációs hatás: a biztosító vagy viszontbiztosító, valamint csoportjaik kockázati kitettségének csökkenése az üzleti tevékenység diverzifikációja révén, abból eredően, hogy egy kockázati tényező kedvezőtlen alakulását ellensúlyozhatja egy másik kockázati tényező kedvezőbb alakulása, amennyiben az adott kockázatok között nincs teljes korreláció;

3.3

4. hitelkockázat: a veszteség vagy a pénzügyi helyzetben bekövetkező kedvezőtlen változásnak a kockázata, amely olyan értékpapír-kibocsátók, partnerek és más adósok hitelképességének ingadozásából ered, amelyekkel szemben a biztosító vagy viszontbiztosító a partner nemteljesítési kockázatnak, kamatrés-kockázatnak vagy piaci kockázatkoncentrációnak van kitéve;

5. illeszkedési kiigazítás: az Európai Biztosítási- és Foglalkoztatóinyugdíj-hatóság (a továbbiakban: EBFH) által meghatározott és közzétett vonatkozó kockázatmentes hozamgörbére vonatkozó kiigazítás, mely azon alapszik, hogy a lejáratig tartott kötvényekkel vagy más, hasonló pénzáram jellemzőkkel bíró eszközökkel rendelkező biztosító vagy viszontbiztosító nincsen kitéve az ezen eszközök kamatrésének megváltozásából eredő kockázatnak;

6. kifutási háromszög: korábbi évek kárstatisztikáit összefoglaló, a függőkár tartalék meghatározásánál alkalmazott kártáblázat, amelyben a káradatok a kár bekövetkezésének és kifizetésének időpontjára vagy a bekövetkezésének és bejelentésének időpontjára vonatkoznak;

7. kockázati profil: a szavatolótőke-szükséglet meghatározásának céljából az Európai Bizottságnak (a továbbiakban: Bizottság) a biztosítási és viszontbiztosítási üzleti tevékenység megkezdéséről és gyakorlásáról (Szolvencia II) szóló 2009. november 25-i 2009/138/EK európai parlamenti és tanácsi irányelv (a továbbiakban: Szolvencia 2 irányelv) 127. cikkében meghatározott tárgykörben kiadott rendeletében meghatározott fogalom;

8. kockázatnak kitett összeg: a halál esetén kifizetendő összeg, levonva belőle a fő kockázat matematikai tartalékát, továbbá a befektetési egységekhez kötött életbiztosítási szerződés esetén a befektetési egységekhez kötött életbiztosítások tartalékát;

9. kockáztatott érték: az a maximális érték, amelyet egy adott portfólió adott időtávon belül elszenvedett vesztesége az adott megbízhatósági szintnek megfelelő valószínűséggel nem halad meg;

10. nagykár: mindazon (bármely ágba és ágazatba sorolt kockázatokkal kapcsolatos) bekövetkezett és ismertté vált biztosítási események, melyek után a biztosítási szolgáltatások nagysága már meghaladta vagy várhatóan meghaladja az 50 millió forintot;

11. nettó függőkár tartalék: a viszontbiztosító részesedése nélküli függőkár tartalék;

12. pénzügyi garancia: a biztosító vagy viszontbiztosító által vállalt, visszavonhatatlan fizetési ígéret arra az esetre, ha a szerződő nem, vagy nem a vállaltak szerint teljesíti a kötelezettségét;

13. piaci kockázat: a veszteség vagy a pénzügyi helyzetben bekövetkező kedvezőtlen változás kockázata, amely – közvetlenül vagy közvetve – az eszközök, források és pénzügyi eszközök piaci árszintjének változásából és volatilitásából ered;

14.4

15. szerződéses opció: a szerződő arra való jogosultsága, hogy előre meghatározott feltételek mellett, a lehetséges jövőbeli előnyök (opciók) közül önálló döntés alapján válasszon;

16. szimmetrikus kiigazítás: a részvénypiaci kockázati modul számítása során a részvénykockázati sokk szintjét a részvénypiacok változása szerint módosító tényező;

17. üzleti egység: a biztosító vagy a viszontbiztosító szervezeti szinten olyan jól elkülöníthető egységei, amelyek biztosítási tevékenységek szempontjából önmagukban is értékelhetőek;

18. volatilitási kiigazítás: az EBFH által meghatározott és közzétett, a vonatkozó kockázatmentes hozamgörbére vonatkozó kiigazítás, amely a kamatfelárak változékonyságának szavatolótőkére gyakorolt hatását tompítja;

19. vonatkozó kockázatmentes hozamgörbe: az EBFH által meghatározott és közzétett, a legjobb becslés számításához illeszkedési vagy volatilitási korrekciók nélkül használt hozamgörbe.

A BIZTOSÍTÓ ÉS VISZONTBIZTOSÍTÓ BIZTOSÍTÁSTECHNIKAI TARTALÉKAIRA, SZAVATOLÓTŐKÉJÉRE ÉS A TŐKESZÜKSÉGLETÉRE VONATKOZÓ ELŐÍRÁSOK

3. A rész alkalmazási köre

3. § Ebben a részben meghatározott szabályok a kisbiztosítókra nem terjednek ki.

A BIZTOSÍTÁSTECHNIKAI TARTALÉKOK ÉS AZOK SZÁMÍTÁSA

4. A biztosítástechnikai tartalékok számítása

4. § (1) A biztosító vagy viszontbiztosító köteles a biztosítási vagy viszontbiztosítási szerződésekkel kapcsolatos kötelezettségei tekintetében biztosítástechnikai tartalékot képezni.

(2) A biztosítástechnikai tartalékok értéke annak az aktuális összegnek felel meg, amelyet a biztosító vagy a viszontbiztosító fizetne, ha a biztosítási és viszontbiztosítási kötelezettségeit azonnal egy másik biztosítóra vagy viszontbiztosítóra ruházná át.

(3) A biztosítástechnikai tartalékok számítása során fel kell használni a pénzügyi piacokról származó információkat és a biztosítástechnikai kockázatokról általánosan hozzáférhető adatokat.

(4) A biztosítástechnikai tartalékokat prudens, megbízható és objektív módon kell számítani.

(5) A biztosítástechnikai tartalékok értéke az 5. §-ban meghatározott legjobb becslés és a 7. §-ban meghatározott kockázati ráhagyás összege.

5. § (1) A legjobb becslés értéke a jövőbeni pénzáramok jelenértékének valószínűséggel súlyozott átlagának felel meg, amelyet a vonatkozó kockázatmentes hozamgörbe figyelembevételével kell kiszámítani.

(2) A legjobb becslés értékét aktuális és hiteles információkra, valamint valós feltevésekre támaszkodva, megfelelő, alkalmas és releváns aktuáriusi és statisztikai módszerekkel kell kiszámítani.

(3) A legjobb becslés számításakor használt pénzáram-előrejelzés meghatározása során figyelembe kell venni a biztosítási és viszontbiztosítási kötelezettségek teljesítéséhez szükséges, azok teljes időtartamára szóló valamennyi pénz be- és kiáramlást.

(4) A legjobb becslés értékét – a 6. §-ban meghatározottak szerint kiszámított viszontbiztosítási szerződésekből és különleges célú gazdasági egységekből megtérülő összegek levonása nélkül – bruttó értéken kell kiszámítani.

5/A. §5 (1) Az 5. § szerinti vonatkozó kockázatmentes hozamgörbe meghatározása során fel kell használni a vonatkozó pénzügyi eszközökből származó információkat, és azokkal összhangban kell eljárni.

(2) Az (1) bekezdés szerinti eljárás során figyelembe kell venni azon futamidejű vonatkozó pénzügyi eszközöket, amely futamidő esetében e pénzügyi eszközök és kötvények piaca mély, likvid és átlátható.

(3) Azon futamidők esetében, amelyeknél a vonatkozó pénzügyi eszközök és kötvények piaca már nem mély, likvid és átlátható, a kockázatmentes hozamgörbét a biztosítási és viszontbiztosítási üzleti tevékenység megkezdéséről és gyakorlásáról szóló 2009/138/EK európai parlamenti és tanácsi irányelv (Szolvencia II) kiegészítéséről szóló, 2014. október 10-i (EU) 2015/35 bizottsági rendelet (a továbbiakban: 2015/35 bizottsági rendelet) 46. és 47. cikkében meghatározottak alapján extrapolálni kell.

(4) A vonatkozó alapvető kockázatmentes hozamgörbe extrapolált részének olyan határidős kamatlábakon kell alapulnia, amelyek egyenletesen konvergálnak a vonatkozó pénzügyi eszközök és kötvények mély és likvid piacon megfigyelt leghosszabb futamidejére vonatkozó határidős kamatláb(ak)tól egy végső határidős kamatláb felé.

6. § (1) A biztosító a viszontbiztosítási szerződésekből és különleges célú gazdasági egységekből megtérülő összegeket külön számítja ki.

(2) A számítás során a biztosító a közvetlen kifizetésekre a biztosítástechnikai tartalékok legjobb becslésénél alkalmazott feltételezéseken túl figyelembe veszi az összegek megtérülése és a közvetlen kifizetések közötti időeltérést.

(3) A számítás eredményét az (1) bekezdésben foglalt szerződések partnerei nemteljesítéséből eredő várható veszteség figyelembevétele céljából ki kell igazítani, amely kiigazítás a partner nemteljesítési valószínűségén és a partner nemteljesítéséből eredő várható veszteség (nemteljesítési veszteség) értékelésén alapul.

7. § A kockázati ráhagyás értéke akkora, hogy a legjobb becslés értékéhez történő hozzáadásával a biztosítástechnikai tartalékok nagysága megegyezzen azzal az értékkel, amelyre egy biztosítónak vagy viszontbiztosítónak a biztosítási és viszontbiztosítási kötelezettségek átvállalásához és teljesítéséhez szüksége lenne.

8. § (1) A biztosító vagy a viszontbiztosító a legjobb becslést és a kockázati ráhagyást külön számítja.

(2) Nem szükséges a legjobb becslés és a kockázati ráhagyás külön kiszámítása, ha a biztosítási vagy viszontbiztosítási kötelezettségekhez társított jövőbeni pénzáramok megbízhatóan helyettesíthetők olyan pénzügyi eszközökkel, amelyek piaci értéke megbízható és megfigyelhető. Ebben az esetben a biztosítástechnikai tartalékok ezen pénzáramokhoz kötődő részét az említett pénzügyi eszközök piaci értéke alapján kell meghatározni.

(3) Ha a biztosító vagy a viszontbiztosító a legjobb becslést és a kockázati ráhagyást külön számítja, úgy a kockázati ráhagyást – a biztosítási és viszontbiztosítási kötelezettségeknek azok teljes időtartama alatti fedezéséhez szükséges – szavatolótőke-szükséglettel egyező nagyságú figyelembe vehető szavatolótőke előteremtési költségének meghatározásával kell kiszámítani.

(4) A figyelembe vehető szavatolótőke előteremtési költségének meghatározásához használt kamatláb a tőkeköltség-ráta, amely valamennyi biztosító vagy viszontbiztosító tekintetében azonos.

(5) Az alkalmazott tőkeköltség-ráta megegyezik azzal a pótlólagos, a vonatkozó kockázatmentes kamatláb feletti rátával, amelyet a biztosítási és viszontbiztosítási kötelezettségek teljes időtartama alatti fedezéséhez szükséges szavatolótőke-szükséglettel egyező nagyságú – a 17–24. §-ban meghatározott – figyelembe vehető szavatolótőkét fenntartó biztosító vagy viszontbiztosító a szavatolótőke tartása okán viselne.

5. Illeszkedési kiigazítás

9. § (1) Az életbiztosítási vagy viszontbiztosítási szerződésekből eredő kötelezettségek – beleértve a nem-életbiztosítási vagy viszontbiztosítási szerződésekből eredő járadékszolgáltatásokat – egy adott körének a legjobb becslése kiszámítása során – a Felügyelet engedélyével – illeszkedési kiigazítás alkalmazható a vonatkozó kockázatmentes hozamgörbe meghatározására a következő feltételek együttes teljesülése esetén:

a) a biztosító vagy a viszontbiztosító a biztosítási vagy viszontbiztosítási szerződésekből eredő kötelezettségek körének legjobb becslése fedezésére kötvényekből és egyéb, hasonló pénzáram jellemzőkkel rendelkező eszközökből álló portfóliót rendelt, és ezt a kötelezettségek teljes időtartamára fenntartja, ide nem értve azt az esetet, ha a pénzáramok lényeges változásának esetére az eszközök és források várható pénzáramok helyettesíthetőségének a fenntartása a cél,

b) elkülönítetten kezelik azon biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségek köréhez tartozó eszközök portfólióját, amelyre az illeszkedési kiigazítást alkalmazzák és ezen eszközök portfóliója nem használható más veszteségek fedezésére,

c) a hozzárendelt eszközportfólió várható pénzáramai – az azonos pénznemben meglévő –biztosítási vagy viszontbiztosítási szerződésekből származó kötelezettségek körének várható pénzáramaihoz kapcsolódnak, és az illeszkedés bárminemű hiánya nem eredményezi olyan kockázatok megjelenését, amelyek jelentősek azon biztosítási tevékenységben rejlő kockázatokhoz képest, amelyekre az illeszkedési kiigazítást a biztosító vagy a viszontbiztosító alkalmazza,

d) a biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségek köréhez tartozó biztosítási vagy viszontbiztosítási szerződések nem eredményeznek jövőbeli díjfizetést,

e) a biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségek körével kapcsolatos kizárólagos biztosítástechnikai kockázatok a hosszú élet kockázata, a költség- és a felülvizsgálati kockázat, illetve a halandósági kockázat,

f) amennyiben a biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségek körével kapcsolatos biztosítástechnikai kockázatok között szerepel a halandósági kockázat, a biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségek körének legjobb becslése nem emelkedik 5%-nál nagyobb mértékben a 32. §-ban meghatározott halandósági kockázati sokk esetén,

g) a biztosítási vagy viszontbiztosítási szerződések nem tartalmaznak opciókat a szerződő számára, ide nem értve a szerződés visszavásárlására vonatkozó szerződéses kikötést,

h) a hozzárendelt eszközök portfóliójának pénzáramai rögzítettek, és azokat sem az eszközök kibocsátói, sem harmadik felek nem módosíthatják,

i) a biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségek nincsenek különböző részekre szétválasztva az e bekezdés értelmében vett biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségek körének meghatározása során.

(2) Az (1) bekezdés g) pontjában meghatározott visszavásárlásra vonatkozó szerződéses kikötés alkalmazása esetén a visszavásárlási érték nem haladhatja meg azon eszközök értékét, amelyek a visszavásárlási opció igénybevételének időpontjában fedezik a biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségeket.

(3) Az (1) bekezdés h) pontjában meghatározott szabályok sérelme nélkül a biztosító használhat olyan eszközöket, amelyek pénzárama – az inflációtól eltekintve – rögzített, feltéve, hogy ezen eszközök a biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségek körének inflációtól függő pénzáramait helyettesítik. Ha a kibocsátóknak vagy harmadik feleknek joguk van olyan módon megváltoztatni az eszköz pénzáramát, hogy a befektető elégséges térítést kapjon arra, hogy ugyanolyan vagy jobb hitelminőségű eszközbe történő befektetés révén ugyanazt a pénzáramot érje el, a pénzáram módosításához való jog – az (1) bekezdés h) pontjában meghatározott szabályok ellenére – nem zárja ki az eszköz hozzárendelt eszközportfólióban való használatának lehetőségét.

(4) A biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségek körére illeszkedési kiigazítást alkalmazó biztosító vagy viszontbiztosító nem térhet vissza az illeszkedési kiigazítás nélküli rendszer alkalmazására.

(5) Ha az illeszkedési kiigazítást alkalmazó biztosító vagy viszontbiztosító már nem tudja teljesíteni az (1) bekezdésben meghatározott feltételeket, köteles

a) a biztosítási tevékenységről szóló 2014. évi LXXXVIII. törvény (a továbbiakban: Bit.) 267. § (1) bekezdés b) pontjában meghatározottak szerint bejelentést tenni, és

b) meghozni a feltételek teljesítésének helyreállítása érdekében szükséges intézkedéseket.

(6) Ha a biztosító vagy a viszontbiztosító az (1) bekezdésben meghatározott feltételeknek való megfelelést – az (5) bekezdésben meghatározott nem megfelelés bekövetkeztétől számított – két hónapon belül nem tudja helyreállítani, a továbbiakban az illeszkedési kiigazítást egyetlen biztosítási vagy viszontbiztosítási kötelezettségére sem alkalmazhatja, és annak alkalmazását csak huszonnégy hónap elteltével kezdheti meg újra.

(7) Az illeszkedési kiigazítás nem alkalmazható az olyan biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségekre, amelyeknél a legjobb becslés számításához alkalmazandó, vonatkozó kockázatmentes hozamgörbe az e kötelezettségek esetében a 11. § szerinti volatilitási kiigazítást is vagy a 88. § szerinti, a kockázatmentes hozamgörbére vonatkozó átmeneti intézkedéseket is magában foglalja.

10. §6 (1) Az illeszkedési kiigazítás számítása valamennyi pénznem esetében a következő alapelvekkel összhangban történik:

a) az illeszkedési kiigazítás az alábbiak különbözetével egyenlő:

aa) az egyetlen diszkontrátaként kiszámított éves effektív kamatláb, amely a biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségek pénzáramaira alkalmazva a hozzárendelt eszközportfóliónak a Bit. 96. §-a szerinti értékével megegyező értéket eredményez,

ab) az egyetlen diszkontrátaként kiszámított éves effektív kamatláb, amely a biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségek pénzáramaira alkalmazva a biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségek legjobb becslés szerinti értékével megegyező értéket eredményez, figyelembe véve – az alapvető kockázatmentes hozamgörbe alkalmazásával – az időértéket is,

b) az illeszkedési kiigazítás nem tartalmazza a biztosító megtartott kockázatait tükröző alapvető kamatkülönbözetet,

c) az a) pont sérelme nélkül az alapvető kamatkülönbözetet növelni kell, amennyiben erre szükség van annak biztosításához, hogy a befektetésre nem ajánlott hitelminősítésű eszközök illeszkedési kiigazítása ne haladja meg az azonos futamidejű és eszközkategóriába tartozó, befektetésre ajánlott hitelminősítésű eszközökét,

d) a külső hitelminősítések használata az illeszkedési kiigazítás kiszámításánál összhangban van a Bizottságnak a Szolvencia 2 irányelv 111. cikk (1) bekezdés n) pontjában meghatározott tárgykörökben kiadott rendeletében megállapított szabályokkal.

(2) Az (1) bekezdés b) pontjának alkalmazásában az alapvető kamatkülönbözet

a) a következők összegével egyenlő:

aa) az eszközök nemteljesítése valószínűségének megfelelő hitelkockázati kamatkülönbözet,

ab) az eszközök leminősítéséből eredő várható veszteségeknek megfelelő hitelkockázati kamatkülönbözet;

b) a tagállamok központi kormányaival vagy központi bankjaival szembeni kitettség esetén nem lehet kevesebb az ugyanazon időtartamú, hitelminősítésű és eszközkategóriájú eszközökre vonatkozó, a pénzügyi piacokon megfigyelt kockázatmentes kamatláb fölötti kamatkülönbözet hosszú távon vett átlagának 30%-ánál;

c) a tagállamok központi kormányaival vagy központi bankjaival szembeni kitettségtől eltérő eszközök esetén nem lehet kevesebb az ugyanazon időtartamú, hitelminősítésű és eszközkategóriájú eszközökre vonatkozó, a pénzügyi piacokon megfigyelt kockázatmentes kamatláb fölötti kamatkülönbözet hosszú távon vett átlagának 35%-ánál.

(3) A (2) bekezdés a) pont aa) alpontja szerinti nemteljesítési valószínűségnek azon a hosszú távú nemteljesítési statisztikán kell alapulnia, amely az adott eszköz időtartamára, hitelminősítésére és eszközkategóriájára releváns.

(4) Amennyiben a nemteljesítési statisztika alapján nem számolható ki megbízható kamatkülönbözet, a kamatkülönbözet a (2) bekezdés b) és c) pontjai szerinti kockázatmentes kamatláb fölötti kamatkülönbözet hosszú távon vett átlagának részösszegével egyenlő.

6. Volatilitási kiigazítás

11. §7 (1) Az 5. § szerinti vonatkozó kockázatmentes hozamgörbére alkalmazandó volatilitási kiigazítást valamennyi pénznem esetében a vonatkozó pénznem referenciaportfóliójában szereplő eszközökkel elérhető kamat és az e pénznemre vonatkozó alapvető kockázatmentes hozamgörbében szereplő kamatok közötti kamatkülönbözet alapján kell kiszámítani.

(2) Egy adott pénznem – a 2015/35 bizottsági rendelet 49. cikke szerinti – referenciaportfóliója az adott pénznemben denominált olyan eszközökre nézve reprezentatív, amelyekbe biztosítók és viszontbiztosítók fektettek be az adott pénznemben denominált biztosítási és viszontbiztosítási kötelezettségekre vonatkozó legjobb becslések fedezése céljából.

(3) A kockázatmentes hozamgörbére alkalmazandó volatilitási kiigazítás összege a kockázathoz igazított árfolyam-különbözet 65%-ának felel meg.

(4) A kockázathoz igazított árfolyam-különbözetet az (1) bekezdésben említett kamatkülönbözet és e kamatkülönbözet azon része közötti különbségként kell kiszámolni, amely a várható veszteségek, az eszközökkel kapcsolatos váratlan hitelkockázat vagy egyéb kockázat valós értékelésének tudható be.

(5) A volatilitási kiigazítás csak arra a vonatkozó kockázatmentes hozamgörbére alkalmazandó, amelyeket nem az 5/A. § (3) és (4) bekezdése szerinti extrapoláció révén határoztak meg. A vonatkozó kockázatmentes hozamgörbe extrapolációja e kiigazított kockázatmentes hozamgörbén alapszik.

(6)8 Valamennyi ország esetében a (3)–(5) bekezdésben említett, kockázatmentes hozamgörbére alkalmazandó volatilitási kiigazítást az adott ország pénznemére vonatkozóan – a 65%-os tényező alkalmazása előtt – növelni kell az adott országra vonatkozó, kockázathoz igazított kamatkülönbözet és a kockázathoz igazított árfolyam-különbözet kétszerese közötti különbséggel, amennyiben ez a különbség pozitív, és az országra vonatkozó, kockázathoz igazított kamatkülönbözet 85 bázispontnál nagyobb.

(7) A megemelt volatilitási kiigazítást kell alkalmazni az adott ország biztosítási piacán értékesített termékek biztosítási és viszontbiztosítási kötelezettségeire vonatkozó legjobb becslések kiszámításánál.

(8) Az adott országra vonatkozó, kockázathoz igazított kamatkülönbözetet ugyanúgy kell kiszámítani, mint az adott ország kockázathoz igazított árfolyam-különbözetét, azonban azon a referenciaportfólión kell alapulnia, amely az olyan eszközöket reprezentálja, amelyekbe biztosítók és viszontbiztosítók fektettek be az adott ország biztosítási piacán értékesített és az adott ország pénznemében jegyzett biztosítási és viszontbiztosítási termékek kötelezettségeire vonatkozó legjobb becslések fedezésére.

(9) A volatilitási kiigazítás nem alkalmazható az olyan biztosítási kötelezettségekre, amelyeknél a legjobb becslés számításánál alkalmazandó vonatkozó kockázatmentes hozamgörbe e kötelezettségek esetében a 9. § szerinti illeszkedési kiigazítást magában foglalja.

(10) A 26. §-tól eltérően a szavatolótőke-szükséglet nem fedezi az alapvető szavatoló tőkének a volatilitási kiigazítás módosulásaiból eredő veszteségéből fakadó kockázatát.

11/A. §9 (1) A biztosítók és viszontbiztosítók a Bizottságnak a Szolvencia 2 irányelv 77e. cikk (2) bekezdése szerinti tárgykörben kiadott rendeletében meghatározott technikai információkat kötelesek figyelembe venni a 4–8. § szerinti legjobb becslés számításánál, valamint a 10. § szerinti illeszkedési kiigazítás és a 11. § szerinti volatilitási kiigazítás alkalmazásánál.

(2) Amennyiben a Bizottság az (1) bekezdés szerinti rendeletében valamely tagállami biztosítási piac és tagállami pénznem tekintetében nem határozza meg a vonatkozó kockázatmentes hozamgörbére alkalmazandó volatilitási kiigazítást, akkor a vonatkozó kockázatmentes hozamgörbére nem alkalmazható volatilitási kiigazítás a legjobb becslés kiszámításához.

11/B. §10 A Felügyelet 2021. január 1-ig évente tájékoztatja az EBFH-t a következőkről:

a) a biztosítási termékeknél a hosszú távú garanciák rendelkezésre állása, illetve a biztosítók és viszontbiztosítók hosszú távú befektetőként tanúsított magatartása;

b) az illeszkedési kiigazítás, a volatilitási kiigazítás, a Bit. 310. §-ában említett helyreállítási időszak meghosszabbítás, az időtartam alapú részvénypiaci kockázati részmodul és a 88. és 89. §-ban meghatározott átmeneti intézkedéseket alkalmazó biztosítók és viszontbiztosítók száma;

c) az illeszkedési kiigazítás, a volatilitási kiigazítás, a részvényekre vonatkozó tőkekövetelmény szimmetrikus kiigazítás mechanizmusa, az időtartam alapú részvénypiaci kockázati részmodul és a 88. és 89. §-ban meghatározott átmeneti intézkedések hatása a biztosítók és viszontbiztosítók pénzügyi helyzetére nemzeti szinten és – anonim módon – az egyes biztosítók vonatkozásában;

d) az illeszkedési kiigazítás, a volatilitási kiigazítás, a részvényekre vonatkozó tőkekövetelmény szimmetrikus kiigazítás mechanizmusa, az időtartam alapú részvénypiaci kockázati részmodul és a 88. és 89. §-ban meghatározott átmeneti intézkedések hatása a biztosítók és viszontbiztosítók befektetői magatartására, illetve, hogy történt-e indokolatlan tőkefeloldás;

e) a Bit. 310. §-a szerinti helyreállítási időszak meghosszabbításának hatása a biztosítók és viszontbiztosítók arra irányuló törekvésére, hogy visszaállítsák a szavatolótőke-szükségletet fedező figyelembe vehető szavatoló tőke szintjét vagy a szavatolótőke-szükségletnek való megfelelés érdekében csökkentsék a kockázati profilt;

f) a 88. és 89. §-ban meghatározott átmeneti intézkedéseket alkalmazó biztosító esetén, annak megállapítása, hogy azok megfelelnek-e a 91. §-ban említett fokozatos bevezetési tervnek, illetve az ezen átmeneti intézkedésektől való függés csökkentésére vonatkozó lehetőségek, beleértve a biztosítók és felügyeleti hatóságok által tett és a jövőben várható intézkedéseket, figyelembe véve a jogszabályi környezetet.

7. A biztosítástechnikai tartalékok számítása során figyelembe veendő egyéb tényezők

12. § A biztosítástechnikai tartalékok számítása során a biztosító vagy a viszontbiztosító az 5–9. §-ban foglaltakon túl a következőket is figyelembe veszi:

a) a biztosítási és viszontbiztosítási kötelezettségek teljesítésével összefüggő összes felmerülő költséget,

b) az inflációt, beleértve a költségek és a kárigények inflációját,

c) a szerződésekből eredő összes kifizetést, beleértve a jövőbeni mérlegelésen alapuló nyereségrészesedést is, amelyeket a biztosító vagy viszontbiztosító várhatóan teljesít, függetlenül attól, hogy a teljesítést szerződés írja-e elő vagy sem, kivéve, ha e kifizetésekre a 19. § (2) bekezdése alkalmazandó.

13. § (1) A biztosítástechnikai tartalékok számítása során a biztosító vagy a viszontbiztosító figyelembe veszi a biztosítási és a viszontbiztosítási szerződésekben foglalt pénzügyi garanciák és szerződéses opciók értékét.

(2) A biztosító vagy a viszontbiztosító a szerződéses opciók – ideértve a biztosítás lejárat előtti törlését vagy visszavásárlását is – szerződők általi lehívásának valószínűségét valós, továbbá aktuális és hiteles információk alapján határozza meg.

(3) A feltevések kialakítása során a biztosító vagy a viszontbiztosító figyelembe veszi a pénzügyi és nem pénzügyi körülmények jövőbeni változásainak a szerződéses opciók lehívására gyakorolt hatását.

14. § (1) A biztosító vagy a viszontbiztosító a biztosítástechnikai tartalék számításánál köteles megfelelő mennyiségű és minőségű adatot használni. Ennek érdekében a biztosító belső folyamatokat és eljárásokat működtet.

(2) Ha egyedi körülményei miatt a biztosító vagy viszontbiztosító biztosítási és viszontbiztosítási kötelezettségeinek egy csoportja vagy részcsoportja, vagy a viszontbiztosítási szerződésekből és különleges célú gazdasági egységekből eredő megtérüléseinek tekintetében nem rendelkezik megfelelő mennyiségű és minőségű adattal megbízható aktuáriusi módszerek alkalmazásához, akkor a legjobb becslés számításához megfelelő közelítés – beleértve a tételes tartalékképzést, mint megközelítést – alkalmazható.

15. § (1) A biztosító vagy a viszontbiztosító köteles a legjobb becslés számítása során a számítás alapjául szolgáló feltevéseket, a feltételezett körülmények várható változásának megfelelő rendszerességgel, a tapasztalati adatokkal összehasonlítani.

(2) Amennyiben a tapasztalati adatok és a feltételezések között rendszeresen olyan eltérés figyelhető meg, amely a legjobb becslés értékét jelentősen befolyásolja, a biztosító vagy a viszontbiztosító módosítja az alkalmazott aktuáriusi módszereket, feltevéseket.

8. A biztosítástechnikai tartalékok szintjének ellenőrzése, felemelése

16. § (1) A Felügyelet felszólítására a biztosító vagy a viszontbiztosító – a Magyar Nemzeti Bankról szóló törvényben meghatározott rendkívüli adatszolgáltatás keretében – igazolja a biztosítástechnikai tartalékai szintjének megfelelőségét, valamint az alkalmazott módszerek alkalmasságát és jelentőségét, továbbá a felhasznált – alapul szolgáló – statisztikai adatok megfelelőségét.

(2) Amennyiben a biztosító vagy viszontbiztosító biztosítástechnikai tartalékai nem felelnek meg az előírt feltételeknek a Felügyelet – a Bit. 291. § (1) bekezdés l) pont lb) alpontjában meghatározott intézkedésként – kötelezheti a biztosítót vagy a viszontbiztosítót a biztosítástechnikai tartalékok összegének az előírtaknak megfelelő szintre emelésére.

A SZAVATOLÓTŐKE ÉS A TŐKESZÜKSÉGLET

9. A szavatolótőke és annak meghatározása

17. § (1) A biztosító és a viszontbiztosító szavatolótőkéje alapvető szavatolótőkéből és kiegészítő szavatolótőkéből áll.

(2) Az alapvető szavatolótőke a következő elemekből áll:

a) az eszközöknek a forrásokat meghaladó többlete, amelyből a biztosító vagy viszontbiztosító levonja a saját részvényeinek összegét,

b) alárendelt kölcsöntőke.

(3) A kiegészítő szavatolótőke az alapvető szavatolótőkén kívüli azon tőkeelemekből áll, amelyek a veszteségek fedezésére felhasználhatók.

(4) Kiegészítő szavatolótőkének minősül:

a) a jegyzett, de be nem fizetett tőke,

b) a biztosító vagy a viszontbiztosító – mint kedvezményezett – javára szóló okmányos meghitelezés és garanciaszerződés,

c) az a) és b) pontba nem tartozó kötelezettségvállaláson alapuló, a biztosító vagy a viszontbiztosító javára szóló – bírósági eljárásban érvényesíthető – követelés.

(5) Kölcsönös biztosító egyesület (a továbbiakban: egyesület) esetén a kiegészítő szavatolótőke a pótlólagos befizetési kötelezettségből eredő követelést is tartalmazhatja.

(6) Amennyiben a kiegészítő szavatolótőke valamely eleme befizetésre vagy érvényesítésre kerül, azt a továbbiakban eszközként kell kezelni és ki kell vezetni a kiegészítő szavatolótőke elemei közül.

18. § (1) A kiegészítő szavatolótőke egyes elemei összegének a meghatározása prudens és valós feltevések alapján történik, továbbá figyelembe kell venni az adott tőkeelem veszteségelnyelő képességét.

(2) Ha a kiegészítő szavatolótőke valamely eleme névértékkel rendelkezik és a névérték valósan tükrözi a tőkeelem veszteségelnyelő képességét, akkor ezen tőkeelem értéke megegyezik a névértékkel.

(3) A kiegészítő szavatolótőke meghatározása során a Felügyelet előzetesen jóváhagyja

a) a kiegészítő szavatolótőke egyes elemeinek forintban meghatározott értékét vagy

b) a kiegészítő szavatolótőke elemei értékének meghatározására szolgáló módszert.

(4) A (3) bekezdés b) pontjában meghatározott – Felügyelet által jóváhagyott – módszerrel megállapított érték a Felügyelet által meghatározott időszakra érvényes.

19. § (1) A nyereségrészesedésből származó szavatolótőke felhalmozott nyereségnek tekintendő, amelyet a biztosító vagy viszontbiztosító nem bocsátott a szerződők és kedvezményezettek rendelkezésére.

(2) A nyereségrészesedésből származó szavatolótőke nem tekinthető biztosítási vagy viszontbiztosítási szerződésből eredő kötelezettségnek, amennyiben megfelel a 21. § (1) bekezdés a) pontjában meghatározott feltételeknek.

10. A szavatolótőke besorolása

20. § (1) A biztosító vagy a viszontbiztosító a szavatolótőke elemeit háromszintű rendszerbe sorolja be.

(2) A biztosító vagy a viszontbiztosító a besorolást attól függően határozza meg, hogy az egyes tőkeelemek az alapvető szavatolótőke vagy a kiegészítő szavatolótőke részei-e, valamint attól, hogy mennyiben rendelkeznek a következő jellemzőkkel:

a) a tőkeelem rendelkezésre áll, vagy szükség esetén érvényesíthető a folyamatos működés, és a felszámolás során jelentkező veszteségek teljes fedezésére (állandó hozzáférés),

b) felszámolás esetén a tőkeelem teljes összege rendelkezésre áll a veszteségek fedezésére, és a tőkeelem kifizetésére addig nem kerülhet sor, amíg minden egyéb biztosítási szerződésből eredő kötelezettség nem teljesült (alárendelés).

(3) Annak értékelésekor, hogy a szavatolótőke elem milyen mértékben rendelkezik, vagy a jövőben rendelkezni fog a (2) bekezdés a) és b) pontjában felsorolt jellemzőkkel, a biztosító vagy a viszontbiztosító a (4)–(7) bekezdésben foglaltakat veszi figyelembe.

(4) A biztosító vagy a viszontbiztosító az értékeléskor figyelembe veszi az adott tőkeelemre vonatkozó időtartam feltételt. Ha az adott tőkeelem lejárati idővel rendelkezik, a biztosító a biztosítási és viszontbiztosítási kötelezettségeinek időtartamához viszonyított relatív időtartamot (elegendő időtartam) veszi figyelembe.

(5) A biztosító vagy a viszontbiztosító az értékeléskor figyelembe veszi, hogy a tőkeelem mentes-e a névleges összeg visszafizetését megkövetelő vagy ösztönző feltételektől (visszafizetést ösztönző feltételek hiánya).

(6) A biztosító vagy a viszontbiztosító az értékeléskor figyelembe veszi, hogy a tőkeelem mentes-e megfizetendő díjaktól vagy költségektől (kötelező kezelési költségek hiánya).

(7) A biztosító vagy a viszontbiztosító az értékeléskor figyelembe veszi, hogy a tőkeelem tehermentes-e (tehermentesség).

21. § (1) A biztosító vagy a viszontbiztosító az alapvető szavatolótőke elemet

a) az első szintre sorolja be, ha az – a 20. § (3)–(7) bekezdésben meghatározottak figyelembevételével – rendelkezik a 20. § (2) bekezdés a) és b) pontjában meghatározott jellemzőkkel,

b) második szintre sorolja be, ha az – a 20. § (3)–(7) bekezdésben meghatározottak figyelembevételével – rendelkezik a 20. § (2) bekezdés b) pontjában meghatározott jellemzőkkel.

(2) A biztosító vagy a viszontbiztosító a kiegészítő szavatolótőke elemet a második szintre sorolja be, ha az – a 20. § (3)–(7) bekezdésben meghatározottak figyelembevételével – rendelkezik a 20. § (2) bekezdés a) és b) pontjában meghatározott jellemzőkkel.

(3) A biztosító vagy a viszontbiztosító az alapvető és a kiegészítő szavatolótőke elemet a harmadik szintre sorolja be, ha az (1) és (2) bekezdésben meghatározott követelményeknek nem felelnek meg.

22. § (1) A biztosító vagy a viszontbiztosító a szavatolótőke elem besorolásakor figyelembe veszi a Bizottságnak a Szolvencia 2 irányelv 97. cikk (1) bekezdésében meghatározott tárgykörben kiadott rendeletében – a szavatolótőke elemek szintekre való besorolása céljából – meghatározott felsorolást.

(2) Ha az adott szavatolótőke elem nem található az (1) bekezdésben meghatározott felsorolásban, azt a biztosító vagy a viszontbiztosító a 23. § rendelkezéseivel összhangban – a Felügyelet jóváhagyását követően – értékeli és sorolja be.

23. § (1) Ha a 22. § (1) bekezdésben meghatározott felsorolást tartalmazó rendelet másként nem rendelkezik, a (2)–(4) bekezdés szerinti besorolást kell alkalmazni.

(2) A biztosító vagy a viszontbiztosító az első szintre sorolja a 19. §-ban meghatározott nyereségrészesedésből származó szavatolótőkét.

(3) A biztosító vagy a viszontbiztosító a második szintre sorolja a biztosítási hitelezők javára független letétkezelőnél letétben tartott, az Európai Unió valamely tagállamában (a továbbiakban: tagállam) engedélyezett hitelintézet által kibocsátott okmányos meghitelezést és garanciát.

(4) Az egyesület a második szintre sorolja a pótlólagos befizetéseket, ha a pótlólagos befizetés – a 20. § (3)–(7) bekezdésben meghatározottak figyelembevételével – rendelkezik a 20. § (2) bekezdés a) és b) pontjában meghatározott jellemzőkkel.

11. A szavatolótőke elemeinek figyelembevétele

24. § (1) A szavatolótőke-szükségletnek való megfelelés megállapítása során a második és a harmadik szinthez tartozó tőkeelemek figyelembe vehető összege mennyiségi korlátokhoz kötött az alábbi feltételek szerint:

a) az első szinthez tartozó tőkeelemek aránya a figyelembe vehető szavatolótőkén belül nagyobb, mint a figyelembe vehető szavatolótőke teljes összegének egyharmada,

b) a harmadik szinthez tartozó tőkeelemek figyelembe vehető összege aránya kisebb, mint a figyelembe vehető szavatolótőke teljes összegének egyharmada.

(2) A szavatolótőke-szükséglet fedezetére szolgáló szavatolótőke figyelembe vehető összege megegyezik az első szintű elemek összegének, a második szintű elemek figyelembe vehető összegének és a harmadik szintű elemek figyelembe vehető összegének együttes összegével.

(3) A minimális tőkeszükségletnek való megfelelés tekintetében a minimális tőkeszükséglet fedezeteként figyelembe vehető, második szinthez tartozó alapvető szavatolótőke elemek összege mennyiségi korlátokhoz kötött. E korlátok legalább azt biztosítják, hogy az első szinthez tartozó tőkeelemek aránya a figyelembe vehető alapvető szavatolótőkén belül nagyobb legyen, mint a figyelembe vehető alapvető szavatolótőke teljes összegének fele.

(4) A minimális tőkeszükséglet fedezetére szolgáló alapvető szavatolótőke figyelembe vehető összege megegyezik az első szintű elemek összegének és a második szintre besorolt alapvető szavatolótőke elemek figyelembe vehető összegének együttes összegével.

12. A szavatolótőke-szükséglet számítása

25. § A biztosító vagy a viszontbiztosító a szavatolótőke-szükségletet a 28–40. §-ban meghatározott standard formulával, vagy a 41–53. §-nak megfelelő teljes vagy részleges belső modell alkalmazásával számítja, a Bizottságnak a Szolvencia 2 irányelv 111. cikkében meghatározott tárgykörökben kiadott rendeletében megállapított szabályok figyelembevételével.

26. § (1) A szavatolótőke-szükséglet számítás azon a feltételezésen alapul, hogy a biztosító vagy a viszontbiztosító folyamatosan végzi tevékenységét.

(2) A biztosító vagy a viszontbiztosító a szavatolótőke-szükséglet számítás során figyelembe veszi

a) az összes olyan számszerűsíthető kockázatot, amelynek a biztosító ki van téve,

b) a meglévő biztosítási állomány nem várt veszteségeit és a következő tizenkét hónapban várható új biztosítási állományt,

c) a kockázatcsökkentési technikák hatását, feltéve, hogy az azok alkalmazásából eredő kockázatok tükröződnek a szavatolótőke-szükségletben.

(3) A biztosító vagy a viszontbiztosító szavatolótőke-szükséglete a biztosító alapvető szavatolótőkéjének egyéves időtávon mért 99,5 százalékos biztonsági szintű kockáztatott értékének felel meg.

(4) A biztosító vagy a viszontbiztosító a szavatolótőke-szükséglet számítását legalább a következő kockázatokra végzi el:

a) nem-életbiztosítási kockázat,

b) életbiztosítási kockázat,

c) egészségbiztosítási kockázat,

d) piaci kockázat,

e) hitelkockázat,

f) működési kockázat, amelynek része a jogi kockázat, azonban nem képezi részét a stratégiai döntésekből eredő kockázat, valamint a hírnévkockázat.

27. § (1) A biztosító vagy a viszontbiztosító évente legalább egyszer kiszámítja szavatolótőke-szükségletét, és a számítás eredményét a Bit. 269. § (2) bekezdés c) pontjában meghatározottak szerint jelenti a Felügyeletnek.

(2) A biztosító vagy a viszontbiztosító a Felügyelet részére utoljára bejelentett szavatolótőke-szükséglet fedezetéhez elegendő, figyelembe vehető szavatolótőkét tart fenn.

(3) A biztosító vagy a viszontbiztosító folyamatosan figyelemmel kíséri a figyelembe vehető szavatolótőke összegét és a szavatolótőke-szükségletet.

(4) Ha a biztosító vagy a viszontbiztosító kockázati profilja jelentősen eltér az utoljára bejelentett szavatolótőke-szükséglet alapjául szolgáló feltevésektől, a biztosító vagy a viszontbiztosító harminc napon belül újraszámítja a szavatolótőke-szükségletet, és a Bit. 268. § (1) bekezdés h) pontjában meghatározottak szerint jelenti.

(5) Ha megalapozottan feltehető, hogy a biztosító vagy a viszontbiztosító kockázati profilja jelentősen módosult az (1) bekezdésben meghatározott jelentés megküldése óta, a Felügyelet – a Bit. 291. § (1) bekezdés l) pont lc) alpontja alapján – kötelezheti a biztosítót és a viszontbiztosítót a szavatolótőke-szükséglet újraszámítására, megfelelő nagyságú szavatolótőke képzésére.

13. Standard formula

28. § A standard formula alapján számított szavatolótőke-szükséglet a következő elemek összege:

a) a 29. §-ban meghatározott alapvető szavatolótőke-szükséglet,

b) a működési kockázatra vonatkozóan a 37. § szerint meghatározott tőkekövetelmény,

c) a biztosítástechnikai tartalékok és a halasztott adók 38. § szerint meghatározott veszteségelnyelő képessége miatti kiigazítás.

14. Alapvető szavatolótőke-szükséglet kiszámítása

29. § (1) Az alapvető szavatolótőke-szükséglet az alábbi egyedi kockázati modulokból áll:

a) nem-életbiztosítási kockázati modul,

b) életbiztosítási kockázati modul,

c) egészségbiztosítási kockázati modul,

d) piaci kockázati modul,

e) partner nemteljesítési kockázati modul.

(2) Az (1) bekezdés a)–c) pontja alkalmazásában a biztosítási vagy viszontbiztosítási tevékenység abba a kockázati modulba sorolandó, amely leginkább megfelel az alapul szolgáló kockázatok biztosítástechnikai jellegének.

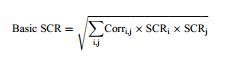

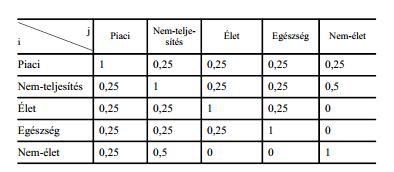

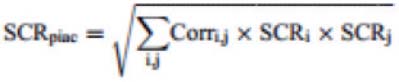

(3) Az alapvető szavatolótőke-szükségletet az (1) bekezdésben meghatározott egyedi kockázati modulok összesítésével az 1. melléklet alapján kell kiszámítani, figyelembe véve a Bizottságnak a Szolvencia 2 irányelv 111. cikk (1) bekezdésében meghatározott tárgykörökben kiadott rendeletében megállapított szabályokat.

(4) Az (1) bekezdésben említett kockázati modulok mindegyikét egyéves időtávon mért 99,5 százalékos biztonsági szintű kockáztatott érték alkalmazásával kell számolni. Szükség esetén az egyes kockázati modulok kialakításában figyelembe kell venni a diverzifikációs hatásokat.

(5) A kockázati modulok kialakítása és részletezése minden biztosító vagy viszontbiztosító számára azonos, mind az alapvető szavatolótőke-szükséglet, mind a 39. §-ban meghatározott egyszerűsített számítások tekintetében.

(6) Katasztrófakockázatok esetében az élet-, a nem-élet- és az egészségbiztosítási kockázati modul számításában földrajzilag meghatározott egyedi adatok is alkalmazhatók.

30. § (1) Az élet-, a nem-élet- és az egészségbiztosítási kockázati modul számítása során a biztosító vagy a viszontbiztosító a standard formula rögzített felépítésén belül annak egyes mennyiségi adatait a rá jellemző egyedi mennyiségi adatokkal – a Felügyelet hozzájárulásával – helyettesítheti.

(2) Az (1) bekezdésben meghatározott mennyiségi adatokat a biztosító vagy a viszontbiztosító saját adatai vagy a tevékenységét közvetlenül érintő adatok alapján szabványosított módszerekkel számítja.

31. § (1) A nem-életbiztosítási kockázati modul a nem-életbiztosítási kötelezettségekből eredő kockázatokat tükrözi, összefüggésben az egyes viselt kockázati kitettségekkel és a biztosítási tevékenység végzésével kapcsolatos ügyviteli folyamatokkal.

(2) A nem-életbiztosítási kockázati modul számítása során a biztosító vagy a viszontbiztosító figyelembe veszi a meglévő biztosítási és viszontbiztosítási szerződésből eredő kötelezettségeit, valamint a következő tizenkét hónapban várható új szerződések eredményének bizonytalanságát.

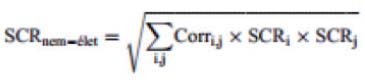

(3) A biztosító vagy a viszontbiztosító az 1. melléklet 2. pontjában meghatározottak figyelembevételével a nem-életbiztosítási kockázati modul összegét legalább a következő részmodulok tőkekövetelményének aggregálásával számítja ki:

a) a veszteség vagy a biztosítási kötelezettség értékében bekövetkező kedvezőtlen változás kockázata, amely a biztosítási események bekövetkezése időbeliségének, gyakoriságának és súlyosságának, valamint a kárrendezés időbeliségének és összegszerűségének ingadozásából ered (nem-életbiztosítási díj- és tartalékkockázat),

b) a veszteség vagy a biztosítási kötelezettség értékében bekövetkező kedvezőtlen változás kockázata, amely a szélsőséges vagy rendkívüli eseményekkel kapcsolatos árazási és tartalékolási feltevések jelentős bizonytalanságából ered (nem-életbiztosítási katasztrófakockázat).

32. § (1) Az életbiztosítási kockázati modul az életbiztosítási kötelezettségekből eredő kockázatokat tükrözi, összefüggésben az egyes viselt kockázati kitettségekkel és a biztosítási tevékenység végzésével kapcsolatos ügyviteli folyamatokkal.

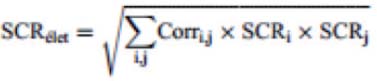

(2) A biztosító vagy a viszontbiztosító az 1. melléklet 3. pontjában meghatározottak figyelembevételével az életbiztosítási kockázati modul összegét legalább a következő részmodulok tőkekövetelményének aggregálásával számítja ki:

a) a veszteség vagy a biztosítási kötelezettség értékében bekövetkező kedvezőtlen változás kockázata, amely a halandóság szintjében, változása irányában vagy volatilitásában bekövetkező változásából ered, ahol a halandóság növekedése a biztosítási kötelezettségek értékének növekedéséhez vezet (halandósági kockázat),

b) a veszteség vagy a biztosítási kötelezettség értékében bekövetkező kedvezőtlen változás kockázata, amely a halandóság szintjében, változásának irányában vagy volatilitásában bekövetkező változásából ered, ahol a halandóság csökkenése a biztosítási kötelezettségek értékének növekedéséhez vezet (hosszú élet kockázat),

c) a veszteség vagy a biztosítási kötelezettség értékében bekövetkező kedvezőtlen változás kockázata, amely a rokkantsági, betegségi és morbiditási arányszámok szintjében, változásának irányában vagy volatilitásában bekövetkező változásokból ered (rokkantsági-betegségi kockázat),

d) a veszteség vagy a biztosítási kötelezettség értékében bekövetkező kedvezőtlen változás kockázata, amely a biztosítási vagy viszontbiztosítási szerződések teljesítése során felmerült költségek szintjében, változásának irányában vagy volatilitásában bekövetkező változásokból ered (életbiztosítási költségkockázat),

e) a veszteség vagy a biztosítási kötelezettség értékében bekövetkező kedvezőtlen változás kockázata, amely a járadék-felülvizsgálatok szintjében, változásának irányában vagy volatilitásában – a jogi környezetben vagy a biztosított egészségi állapotában beálló változások miatt – bekövetkező ingadozásból ered (felülvizsgálati kockázat),

f) a veszteség vagy a biztosítási kötelezettség értékében bekövetkező kedvezőtlen változás kockázata, amely a biztosítási szerződések törlési, megszüntetési, megújítások és visszavásárlások szintjében vagy volatilitásában bekövetkező változásokból ered (törlési kockázat),

g) a veszteség vagy a biztosítási kötelezettség értékében bekövetkező kedvezőtlen változás kockázata, amely a szélsőséges vagy rendkívüli eseményekkel kapcsolatos árazási és tartalékolási feltételezések jelentős bizonytalanságából ered (életbiztosítási katasztrófakockázat).

33. § (1) Az egészségbiztosítási kockázati modul az egészségbiztosítási kötelezettségek vállalásából eredő kockázatokat tükrözi, összefüggésben az egyes viselt kockázati kitettségekkel és a biztosítási vagy viszontbiztosítási tevékenység végzésével kapcsolatos ügyviteli folyamatokkal, függetlenül attól, hogy a biztosító vagy viszontbiztosító az egészségbiztosítást az életbiztosításhoz hasonló vagy attól eltérő biztosítástechnikai alapon folytatja-e.

(2) A kockázati modul legalább a következő kockázatokat veszi figyelembe:

a) a veszteség vagy a biztosítási kötelezettség értékében bekövetkező kedvezőtlen változás kockázata, amely a biztosítási vagy viszontbiztosítási szerződések teljesítése során felmerült költségek szintjében, változásának irányában vagy volatilitásában bekövetkező változásokból ered,

b) a veszteség vagy a biztosítási kötelezettség értékében bekövetkező kedvezőtlen változás kockázata, amely a biztosítási események időpontjának, gyakoriságának és mértékének ingadozásából ered, valamint a kárrendezés időpontjának és a tartalékképzéskori időpontjában levő mértékének ingadozásából ered,

c) a veszteség vagy a biztosítási kötelezettség értékében bekövetkező kedvezőtlen változás kockázata, amely a súlyos járványok kitörésével, valamint a kockázatoknak az ilyen szélsőséges körülmények közötti szokatlan halmozódásával kapcsolatos árazási és tartalékolási feltevések jelentős bizonytalanságából ered.

34. § (1) A piaci kockázati modul tükrözi a biztosító vagy viszontbiztosító eszközeinek és kötelezettségeinek értékét befolyásoló pénzügyi eszközök piaci árának szintjéből vagy volatilitásából eredő kockázatokat, valamint az eszközök és a kötelezettségek közötti szerkezeti egyenlőtlenséget, különös tekintettel azok átlagos futamidejére.

(2) A biztosító vagy a viszontbiztosító az 1. melléklet 4. pontjában meghatározottak figyelembevételével a piaci kockázati modul összegét legalább a következő részmodulok tőkekövetelményének aggregálásával számítja ki:

a) az eszközök, források és pénzügyi eszközök értékének érzékenysége a hozamgörbe vagy a kamatlábak volatilitásának változására (kamatlábkockázat),

b) az eszközök, források és pénzügyi eszközök értékének érzékenysége a részvénypiaci árak szintjének vagy volatilitásának változására (részvénypiaci kockázat),

c) az eszközök, források és pénzügyi eszközök értékének érzékenysége az ingatlanpiaci árak szintjének vagy volatilitásának változására (ingatlanpiaci kockázat),

d) az eszközök, források és pénzügyi eszközök értékének érzékenysége a kockázatmentes hozamgörbe feletti kamatrések szintjének vagy volatilitásának változására (kamatréskockázat),

e) az eszközök, források és pénzügyi eszközök értékének érzékenysége a devizaárfolyamok szintjének vagy volatilitásának változására (devizaárfolyam-kockázat),

f) a biztosító vagy a viszontbiztosító további kockázatai, amelyek vagy az eszközportfólió diverzifikációjának hiányából, vagy egy értékpapír-kibocsátóval, illetve kapcsolt kibocsátók egy csoportjával szembeni nagyfokú partner nemteljesítési kockázati kitettségből erednek (piaci kockázatkoncentráció).

(3) A standard formulával összhangban számított részvénypiaci kockázati részmodul tartalmazza a részvényárfolyam változásaiból eredő kockázat fedezésére alkalmazott részvényekre vonatkozó tőkekövetelmény megfelelő szimmetrikus kiigazítását.

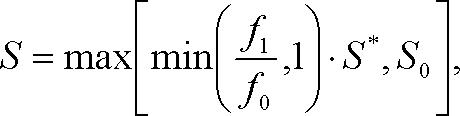

(4) A 29. § (4) bekezdésében meghatározottak alapján számított, a részvénypiaci árak változásából eredő kockázatot tükröző előírt tőkekövetelmény szimmetrikus kiigazítása egy alkalmas részvényindex aktuális szintjének és ugyanezen index súlyozott mozgóátlagának függvényén alapul. A biztosító és a viszontbiztosító a súlyozott mozgóátlagot megfelelő időtartamot alapul véve számítja, amely azonos minden biztosító és a viszontbiztosító esetén.

(5) A szimmetrikus kiigazítás nem eredményezhet olyan részvénypiaci kockázati tőkekövetelményt, amely a standard tőkekövetelménynél több mint 10 százalékponttal alacsonyabb vagy több mint 10 százalékponttal magasabb.

15. Időtartam alapú részvénypiaci kockázati részmodul

35. § (1) A Felügyelet engedélye szükséges azon életbiztosító tevékenységéhez, amennyiben az a nyugdíjba vonulás elérésére vagy annak várható elérésére való hivatkozással nyújt nyugellátásokat, ahol az ezen ellátásokért fizetett biztosítási díjak adóból való levonása engedélyezett a szerződők számára, amennyiben

a) valamennyi, az ezen üzletághoz kapcsolódó kötelezettséget és az azok fedezetéül szolgáló eszközöket a biztosító egyéb tevékenységeitől elkülönítetten kezeli és szervezi, az átruházás bármilyen lehetősége nélkül,

b) a nyugdíjba vonulás elérésére vagy annak várható elérésére való hivatkozással nyújtott nyugellátási tevékenységeket a biztosító csak abban a tagállamban végzi, amelyben a tevékenységet engedélyezték és

c) a biztosítás ezen üzletágnak megfelelő kötelezettségeinek átlagos időtartama 12 évnél hosszabb.

(2) A szavatolótőke-szükséglet részvénypiaci kockázati részmoduljának alkalmazása – amely a kockáztatott érték alkalmazásával egy meghatározott időszakra vetítve kalibrált részvénypiaci kockázati részmodul – összhangban áll a biztosító tőkebefektetéseinek jellemző tartási periódusával, a szerződőknek és a kedvezményezetteknek a 26. §-ban megállapítottal egyenértékű védelmet nyújtó biztonsági szinttel, amennyiben csak az (1) bekezdés a) pontjában említett eszközök és források tekintetében használják. A szavatolótőke-szükséglet kiszámításakor ezen eszközöket és forrásokat teljes mértékben figyelembe kell venni a diverzifikációs hatások értékelésénél, a más tagállamokban élő szerződők és kedvezményezettek érdekei védelmének sérelme nélkül.

(3) A Felügyelet jóváhagyásától függően az (1) bekezdésben foglalt megközelítés csak abban az esetben alkalmazható, ha az érintett vállalkozás fizetőképessége és likviditása, valamint az eszköz- és forráskezeléssel kapcsolatos stratégiái, folyamatai és jelentéstételi eljárásai folyamatosan biztosítják, hogy az adott vállalkozás a tőkebefektetéseire jellemző tartási periódusával összhangban lévő időtartamra tartani képes a tőkebefektetéseket. A vállalkozásnak bizonyítani kell a Felügyelet felé, hogy e feltétel olyan biztonsági szinten teljesül, amely a szerződőknek és a kedvezményezetteknek a 26. § szerintivel egyenértékű védelmet nyújt.

(4) A biztosító és viszontbiztosító nem térhet vissza a 31–34. § és a 36. § szerinti alkalmazáshoz, kivéve kellően indokolt esetben, a Felügyelet jóváhagyásával.

36. § A partner nemteljesítési kockázati modul tükrözi:

a) a biztosító vagy a viszontbiztosító szerződő feleinek és adósainak a következő tizenkét hónapon belüli váratlan nemteljesítéséből vagy hitelképessége nem várt romlásából eredő lehetséges veszteségeket,

b) a kockázatcsökkentési szerződéseket, így különösen a viszontbiztosítási megállapodásokat, az értékpapírosítást és a származtatott ügyleteket, a közvetítőkkel szembeni követeléseket, valamint a kamatrés-kockázati részmodulban nem szereplő egyéb hitelezési kitettségeket,

c) a biztosító vagy viszontbiztosító birtokában lévő, vagy részére tartott biztosítékokat vagy egyéb fedezeteket és az ezekhez kapcsolódó kockázatokat,

d) minden egyes partner esetében az érintett biztosítónak az adott féllel szembeni teljes partnerkockázati kitettségét, függetlenül a biztosítóval szembeni szerződéses kötelezettség jogi formájától.

16. Működési kockázat

37. § (1) A működési kockázat tőkekövetelménye a működési kockázatokat tükrözi, amennyiben azokat a 29. § (2) bekezdésben meghatározott kockázati modulok egyébként nem tükrözik. A működési kockázat tőkekövetelményének számítása során figyelembe kell venni a 26. § (2) és (3) bekezdésében meghatározott szabályokat.

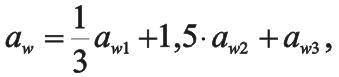

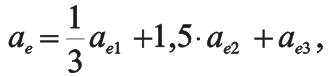

(2) Azon életbiztosítási szerződések esetén, ahol a befektetési kockázatot a szerződők viselik, a működési kockázat tőkekövetelményének számítása figyelembe veszi az ilyen biztosítási kötelezettségekkel kapcsolatban felmerülő éves költségeket.

(3) A (2) bekezdésben meghatározott körbe nem tartozó biztosítási és viszontbiztosítási tevékenység működési kockázata tőkekövetelményének számításánál a biztosító vagy viszontbiztosító figyelembe veszi a tevékenység nagyságrendjét, a biztosítási és viszontbiztosítási kötelezettségek tekintetében megszolgált díjaik és biztosítástechnikai tartalékaik révén. A működési kockázatokra vonatkozó tőkekövetelmény ebben az esetben nem haladhatja meg a biztosítási és viszontbiztosítási tevékenységre vonatkozó alapvető szavatolótőke-szükséglet 30%-át.

17. A biztosítástechnikai tartalékok és a halasztott adók veszteségelnyelő képessége miatti kiigazítás

38. § (1) A 28. § c) pontjában említett, a biztosítástechnikai tartalékok és a halasztott adók veszteségelnyelő képessége miatti kiigazítás a váratlan veszteségeknek – a biztosítástechnikai tartalékok vagy a halasztott adók, illetve a kettő egyidejű csökkenése révén végbemenő – lehetséges kiigazítását tükrözi.

(2) A kiigazítás figyelembe veszi a biztosítási szerződések jövőbeni mérlegelésen alapuló nyereségrészesedéseinek kockázatcsökkentő hatását, amennyiben a biztosító vagy viszontbiztosító alá tudja támasztani, hogy az ilyen juttatások csökkentése a váratlan veszteségek fedezetére fordítható.

(3) E jövőbeni mérlegelésen alapuló nyereségrészesedések kockázatcsökkentő hatása nem lehet nagyobb, mint a vonatkozó biztosítástechnikai tartalékok és halasztott adók összege.

(4) A biztosító vagy viszontbiztosító a jövőbeni mérlegelésen alapuló nyereségrészesedések kedvezőtlen körülmények közötti értékét összehasonlítja a legjobb becslés alapfeltevései szerinti értékkel.

18. A standard formula egyszerűsítései

39. § (1) A biztosító vagy a viszontbiztosító az egyedi részmodulok vagy a kockázati modulok esetében egyszerűsített számítást végezhet, ha az általa vállalt kockázatok jellege, nagyságrendje és összetettsége ezt indokolja, és amennyiben aránytalan lenne a standardizált számítás elvégzése.

(2) A biztosító vagy a viszontbiztosító az egyszerűsített számításokat a 26. § (2) bekezdés a) és b) pontjában, valamint (3) bekezdésében meghatározott szabályokkal összhangban végzi.

19. Jelentős eltérés a standard formula számításának alapjául szolgáló feltevésektől

40. § (1) Ha a szavatolótőke-szükséglet számítását nem célszerű a 28–39. §-ban meghatározott szabályok szerint a standard formulának megfelelően végezni, mert az érintett biztosító vagy viszontbiztosító kockázati profilja jelentősen eltér a standard formula számításának alapjául szolgáló feltevésektől, a Felügyelet megkövetelheti az érintett biztosítótól vagy viszontbiztosítótól, hogy a standard formula sajátos paramétereit az élet-, a nem-élet- és az egészségbiztosítási kockázati modul számítása során a 30. §-ban meghatározottak szerint a rá jellemző sajátos paraméterekkel helyettesítse.

(2) Ezen sajátos paramétereket úgy kell kiszámítani, hogy a biztosító vagy a viszontbiztosító megfeleljen a 26. § (2) bekezdés a) és b) pontjában, valamint (3) bekezdésében meghatározott szabályoknak.

20. Teljes vagy részleges belső modellek

41. § (1) A biztosító vagy a viszontbiztosító a szavatolótőke-szükséglet számításához – a Felügyelet engedélyével – teljes vagy részleges belső modellt használhat.

(2) A biztosító vagy a viszontbiztosító részleges belső modellt használhat az alábbiak közül egy vagy több elem számítására:

a) az alapvető szavatolótőke-szükséglet 29–33. §-ban és a 34. § (1) bekezdésben meghatározott egy vagy több kockázati modulja vagy részmodulja,

b) a 37. §-ban meghatározott működési kockázatokra vonatkozó tőkekövetelmény,

c) a 38. §-ban meghatározott kiigazítás.

(3) A részleges belső modell a (2) bekezdésben meghatározottak mellett a biztosító vagy a viszontbiztosító teljes üzleti tevékenységére, vagy csak egy vagy több főbb üzleti egységére is alkalmazható.

42. § (1) A biztosító vagy a viszontbiztosító belső modelljének módosítására vonatkozó szabályzatot készít.

(2) Az (1) bekezdésben meghatározott szabályzatban kell meghatározni a belső modell módosításait.

(3) A Felügyelet engedélye szükséges

a) az (1) bekezdésben meghatározott szabályzat, valamint

b) a belső modell

jelentős módosításához az 55. és 56. §-nak megfelelően.

(4) A biztosító vagy a viszontbiztosító a belső modelljét a Felügyelet jóváhagyása nélkül módosíthatja, ha az nem tartozik a (3) bekezdés b) pontjában meghatározott körbe, és a módosítás megfelel az (1) bekezdésben meghatározott szabályzatban foglalt rendelkezéseknek.

43. § Ha a biztosító vagy a viszontbiztosító a szavatolótőke-szükséglet számításához teljes vagy részleges belső modellt használ, csak kellően indokolt esetekben – a Felügyelet engedélyével – határozhatja meg a szavatolótőke-szükséglet egészét vagy bármely részét – a belső modell alkalmazása helyett – a standard formula alapján.

44. § (1) Ha a biztosító vagy a viszontbiztosító – a belső modell alkalmazására vonatkozó felügyeleti jóváhagyást követően – már nem teljesíti a 46–52. §-ban meghatározott követelményeket, késedelem nélkül tervet kell benyújtania a Felügyeletnek a megfelelőség ésszerű időn belüli helyreállítására, vagy bizonyítania kell, hogy a nem megfelelőség hatása elhanyagolható.

(2) Ha a biztosító vagy a viszontbiztosító elmulasztja az (1) bekezdésben említett terv végrehajtását, a Felügyelet a biztosítót és a viszontbiztosítót a szavatolótőke-szükséglet standard formula szerinti számítására kötelezheti.

45. § Ha egy biztosító vagy a viszontbiztosító kockázati profilja lényegesen eltér a standard formula számításának alapjául szolgáló feltevésektől, és ezért nem célszerű a szavatolótőke-szükségletet a standard formulával számítani, a Felügyelet kötelezheti az érintett biztosítót vagy a viszontbiztosítót, hogy a szavatolótőke-szükségletet, vagy annak lényeges kockázati moduljait belső modell alkalmazásával számítsa ki.

46. § (1) A belső modell használata a biztosító vagy a viszontbiztosító számára akkor indokolt, ha

a) a belső modellt széles körben használják és az fontos szerepet tölt be az irányítási rendszerében, így különösen:

aa) a kockázatkezelési rendszerében és a döntéshozatali folyamatokban és

ab) a saját kockázat- és szavatolótőke-értékelési rendszerben,

b) a szavatolótőke-szükséglet belső modellel való számításának gyakorisága összhangban áll a belső modellnek az a) pontban szereplő egyéb célokra való alkalmazásának gyakoriságával.

(2) Az igazgatóság felelős a belső modell kialakításának és működésének folyamatos megfelelőségéért, valamint azért, hogy a belső modell mindenkor megfelelően tükrözze az érintett biztosító vagy viszontbiztosító kockázati profilját.

47. § (1) A belső modell számításának alapja a valószínűség-eloszlási előrejelzés számítás.

(2) A valószínűség-eloszlási előrejelzés számítási módszereinek megfelelő, alkalmazható és valós aktuáriusi és statisztikai technikákon, módszereken kell alapulniuk és összhangban kell lenniük a biztosítástechnikai tartalékok számítási módszereivel.

(3) A valószínűség-eloszlási előrejelzés számítási módszereinek időszerű és valós információkon, valamint a valóságnak megfelelő feltevéseken kell alapulniuk.

(4) A biztosítónak vagy a viszontbiztosítónak a valószínűség-eloszlási előrejelzés számításához használt adatsorokat évente legalább egyszer felül kell vizsgálnia.

48. § (1) A belső modellben felhasznált adatoknak pontosnak, teljesnek és helyesnek kell lenniük.

(2) A választott számítási módszertől függetlenül a belső modell kockázat-rangsorolási képességének megfelelőnek kell lennie ahhoz, hogy biztosítsa a modell széles körű használatát, és fontos szerepét a biztosító vagy a viszontbiztosító irányítási rendszerében a 47. §-ban meghatározott követelményeknek megfelelően.

(3) A belső modell minden olyan lényeges kockázatra kiterjed, amelynek a biztosító vagy a viszontbiztosító ki van téve, de legalább a 26. § (4) bekezdésében meghatározott kockázatokra.

(4) A diverzifikációs hatások tekintetében a biztosító vagy a viszontbiztosító a belső modelljében figyelembe veheti a kockázati kategóriákon belüli és azok közötti korrelációs hatásokat, feltéve, ha a diverzifikációs hatások mérésére szolgáló rendszert a Felügyelet a belső modell engedélyezése során jóváhagyta.

(5) A belső modellben pontosan értékelni kell a pénzügyi biztosítékokkal és szerződéses opciókkal kapcsolatos lényeges egyedi kockázatokat, továbbá fel kell mérni mind a szerződők opcióival kapcsolatos, mind a biztosító vagy a viszontbiztosító számára fenntartott szerződéses opciókkal kapcsolatos kockázatokat. E célból figyelembe kell venni azt a hatást, amelyet a pénzügyi és nem pénzügyi feltételek jövőbeli változásai gyakorolnak az opciók lehívására.

(6) A biztosító és a viszontbiztosító a belső modelljében teljes körűen figyelembe veheti a kockázatcsökkentő technikák hatását, feltéve, ha a belső modellben megfelelően tükröződnek az azok használatából eredő kockázatok.

(7) A biztosító vagy a viszontbiztosító belső modelljében figyelembe veheti azoknak a jövőbeli intézkedéseknek a hatását és az intézkedések megvalósíthatóságának az időigényét, amelyek meghozatala az adott körülmények között megalapozottan várható.

(8) A biztosítónak vagy a viszontbiztosítónak belső modelljében figyelembe kell vennie a biztosítási vagy viszontbiztosítási szerződések alapján várhatóan teljesítendő összes kifizetést.

49. § (1) A biztosító vagy a viszontbiztosító a belső modell alkalmazásakor a 26. § (2) és (3) bekezdésében meghatározottaktól eltérő időszakot vagy kockázati mértéket is használhat, ha a belső modellel úgy határozza meg a szavatolótőke-szükségletet, hogy az az ügyfelek számára a 26. §-ban megállapítottal egyenértékű védelmet nyújtson.

(2) A biztosító vagy a viszontbiztosító a szavatolótőke-szükségletet közvetlenül a belső modellel meghatározott valószínűség-eloszlási előrejelzésből is levezetheti, a 26. § (3) bekezdésében meghatározott kockáztatott érték alkalmazásával.

(3) Ha a biztosító vagy a viszontbiztosító a szavatolótőke-szükségletet nem tudja közvetlenül a belső modellel meghatározott valószínűség-eloszlási előrejelzésből levezetni, – a Felügyelet engedélyét követően – közelítéseket használhat, mindaddig, amíg bizonyítani tudja, hogy az ügyfelek számára a 26. §-ban megállapítottal egyenértékű védelmet nyújt.

(4) A Felügyelet előírhatja a biztosítónak vagy a viszontbiztosítónak, hogy a belső modelljét irányadó portfóliókon és külső adatokon alapuló feltevésekre támaszkodva számítsa újra annak érdekében, hogy ellenőrizze a belső modell számítását és módszertanának összhangját az általánosan elfogadott piaci gyakorlattal.

50. § (1) A biztosító vagy a viszontbiztosító évente legalább egyszer megvizsgálja minden főbb üzleti egysége eredményének okait és forrásait.

(2) Az (1) bekezdésben meghatározott vizsgálat során be kell mutatni, hogy a belső modellben alkalmazott kockázatok csoportosítása miként magyarázza az eredmény okait és forrásait.

(3) A kockázati csoportosítás, valamint a veszteségek és nyereségek eredete tükrözi a biztosító vagy a viszontbiztosító kockázati profilját.

51. § (1) A biztosító vagy a viszontbiztosító rendszeres modellérvényesítési ciklust működtet, amelynek része:

a) a belső modell teljesítményének figyelemmel kísérése,

b) annak vizsgálata, hogy a belső modell módszertana mindenkor megfelel-e a követelményeknek,

c) a belső modell eredményeinek múltbeli adatokkal való összevetése,

d) a belső modell hitelesítésére szolgáló statisztikai eljárások, és

e) a belső modell stabilitásának vizsgálata.

(2) Az (1) bekezdés d) pontjában meghatározott eljárások segítségével a biztosítónak vagy a viszontbiztosítónak képesnek kell lennie arra, hogy bizonyítsa a Felügyeletnek a számított tőkekövetelmények megfelelőségét.

(3) Az (1) bekezdés e) pontjában meghatározott vizsgálat kiterjed különösen

a) arra, hogy a belső modell eredményei mennyire érzékenyek az alapul szolgáló feltevések változásaira, valamint

b) a belső modellben használt adatok pontosságának, teljességének és megfelelőségének értékelésére.

(4) A biztosító vagy a viszontbiztosító az alkalmazott statisztikai módszereknek a valószínűség-eloszlási előrejelzés helyességét nemcsak a múltbeli veszteségekkel, hanem az azokkal kapcsolatos minden lényeges új adattal és információval összefüggésben is vizsgálja.

52. § (1) A biztosító vagy a viszontbiztosító dokumentálja a belső modell felépítését, működésének részleteit és a belső modell 42. §-ban meghatározott jelentős változását.

(2) A dokumentáció részletesen bemutatja a belső modell alapjául szolgáló elméletet, feltevéseket, matematikai és tapasztalati alapokat, valamint azokat a körülményeket, amelyek fennállása esetén a belső modell nem alkalmazható eredményesen.

(3) A dokumentálás során figyelembe kell venni a 46–51. §-ban meghatározott előírásokat.

53. § Harmadik féltől származó belső modell vagy adatok használata esetén a biztosítónak vagy a viszontbiztosítónak a belső modell alkalmazása tekintetében meg kell felelnie a 46–52. §-ban meghatározott követelményeknek.

A MINIMÁLIS TŐKESZÜKSÉGLET SZÁMÍTÁSA

54. § (1) A minimális tőkeszükségletet az alábbi változók vagy azok egy részének lineáris függvényeként kell kiszámítani:

a) a biztosító vagy a viszontbiztosító biztosítástechnikai tartalékai,

b) a biztosító vagy a viszontbiztosító díjelőírása,

c) a biztosító vagy a viszontbiztosító biztosítási szerződéses kötelezettségei kockázatnak kitett összegei,

d) a halasztott adók, és

e) az igazgatási költségek.

(2) A figyelembe vett változókat a viszontbiztosításra eső rész levonásával kell meghatározni.

(3) A minimális tőkeszükséglet kiszámításához használt, az (1) bekezdésben meghatározott lineáris függvény számításának a biztosító vagy a viszontbiztosító alapvető szavatolótőkéje egyéves időtávon mért 85 százalékos biztonsági szintű kockáztatott értéke felel meg.

(4) A biztosító és a viszontbiztosító negyedévente legalább egyszer kiszámítja a minimális tőkeszükségletét, és a számítás eredményét – a Bit. 269. § (2) bekezdés d) pontjában meghatározottak szerint – jelenti a Felügyeletnek.

(5) Ha a Bit. 102. § (1) bekezdésében meghatározott határérték valamelyike határozza meg egy biztosító vagy viszontbiztosító minimális tőkeszükségletét, ennek okairól a biztosító vagy a viszontbiztosító – a Bit. 268. § (1) bekezdés i) pontjában meghatározottak szerint – tájékoztatja a Felügyeletet.

(6) A Bit. 102. § (1) bekezdésében meghatározott határérték kiszámítása céljából a biztosító nem köteles negyedévente kiszámítani a szavatolótőke-szükségletét.

A BIZTOSÍTÁSTECHNIKAI TARTALÉKOKKAL, A SZAVATOLÓTŐKÉVEL, A MINIMÁLIS TŐKESZÜKSÉGLETTEL ÉS A TÖBBLETTŐKE-KÖVETELMÉNNYEL KAPCSOLATOS FELÜGYELETI SZABÁLYOK

21. A belső modell engedélyezése

55. § (1) A biztosító vagy a viszontbiztosító köteles csatolni a belső modell alkalmazásának az engedélyezése iránti kérelméhez mindazon dokumentumokat, amelyek alátámasztják, hogy a belső modell megfelel a 46–51. §-ban meghatározott követelményeknek.

(2) Amennyiben a kérelem részleges belső modellre vonatkozik, a 46–51. §-ban meghatározott követelményeket a modell korlátozott alkalmazási köréhez kell igazítani.

(3) A Felügyelet csak abban az esetben hagyja jóvá a kérelmet, ha meggyőződik arról, hogy a biztosító vagy viszontbiztosító kockázatazonosítási, kockázatmérési, kockázatfelügyeleti, kockázatkezelési és kockázatjelentési rendszerei megfelelőek, különös tekintettel a belső modellekre vonatkozó, az (1) és (2) bekezdésben meghatározott követelményekre.

(4) Ha a belső modell alkalmazását a Felügyelet már engedélyezte, az nem zárja ki annak a lehetőségét, hogy a Felügyelet kötelezze a biztosítót vagy viszontbiztosítót, hogy a szavatolótőke-szükségletének standard formulával számított becslését is bocsássa rendelkezésére.

56. § (1) A Felügyelet az 55. § (3) bekezdésben meghatározott feltételeken túl akkor hagyhatja jóvá a részleges belső modellt, ha a modell teljesíti az 55. § (2) bekezdésben meghatározott követelményeket és a következő kiegészítő feltételeket:

a) a biztosító vagy a viszontbiztosító indokolja a modell korlátozott alkalmazási körét,

b) a részleges belső modellel számított szavatolótőke-szükséglet jobban illeszkedik a biztosító vagy a viszontbiztosító kockázati profiljához és megfelel a 25. és 26. §-ban meghatározott alapelveknek, és

c) kialakítása összhangban van a 25. és 26. §-ban meghatározott alapelvekkel, így a részleges belső modell teljes mértékben beilleszthető a szavatolótőke-szükséglet standard formulájába.

(2) Amennyiben a biztosító vagy a viszontbiztosító részleges belső modellje egy meghatározott kockázati modul bizonyos részmoduljaira, vagy egy meghatározott kockázati modulhoz köthető üzleti egységeire, vagy mindkettőre csak részben terjed ki, a biztosító vagy a viszontbiztosító a Felügyelet felhívására a valós helyzetnek megfelelő átmeneti tervet készít és azt a Felügyeletnek benyújtja.

(3) Az átmeneti terv meghatározza, hogy a biztosító vagy a viszontbiztosító miként terjessze ki a modell alkalmazási körét más részmodulokra vagy üzleti egységekre annak érdekében, hogy a modell – a meghatározott kockázati modul tekintetében – a biztosító vagy a viszontbiztosító biztosítási és viszontbiztosítási tevékenységének túlnyomó többségére kiterjedjen.

56/A. §11 A Felügyelet az európai felügyeleti hatóság (az Európai Biztosítás- és Foglalkoztatóinyugdíj-hatóság) létrehozásáról, valamint a 716/2009/EK határozat módosításáról és a 2009/79/EK bizottsági határozat hatályon kívül helyezéséről szóló, 2010. november 24-i 1094/2010/EU európai parlamenti és tanácsi rendelet (a továbbiakban: 1094/2010/EU európai parlamenti és tanácsi rendelet) 35. cikk (1) bekezdésének megfelelően tájékoztatja az EBFH-t a belső modell alkalmazása vagy módosítása iránti minden kérelemről. A Felügyelet technikai segítséget kérhet az EBFH-tól az 1094/2010/EU európai parlamenti és tanácsi rendelet 8. cikk (1) bekezdés b) pontja alapján, a kérelemről való döntéssel kapcsolatban.

22. A kiegészítő szavatolótőke meghatározásával kapcsolatos engedélyezés

57. § (1) A biztosító vagy a viszontbiztosító a kiegészítő szavatolótőke meghatározása során kérelemmel fordul a Felügyelethez

a) a kiegészítő szavatolótőke egyes elemeinek forintban meghatározott értékének vagy

b) a kiegészítő szavatolótőke elemei értékének meghatározására szolgáló módszer

jóváhagyása érdekében.

(2) A Felügyelet a jóváhagyást a kiegészítő szavatolótőke minden egyes eleme esetén a következők értékelésére alapozza:

a) az érintett partnerek fizetőképessége és fizetési hajlandósága,

b) a tőkeelem hasznosíthatósága, figyelembe véve az adott elem jogi formáját, valamint a sikeres befizetést vagy lehívást esetleg gátoló körülményeket, és

c) a biztosítónak vagy viszontbiztosítónak a kiegészítő szavatolótőke ilyen elemeivel kapcsolatos múltbeli lehívásairól szóló információk, amennyiben ezen információk megbízhatóan felhasználhatók a jövőbeli lehívások várható eredményének értékeléséhez.

(3) A Felügyelet a szavatolótőke elem besorolásakor figyelembe veszi a szavatolótőke elemek szintekre való besorolására vonatkozó, a Bizottságnak a Szolvencia 2 irányelv 97. cikk (1) bekezdésében meghatározott tárgykörben kiadott rendeletében megállapított szabályokat.

(4) A felsoroláson kívüli szavatolótőke elem értékelésének és besorolásának engedélyezése során a biztosító vagy a viszontbiztosító a Bizottságnak a Szolvencia 2 irányelv 97. cikk (2) bekezdésében meghatározott tárgykörben kiadott rendeletében megállapított szabályok, a kiegészítő szavatolótőke engedélyezésre vonatkozó szabályok megfelelő alkalmazásával jár el.

23. A felügyeleti felülvizsgálattal kapcsolatos részletszabályok

58. § A Felügyelet a felügyeleti felülvizsgálat során a Bit. 276. § (3) bekezdés b) pontjához kapcsolódóan

a) az e rendelet 4–16. §-ában meghatározott biztosítástechnikai tartalékok,

b) az e rendelet 25–40. §-ában és az 54. §-ban meghatározott tőkekövetelmények,

c) az e rendelet 17–24. §-ában meghatározott szavatolótőke minőségére és mennyiségére, és

d) amennyiben a biztosító vagy viszontbiztosító teljes vagy részleges belső modellt használ, az e rendelet 41–53. §-ában meghatározott teljes és részleges belső modellekre

vonatkozó követelményeknek való folyamatos megfelelést vizsgálja és értékeli.

24. A többlettőke-követelmény

59. § (1) A Felügyelet többlettőke-követelményt írhat elő a biztosító vagy a viszontbiztosító számára, ha a felügyeleti eljárás során megállapítható, hogy

a) a biztosító vagy a viszontbiztosító kockázati profilja jelentősen eltér a 28–40. §-ban meghatározottak szerinti standard formulával számított szavatolótőke-szükséglet alapjául szolgáló feltevésektől, és

aa) a belső modell alkalmazására vonatkozó, a 45. §-ban meghatározott intézkedés nem megfelelő, vagy hatástalan, vagy

ab) a 45. §-ban meghatározott intézkedés alapján a részleges vagy teljes belső modell kidolgozása folyamatban van,

b) a biztosító vagy a viszontbiztosító kockázati profilja jelentősen eltér a 41–53. § szerinti belső modell vagy részleges belső modell alkalmazásával számított szavatolótőke-szükséglet alapjául szolgáló feltevésektől, mert egyes számszerűsíthető kockázatokat nem megfelelően vettek számításba és a megfelelő határidőn belül nem került sor a modellnek az adott kockázati profilhoz való kiigazítására,

c) a biztosító vagy a viszontbiztosító irányítási rendszere jelentősen eltér a Bit. 76–92. §-ában meghatározott szabályoktól, és az eltérés gátolja a biztosítót vagy viszontbiztosítót abban, hogy képes legyen helyesen meghatározni, felmérni, figyelemmel kísérni, kezelni és jelenteni azokat a kockázatokat, amelyeknek ki van, vagy ki lehet téve, és más eszközök alkalmazása önmagában nem valószínű, hogy a megfelelő határidőn belül orvosolni tudná a hiányosságokat, és

d)12 a biztosító vagy a viszontbiztosító kockázati profilja jelentősen eltér a 9–10. §-ban meghatározott illeszkedési kiigazítás, a 11. §-ban meghatározott volatilitási kiigazítás vagy a 88–89. § szerinti átmeneti intézkedések alapjául szolgáló feltételezésektől.

(2) Az (1) bekezdés a) és b) pontjában meghatározott esetben a többlettőke-követelményt oly módon kell kiszámítani, hogy az megfeleljen a 26. § (2)–(3) bekezdésében előírtaknak.

(3) Az (1) bekezdés c) pontjában meghatározott esetben a többlettőke-követelménynek arányosnak kell lennie az azon hiányosságokból adódó lényeges kockázatokkal, amelyek a többlettőke-követelmény előírás alapjául szolgáltak.

(4) Az (1) bekezdés d) pontjában meghatározott esetben a többlettőke-követelménynek arányosnak kell lennie az illeszkedési kiigazítás vagy a volatilitási kiigazítás alapjául szolgáló feltételezések jelentős eltéréseiből adódó lényeges kockázatokkal.

(5) Az (1) bekezdés b) és c) pontjában meghatározott esetekben a Felügyelet köteles olyan intézkedést hozni, amely alkalmas a többlettőke-követelmény előírás alapjául szolgáló hiányosságok megszüntetésére.

60. § (1) A Felügyelet évente legalább egyszer ellenőrzi a biztosítónak vagy a viszontbiztosítónak az 59. § (1) bekezdésében meghatározott többlettőke-követelmény előírása alapjául szolgáló hiányosságok megszüntetése érdekében tett intézkedéseit.

(2) Ha a biztosító vagy a viszontbiztosító a többlettőke-követelmény előírása alapjául szolgáló hiányosságot megszüntette, akkor a Felügyelet a többlettőke-követelményre vonatkozó előírását hatályon kívül helyezi.