39/2018. (XI. 14.) MNB rendelet

a biztosítási piaci szervezetek által a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank felügyeleti feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről1

2019.06.17.

1. § E rendelet hatálya a biztosítóra, a független biztosításközvetítőre (a továbbiakban: alkusz), a többes ügynökre, valamint a Magyar Biztosítók Szövetségének a Kártalanítási Alap és a Kártalanítási Számla kezelője és a Nemzeti Iroda feladatait ellátó elkülönített szervezeti egységére (a továbbiakban: MABISZ elkülönített szervezeti egysége) (a továbbiakban együtt: adatszolgáltató) terjed ki.

2. § (1) Az adatszolgáltató az e rendeletben foglaltak szerint rendszeres adatszolgáltatást (a továbbiakban: felügyeleti jelentés) teljesít a Magyar Nemzeti Bank (a továbbiakban: MNB) részére.

(2) A felügyeleti jelentés elkészítésének alapját az adatszolgáltató által alkalmazott számviteli szabályozás szerint készített főkönyvi, analitikus és egyéb nyilvántartások képezik.

(3) A felügyeleti jelentés alapjául szolgáló dokumentumokat, a számviteli, nyilvántartási, informatikai rendszerekben tárolt információkat a felügyeleti jelentés esedékessége naptári évének utolsó napjától számított öt évig kell megőrizni.

3. § Az adatszolgáltató e rendelet szerinti felügyeleti jelentés teljesítésére vonatkozó kötelezettsége az MNB által kiadott tevékenységi engedélyről szóló határozat véglegessé válása napjától a tevékenységi engedély visszavonásáról szóló határozat véglegessé válása napjáig áll fenn.

(2) A kitöltésre vonatkozó általános előírásokat az 1. melléklet, a kitöltésre vonatkozó részletes előírásokat a 3. melléklet tartalmazza.

5. § (1) A kisbiztosító – a Bit. 230. § (1) bekezdése szerinti kisbiztosító-egyesület (a továbbiakban: kisbiztosító-egyesület) kivételével – a 4. mellékletben foglaltaknak megfelelő tartalommal, formában és határidőre éves aktuáriusi jelentést teljesít az MNB részére.

(2) A kitöltésre vonatkozó általános előírásokat az 1. melléklet, a kitöltésre vonatkozó részletes előírásokat az 5. melléklet tartalmazza.

6. § (1) A kisbiztosítónak nem minősülő biztosító a 6. mellékletben foglaltaknak megfelelő tartalommal, formában és határidőre negyedéves, éves és eseti felügyeleti jelentést teljesít az MNB részére.

(3) A kisbiztosítónak nem minősülő biztosító az (EU) 2015/2450 bizottsági végrehajtási rendelet I. melléklete szerinti S.16.01.01, S.19.01.01, S.20.01.01, S.21.01.01, S.21.03.01 és S.29.03.01 kódú táblákat a 7. melléklet V. pontjában foglalt kitöltési előírásokat is figyelembe véve teljesíti.

(4) A kisbiztosítónak nem minősülő biztosító az (EU) 2015/35 felhatalmazáson alapuló bizottsági rendelet 304. cikk (1) bekezdés b) pontja szerinti rendszeres felügyeleti jelentést évente, az (EU) 2015/35 felhatalmazáson alapuló bizottsági rendelet 304. cikk (1) bekezdés d) pontja szerinti éves jelentéstételi kötelezettség teljesítésével egyidejűleg teljesíti az MNB részére.

7. § (1) A kötelező gépjármű-felelősségbiztosítási terméket terjesztő biztosító a 8. mellékletben foglaltaknak megfelelő tartalommal, formában és határidőre negyedéves, éves és eseti felügyeleti jelentést teljesít az MNB részére.

(2) A kitöltésre vonatkozó általános előírásokat az 1. melléklet, a kitöltésre vonatkozó részletes előírásokat a 9. melléklet tartalmazza.

8. § (1) Az alkusz és a többes ügynök a 10. mellékletben foglaltaknak megfelelő tartalommal, formában és határidőre féléves és éves felügyeleti jelentést teljesít az MNB részére.

(2) A kitöltésre vonatkozó általános előírásokat az 1. melléklet, a kitöltésre vonatkozó részletes előírásokat a 11. melléklet tartalmazza.

9. § (1) A MABISZ elkülönített szervezeti egysége a 12. mellékletben foglaltaknak megfelelő tartalommal, formában és határidőre éves felügyeleti jelentést teljesít az MNB részére.

(2) A kitöltésre vonatkozó általános előírásokat az 1. melléklet, a kitöltésre vonatkozó részletes előírásokat a 13. melléklet tartalmazza.

10. §2 (1) Az adatszolgáltató a felügyeleti jelentést és az (EU) 2015/35 felhatalmazáson alapuló bizottsági rendelet, illetve az (EU) 2015/2450 bizottsági végrehajtási rendelet szerinti adatszolgáltatásokat az MNB által meghatározott elektronikus formában, fokozott biztonságú vagy minősített elektronikus aláírással ellátva az MNB „Elektronikus Rendszer Hitelesített Adatok Fogadásához” megnevezésű rendszerén (a továbbiakban: ERA rendszer) keresztül teljesíti.

(2) Az adatszolgáltató a felügyeleti jelentés, adatszolgáltatás teljesítésében való akadályoztatásával kapcsolatos bejelentését elektronikus formában, az ERA rendszeren keresztül nyújtja be az MNB részére.

12. § (1) Ha az MNB megállapítja, hogy a felügyeleti jelentés javítást igényel, az adatszolgáltató a javított felügyeleti jelentést az MNB javításra vonatkozó felszólítása kézhezvételétől számított 2 munkanapon belül küldi meg az MNB részére.

(2) Ha az adatszolgáltató önellenőrzési, belső ellenőrzési stb. tevékenysége során megállapításra kerül, hogy a jelentett adatok korrekcióra szorulnak, mert a Számviteli politikában meghatározott jelentős mértékű eltérés mutatkozik, akkor a felügyeleti jelentést visszamenőleg is, az eltéréssel érintett teljes időszakra vonatkozóan módosítja. A jelen bekezdés szerint módosított felügyeleti jelentést az eltérés feltárástól számított 15 munkanapon belül küldi meg az adatszolgáltató az MNB részére.

13. § (1) Ez a rendelet – a (2) bekezdésben foglaltak kivételével – a kihirdetését követő napon lép hatályba.

(2) A 4. és 5. §, a 6. § (3) bekezdése, a 7–9. §, a 2–5. melléklet, a 6. melléklet „ÖSSZEFOGLALÓ TÁBLA” megnevezésű táblázat 1., 8–14., 16–19., 21–24. és 26–47. sora, a 7. melléklet II. pont 2., 9–15., 17–20., 22–25. alpontja, III–V. pontja, valamint a 8–13. melléklet 2019. január 1-jén lép hatályba.

(2) A kisbiztosítónak nem minősülő biztosító

b) a 6. melléklet „ÖSSZEFOGLALÓ TÁBLA” megnevezésű táblázat 2–7., 15., 20. és 25. sorában meghatározott felügyeleti jelentést

első alkalommal 2018. évre mint tárgyidőszakra vonatkozóan teljesíti.

(3) A kisbiztosítónak nem minősülő biztosító a 6. melléklet „ÖSSZEFOGLALÓ TÁBLA” megnevezésű táblázat 47. sorában meghatározott felügyeleti jelentést első alkalommal a 2019. január 1-jei állapotra vonatkozóan 2019. január 15-ig teljesíti.

1. 6. § (3) bekezdésében és 7. melléklet V. pontjában a 2009/138/EK európai parlamenti és tanácsi irányelvnek megfelelően a felügyeleti hatóságoknak történő adatszolgáltatás táblái tekintetében végrehajtás-technikai standardok meghatározásáról szóló 2015. december 2-i (EU) 2015/2450 bizottsági végrehajtási rendelet II. melléklet S.16.01.01, S.19.01.01, S.20.01.01, S.21.01.01, S.21.03.01 és S.29.03.01 kódú táblára vonatkozó rendelkezései,

2. 6. § (4) bekezdésében és 14. § (2) bekezdés a) pontjában a biztosítási és viszontbiztosítási üzleti tevékenység megkezdéséről és gyakorlásáról szóló 2009/138/EK európai parlamenti és tanácsi irányelv (Szolvencia II) kiegészítéséről szóló 2014. október 10-i (EU) 2015/35 felhatalmazáson alapuló bizottsági rendelet 312. cikk (2) bekezdésének,

3.4 10. §-ában, valamint 1. melléklet 3.1. pontjában a biztosítási és viszontbiztosítási üzleti tevékenység megkezdéséről és gyakorlásáról szóló 2009/138/EK európai parlamenti és tanácsi irányelv (Szolvencia II) kiegészítéséről szóló 2014. október 10-i (EU) 2015/35 felhatalmazáson alapuló bizottsági rendelet I. CÍM XIII. FEJEZETE és II. CÍM VI. FEJEZETE, valamint a 2009/138/EK európai parlamenti és tanácsi irányelvnek megfelelően a felügyeleti hatóságoknak történő adatszolgáltatás táblái tekintetében végrehajtás-technikai standardok meghatározásáról szóló 2015. december 2-i (EU) 2015/2450 bizottsági végrehajtási rendelet 2. cikke

végrehajtásához szükséges rendelkezéseket állapít meg.

1. melléklet a 39/2018. (XI. 14.) MNB rendelethez6

A biztosítási piaci szervezetek felügyeleti jelentéseire vonatkozó általános kitöltési előírások

1. Kapcsolódó jogszabályok

1.10. a pénzmosás és a terrorizmus finanszírozása megelőzéséről és megakadályozásáról szóló törvény végrehajtásának az MNB által felügyelt szolgáltatókra vonatkozó, valamint az Európai Unió és az ENSZ Biztonsági Tanácsa által elrendelt pénzügyi és vagyoni korlátozó intézkedések végrehajtásáról szóló törvény szerinti szűrőrendszer kidolgozásának és működtetése minimumkövetelményeinek részletes szabályairól szóló MNB rendelet,

1.15. a MABISZ elkülönített szervezeti egységének éves gazdálkodási jelentéséről szóló 57/2013. (XII. 5.) NGM rendelet [a továbbiakban: 57/2013. (XII. 5.) NGM rendelet], 1.16. a biztosítási és viszontbiztosítási üzleti tevékenység megkezdéséről és gyakorlásáról (Szolvencia II) szóló 2009. november 25-i 2009/138/EK európai parlamenti és tanácsi irányelv (a továbbiakban: Szolvencia II),

1.17. (EU) 2015/35 felhatalmazáson alapuló bizottsági rendelet,

1.18. (EU) 2015/2450 bizottsági végrehajtási rendelet.

2.1. EGT-állam: az Európai Unió tagállama és az Európai Gazdasági Térségről szóló megállapodásban részes más állam.

2.2. IFRS-ek: az 1606/2002/EK európai parlamenti és tanácsi rendelettel összhangban egyes nemzetközi számviteli standardok elfogadásáról szóló 2008. november 3-i 1126/2008/EK bizottsági rendelet mellékletében meghatározott nemzetközi pénzügyi beszámolási standardok.

2.3. Kárnyilvántartó rendszer: a biztosító által teljesítendő, illetve teljesített szolgáltatásokkal (kárrendezés) kapcsolatos nyilvántartási rendszer.

2.4. Kgfb: kötelező gépjármű-felelősségbiztosítás.

2.5. Kisbiztosító: a Bit. 204. §-ában foglalt feltételeknek megfelelő, a Bit. HATODIK RÉSZE hatálya alá tartozó biztosító. 2.6. Kisbiztosító-egyesület: a Bit. 230. § (1) bekezdése szerinti, kölcsönös biztosító egyesületi formában működő kisbiztosító. 2.7. A táblákban és a kitöltési előírásokban használt további fogalmakat, rövidítéseket – külön magyarázat hiányában – az 1. pont szerinti jogszabályok által meghatározott módon kell érteni.

3. A felügyeleti jelentés formai követelményei

3.1. Az (EU) 2015/35 felhatalmazáson alapuló bizottsági rendelet, illetve az (EU) 2015/2450 bizottsági végrehajtási rendelet szerinti adatszolgáltatások esetén a számadatokat tartalmazó részeket xbrl formátumban, a szöveges információkat pdf formátumban kell megküldeni az MNB részére.

3.2. A felügyeleti jelentéssel egyidejűleg elektronikus úton, pdf formátumban, kötelezően beküldendő file-okat az alábbi általános formai előírások figyelembevételével kell csatolni:

- a file név nem tartalmazhat szóközt, a megnevezésben az elválasztás egy aláhúzás karakterrel történik,

- a file név felépítése: törzsszám_vonatkozás vége_melléklet típusa.pdf.

A törzsszám az adatszolgáltató adószámának első nyolc karaktere.

A vonatkozás vége a tárgyidőszak záró napja, vagyis az éves auditált felügyeleti jelentéssel egyidejűleg küldendő dokumentumok esetén a vonatkozás vége a mérleg fordulónapja. Pl. a 2019. évre vonatkozóan: „20191231”.

A fentiek alapján például az éves beszámoló mellékletét képező kiegészítő melléklet fájl neve: xxxxxxxx 191231_kiegmell.pdf.

A melléklet típusa az egyes típusú adatszolgáltatók által az MNB felé elektronikusan megküldendő dokumentumok rövid megnevezését tartalmazza, melyek megtalálhatók a 2., 4., 6., 8. és 10. melléklet összefoglaló tábláiban. A biztosító szervezeti felépítése

Ebben a pdf file-ban a biztosító szervezeti sémáját, annak változásait (központ, hálózat felépítése) bemutató anyagot kell megküldeni. Az egyes szervezeti egységek mellett az adott szervezeti egység vezetőjének nevét is fel kell tüntetni.

3.3. Amennyiben a felügyeleti jelentés valamely táblájának adattartalma nemleges, akkor az adatszolgáltató a tábla első sorát nulla („0”) értékkel feltöltve küldi meg.

3.4. Amennyiben az adatszolgáltató módosító jelentést küld, azzal egyidejűleg tájékoztatja az MNB-nek az adott adatszolgáltató felügyeletét ellátó főosztályát a módosításról és annak indokairól.

A módosított jelentésben az érintett tábla javítás miatt módosuló minden sorát – beleértve az összegző sorokat is – a „Mód” oszlopban „M”-mel kell megjelölni. A teljes jelentést (javított adatot nem tartalmazó, és a nemleges táblát is) ismételten meg kell küldeni.

3.5. Nem kell értéket beírni

- az ismétlő sorok mezőibe akkor, ha az adatszolgáltatónak nincs jelentenivalója, vagyis az ismétlő sor minden jelentett értéke nulla lenne,

- a valós értékelést bemutató mezőkbe, ha az adatszolgáltató még nem alkalmaz valós értékelést.

Minden egyéb esetben értéket (legalább nullát) kell szerepeltetni a mezőben.

3.6. A táblák „Megnevezés” mezőibe adatot, szöveget nem lehet írni.

A táblák szöveges mezőibe történő adatbevitelkor vessző karakter nem használható.

3.7. A pénznemben kifejezett adatokat ezer forintra kerekítve kell megadni.

3.8. A nem forintban (pl. euróban) nyilvántartott tételeket (jutalék és állománydíj) az éves beszámolóban alkalmazott módszerrel és árfolyamon kell forintra átváltani.

4. A felügyeleti jelentés tartalmi követelményei

4.1. A hatályos számviteli jogszabályok szerint az adatszolgáltatónak saját magának kell az adatgyűjtését, analitikáját, nyilvántartását megszervezni és gondoskodni arról, hogy minden egyes táblába csak bizonylattal alátámasztott, és az adatszolgáltató nyilvántartásaiban rögzített gazdasági eseményekről kerüljön be adat.

4.2. A felügyeleti jelentésben szereplő állományoknak (a napi vonatkozási idejű jelentések kivételével) meg kell egyezniük a hó végére lezárt mérleg-, eredménykimutatás és mérlegen kívüli tételek állományaival. Az éves jelentés sorait a könyvvizsgáló által ellenőrzött (auditált) mérleg- és eredménykimutatás adatok és mérlegen kívüli nyilvántartások alapján kell az MNB részére megküldeni.

4.3. Az egyes (eszköz- és forrás-, illetve eredménykimutatási) tételeket a Számv. tv., valamint a Bszkr. szerinti előírásoknak megfelelően kell részletezni. 4.4. A felügyeleti jelentés egyes tábláiban használt eszközalap azonosító kód egy, az adatszolgáltató által kialakított, az egyes eszközalapokat azonosító hatjegyű kód. Ugyanazt az eszközalapot mindig azonos kódszámmal kell jelölni, új eszközalapba történő befektetéskor a biztosítónak új azonosító kódot kell alkalmaznia. Megszűnt eszközalap kódja ismételten nem használható fel.

A hatjegyű kódot az adatszolgáltatónak úgy kell megképeznie, hogy annak első 2 karaktere egyértelműen utaljon a biztosító nevére, amit közvetlenül követ egy négy számjegyből álló kombináció. Amennyiben több biztosító nevének azonos a két kezdőbetűje, úgy javasolt az első kezdőbetűt követően egy jellegzetes további betű alkalmazása.

2. melléklet a 39/2018. (XI. 14.) MNB rendelethez

3. melléklet a 39/2018. (XI. 14.) MNB rendelethez

A kisbiztosító felügyeleti jelentése kitöltésére vonatkozó részletes előírások

A felügyeleti jelentésre vonatkozó általános szabályok

1. Kapcsolódó jogszabályok, fogalmak, rövidítések

A felügyeleti jelentés teljesítése során alkalmazandó jogszabályok körét az 1. melléklet 1. pontja, a táblákban és a kitöltési előírásokban használt fogalmak, rövidítések értelmezésére vonatkozó rendelkezést az 1. melléklet 2. pontja határozza meg. 2. A felügyeleti jelentés formai követelményei

3. A felügyeleti jelentés tartalmi követelményei

A kisbiztosító-egyesületnek nem minősülő kisbiztosító éves felügyeleti jelentése

A tábláknak minden esetben a tárgyidőszak egészére vonatkozó adatokat kell tartalmazniuk.

A felügyeleti jelentésben életbiztosítási ágazatnak a Bit. 2. mellékletében arab számokkal jelölt „termékcsoportok” tekintendők. A 42A1B, 42A1D és 42A1F táblában, valamint a 42A2A, 42A3A1, 42A3A2, 42A3A3, 42A3B, 42A14A és 42A14B tábla életbiztosítási részeiben az életághoz kapcsolódó összes (nemcsak a hagyományos életbiztosításokkal kapcsolatos) baleset és betegség kiegészítő biztosítással kapcsolatos adatok külön soron, a „Hagyományos életbiztosítások” alatt, a Baleset és betegség kiegészítő biztosítások elnevezésű soron kerülnek bemutatásra.

A baleset és betegség kiegészítő biztosítások állománydíj-, díj- és kárrészeit, valamint biztosítási összegét a főbiztosítástól leválasztva kell kimutatni. A 42A1D és 42A1F táblában, a 42A2A, 42A3A1, 42A3A3 és 42A3B tábla életbiztosítási részeiben a baleset és betegség kiegészítő biztosítások ezen adatait külön soron [a Bit. 2. mellékletében szereplő struktúrának megfelelően, és alátámasztva az életbiztosítási szavatoló tőke számításának a 43/2015. (III. 12.) Korm. rendelet 2. melléklete szerinti (L2 része) követelményeivel] kell kimutatni. A I. Hagyományos életbiztosítások ágazat adatainak meghatározása során a fent említett sort az összesítésnél figyelembe kell venni (azaz ebben az esetben nem részletező sorként szerepel). A baleset és betegség kiegészítő biztosítások darabszámként megjelenő adatait mindig részletező sorként kell kimutatni, azaz a sorkód alapján magasabb szinten lévő sor adatában nem veendők figyelembe. Darabszámot tartalmazó tábla a 42A1B, 42A1F megfelelő része, a 42A3A2, 42A3A3 megfelelő része, 42A3B (járadékosok száma), 42A14A és 42A14B.

Az életbiztosítási ág vonatkozásában csak a baleset és betegség kiegészítő biztosításokat kell külön bemutatni (más kiegészítő biztosítások esetében nem kell a leválasztást alkalmazni), tekintettel arra, hogy a szavatoló tőke számítás szempontjából is csak ezek kerülnek külön kezelésre.

2. 42A1A A biztosító nem-élet üzletág állományának bemutatása a tárgyidőszak végén (darab)

Ebben a táblában a nem-életbiztosítási ág biztosítási szerződéseinek darabszámát, illetőleg annak változásait kell bemutatni, ágazatonként.

Állományon a továbbiakban a biztosító hatályban lévő szerződéseit kell érteni, míg a járműbiztosítási ágazatokban állomány darabszámként a biztosított járművek darabszámát kell jelenteni.

Külön sorokon kell bemutatni a folyamatos, illetve az egyszeri díjas szerződéseket, valamint összevontan a díjmentesített állományt. Ide tartoznak a tárgyévet megelőző évben kötött, még kockázatban álló szerződések is. Az éven belül kötött és még azon évben megszűnt szerződéseket egyrészt szaporulatként, másrészt állományvesztésként (megszűnés oka szerinti megbontásban) is be kell mutatni.

A „csomagbiztosítások” egy darabnak számítanak. A termék díjfelosztásakor kapott legnagyobb arányú díjrész szerinti biztosítási kockázati csoporthoz kell sorolni őket.

A baleset és betegség ágazatokban a szerződésekben biztosítottak létszámát fel kell tüntetni.

A nyitóállomány tartalmazza a tárgyév január 1-jén hatályban lévő biztosítási szerződések darabszámát.

2. oszlop Fogyasztói árindex növekedésével érintett szerződések száma

Az oszlopban a fogyasztói árindex változásából eredő díjnövekedéssel érintett állomány darabszámát kell szerepeltetni, és a január 1-jei növekedéssel érintett állományokat is a 2. oszlop tartalmazza.

3. oszlop Fogyasztói árindex csökkenésével érintett szerződések száma

Az oszlopban a fogyasztói árindex változásából eredő díjcsökkenéssel érintett állomány darabszámát kell jelenteni.

A reaktivált szerződések darabszámát a szaporulat oszlopban kell bemutatni. Azon szerződésekre, amelyeket egyúttal indexáltak is, az indexálás oszlopban is fel kell tüntetni.

6. oszlop Törlés érdekmúlás miatt

Itt kell szerepeltetni a lejáratkori megszűnést és a szüneteltetést.

10. oszlop Technikai megszűnés

A szerződések módosításából vagy átdolgozásából eredő változást – ideértve az ágazatok közötti átsorolásokat is – kell itt megjeleníteni úgy, hogy a technikai megszűnés oszlopban kell kivezetni a módosításra vagy átdolgozásra került szerződés addigi állományát, ezzel egyidejűleg a szaporulat oszlopban kell szerepeltetni a létrejött módosított vagy átdolgozott szerződés új állományát.

3. 42A1B A biztosító élet üzletág állományának bemutatása a tárgyidőszak végén (darab)

Ebben a táblában az életbiztosítási ág biztosítási szerződéseinek darabszámát, illetőleg annak változásait kell bemutatni ágazatonként.

Állományon a továbbiakban a biztosító hatályban lévő szerződéseit kell érteni. A baleset és betegség kiegészítő biztosítások állományi (darabszámra vonatkozó) adatait a táblában csak részletező információként kell feltüntetni. Ezáltal egyrészt ezen darabszámok nem kerülnek az összesítésnél figyelembevételre, másrészt a biztosítónak nem kell egy szerződést daraboltan több helyen (nem egész számként) kimutatni, végső soron így a halmozódás is elkerülhető.

Külön sorokon kell bemutatni a folyamatos, illetve az egyszeri díjas szerződéseket, valamint összevontan a díjmentesített állományt. Ide tartoznak a tárgyévet megelőző évben kötött, még kockázatban álló szerződések is.

Az egy szerződővel (például egy munkaadó) kötött csoportos biztosítás egy darabnak számít.

A táblában külön sorban kell megjeleníteni az Szja. tv. 3. § 93. pontja szerinti nyugdíjbiztosításokat és az ehhez kapcsolódó kiegészítő biztosításokat és mindezekből azokat, melyekre az Szja tv. 44/C. §-a szerinti adókedvezmény érvényesíthető. Nyitóállomány 42A1A tábla szerint.

Az oszlopban az indexált állomány darabszámát kell szerepeltetni, és a január 1-jei indexálásokat is a 2. oszlop tartalmazza.

A reaktivált szerződések darabszámát a szaporulat oszlopban kell bemutatni. Azon szerződésekre, amelyeket egyúttal indexáltak is, az indexálás oszlopban is fel kell tüntetni.

6. oszlop Részleges visszavásárlással érintett

Részleges visszavásárlásokkal érintett szerződések között kell bemutatni azoknak a szerződéseknek a darabszámát, amelyekre visszavásárlás miatt kifizetést teljesített a biztosító, azonban a szerződés nem szűnt meg, kizárólag a biztosítási szolgáltatás értéke csökkent. A szerződések záró állományát ez a változás nem érinti, darabszámukat nem kell bemutatni sem a visszavásárlások, sem az állományvesztések oszlopokban.

11. oszlop Technikai megszűnések

A szerződések módosításából vagy átdolgozásából eredő változást – ideértve az ágazatok közötti átsorolásokat is – kell itt megjeleníteni úgy, hogy a technikai megszűnés oszlopban kell kivezetni a módosításra vagy átdolgozásra került szerződés addigi állományát, ezzel egyidejűleg a szaporulat oszlopban kell szerepeltetni a létrejött módosított vagy átdolgozott szerződés új állományát.

15. oszlop A biztosítottak száma a tárgyidőszak végén

A biztosítottak száma a beszámolási időszak végén elnevezésű oszlopban minden egyes ágazat vonatkozásában a biztosítottak számát kell feltüntetni, csoportos biztosítás esetében a szerződéssel érintett létszám figyelembevételével.

Az 1986. július 1. előtt bevezetett termékek állományát fel kell osztani az egyes ágazatok között, azonban a biztosítás speciális jellege miatt külön soron is be kell mutatni.

4. 42A1C A biztosító nem-élet üzletág állományának bemutatása a tárgyidőszak végén

Ebben a táblában a nem-életbiztosítási ág állományilag nyilvántartott folyamatos díjas biztosítási szerződéseinek éves állománydíját kell bemutatni.

1. oszlop Régi állomány Nyitóállomány

Tartalmazza a tárgyév január 1-jén 0 órakor hatályban lévő biztosítási szerződések részletfizetési pótdíj nélküli állománydíját.

2. oszlop Régi állomány Fogyasztói árindexváltozásból eredő díjnövekmény

A fogyasztói árindex változásával érintett állományok állománydíjának fogyasztói árindex változásából eredő díjnövekményét kell a 2. oszlopban feltüntetni.

3. oszlop Régi állomány Fogyasztói árindex változásából eredő díjcsökkenés

A fogyasztói árindex változásával érintett állományok állománydíjának fogyasztói árindex hatásából eredő díjcsökkenését kell a 3. oszlopban jelenteni.

4. oszlop Régi állomány Árfolyamváltozás hatása Növekedés és

5. oszlop Régi állomány Árfolyamváltozás hatása Csökkenés

Az állományváltozás oszlopaiba az árfolyamváltozás hatásaitól megtisztított változásokat kell jelenteni, az árfolyamváltozás bemutatására a 4. Növekedés és a 5. Csökkenés oszlop szolgál azon szerződések esetében, amikor a gyakorisági díj vagy az állománydíj devizában van nyilvántartva.

11. oszlop Régi állomány Technikai megszűnés

A szerződések módosításából vagy átdolgozásából eredő változást – ideértve az ágazatok közötti átsorolásokat is – kell itt megjeleníteni úgy, hogy a technikai megszűnés oszlopban kell kivezetni a módosításra vagy átdolgozásra került szerződés addigi állománydíját, ezzel egyidejűleg a szaporulat oszlopban kell szerepeltetni a létrejött módosított vagy átdolgozott szerződés új állománydíját.

13. oszlop Állományvesztés

13. oszlop Állományvesztés = 6. oszlop Törlés díjnemfizetés miatt + 7. oszlop Törlés érdekmúlás miatt +8. oszlop Biztosító általi felmondás miatt + 9. oszlop Biztosított általi felmondás miatt +10. oszlop Éven belüli előre meghatározott tartam lejárata miatt + 11. oszlop Technikai megszűnés + 12. oszlop Egyéb megszűnés

14. oszlop Új állomány Szaporulat

Ebben az oszlopban a tárgyidőszak végi tényleges (törlés figyelembevételével nettósított) szaporulatot kell jelenteni. A reaktivált szerződések állománydíját a szaporulat oszlopban kell bemutatni. Azon szerződésekre, amelyeket egyúttal indexáltak is, az indexálás oszlopban is fel kell tüntetni ezt az összeget.

15. oszlop Új állomány Árfolyamváltozás hatása Növekedés

16. oszlop Új állomány Árfolyamváltozás hatása Csökkenés

Az állományváltozás oszlopaiba az árfolyamváltozás hatásaitól megtisztított változásokat kell jelenteni, az árfolyamváltozás bemutatására a 15. Növekedés és a 16. Csökkenés oszlop szolgál azon szerződések esetében, amikor a gyakorisági díj vagy az állománydíj devizában van nyilvántartva.

17. oszlop Záró állomány = 1. oszlop Nyitó állomány + 2. oszlop Indexálások - 3. oszlop Díjcsökkenések + 4. oszlop Árfolyamváltozás hatása Növekedés – 5. oszlop Árfolyamváltozás hatása Csökkenés – 13. oszlop Állományvesztés + 14. oszlop Szaporulat + 15. oszlop Árfolyamváltozás hatása Növekedés – 16. oszlop Árfolyamváltozás hatása Csökkenés.

5. 42A1D A biztosító élet üzletág állományának bemutatása a tárgyidőszak végén

Ebben a táblában az életbiztosítási ág állományilag nyilvántartott folyamatos díjas biztosítási szerződéseinek éves állománydíját, illetőleg változásait kell bemutatni, biztosítási ágazatonként (a díjmentesített szerződések kivételével).

Az életbiztosítási állomány darabszámhoz rendelt állománydíjat tartalmazó 42A1D tábla valamennyi, a biztosító állományában lévő folyamatos díjas szerződés állománydíját tartalmazza, beleértve a befektetési egységhez kötött életbiztosításokat is.

A táblában külön sorban kell megjeleníteni az Szja. tv. 3. § 93. pontja szerinti nyugdíjbiztosításokat és az ehhez kapcsolódó kiegészítő biztosításokat és mindezekből azokat, melyekre az Szja. tv. 44/C. §-a szerinti adókedvezmény érvényesíthető. 1. oszlop Régi állomány Nyitóállomány

42A1C tábla kitöltési előírásai szerint.

3. oszlop Régi állomány Növekedés és

4. oszlop Régi állomány Csökkenés

Az állományváltozás oszlopaiba az árfolyamváltozás hatásaitól megtisztított változásokat kell jelenteni, az árfolyamváltozás bemutatására a 3. Növekedés és a 4. Csökkenés oszlop szolgál, azon szerződések esetében, amikor a gyakorisági díj vagy az állománydíj devizában van nyilvántartva.

11. oszlop Régi állomány Technikai megszűnés

A szerződések módosításából vagy átdolgozásából eredő változást – ideértve az ágazatok közötti átsorolásokat is – kell itt megjeleníteni úgy, hogy a technikai megszűnés oszlopban kell kivezetni a módosításra vagy átdolgozásra került szerződés addigi állománydíját, ezzel egyidejűleg a szaporulat oszlopban kell szerepeltetni a létrejött módosított vagy átdolgozott szerződés új állománydíját.

13. oszlop Állományvesztés

13. oszlop Állományvesztés = 5. oszlop Díjmentesítések + 6. oszlop Visszavásárlások + 7. oszlop Haláleset miatti megszűnés + 8. oszlop Lejáratkori megszűnés + 9. oszlop Törlés díj nemfizetés miatt + 10. oszlop A biztosított általi felmondás a 30 napos felmondási jogának érvényesítése miatt + 11. oszlop Technikai megszűnés + 12. oszlop Egyéb megszűnés

14. oszlop Új állomány Szaporulat

Ebben az oszlopban a tárgyidőszak végi tényleges (törlés figyelembevételével nettósított) szaporulatot kell jelentenie az adatszolgáltatónak. A reaktivált szerződések állománydíját a szaporulat oszlopban kell bemutatni. Azon szerződésekre, amelyeket egyúttal indexáltak is, az indexálás oszlopban is fel kell tüntetni ezt az összeget.

15. oszlop Új állomány Növekedés

16. oszlop Új állomány Csökkenés

Az állományváltozás oszlopaiba az árfolyamváltozás hatásaitól megtisztított változásokat kell jelenteni, az árfolyamváltozás bemutatására a 15. Növekedés és a 16. Csökkenés oszlop szolgál, azon szerződések esetében, amikor a gyakorisági díj vagy az állománydíj devizában van nyilvántartva.

17. oszlop Záróállomány = 1. oszlop Nyitó állomány + 2. oszlop Indexálások +3. oszlop Árfolyamváltozás hatása Növekedés – 4. oszlop Árfolyamváltozás hatása Csökkenés – 13. oszlop Állományvesztés + 14. oszlop Szaporulat + 15. oszlop Árfolyamváltozás hatása Növekedés – 16. oszlop Árfolyamváltozás hatása Csökkenés

42A1B tábla kitöltési előírásai szerint.

6. 42A1E A biztosító néhány termékcsoportjának főbb adatai a tárgyidőszak végén

A táblában a biztosító néhány termékcsoportjára vonatkozó szerződésszám záró állományát, a díjbevétel és a kárkifizetés bruttó összegét kell bemutatni.

Az 42A1E táblában mind a folyamatos, mind pedig az egyszeri díjfizetésű nem-életbiztosítások, illetve nyugdíjbiztosítások darabszámát, díjbevételét és kárkifizetését szerepeltetni kell.

A termékcsoportok esetében a szerződéseket a szerződő KSH besorolása (a gazdálkodási formát leíró statisztikai számjel 13-15. karaktere) szerint kell besorolni (pl. önkormányzati biztosítások soron az önkormányzatok által kötött biztosításokat kell feltüntetni), a statisztikai számjel elemeiről és nomenklatúráiról szóló 21/2012. (IV. 16.) KIM rendeletben illetve az Önálló vállalkozók tevékenységi jegyzéke bevezetéséről és alkalmazásáról szóló 36/2011. (XII. 23.) KIM rendeletben foglaltak alapján. 42A1E Tűz, elemi és egyéb vagyoni biztosítások összesen

Azokat a vállalkozói vagyoni kockázatokat, amelyek nem a tűz és elemi kockázatok ágazatba tartoznak (pl. szállítmány ágazatba), ebben a táblában nem kell bemutatni.

A MÁV-val és a közúti közlekedési vállalatokkal kötött szerződések is beleértendőek, mint csoportos biztosítások mutatandók ki.

Ezen a soron azon termékek főbb adatait kell bemutatni, amelyek elérési elemet tartalmaznak (a Bit. szerinti ágazati megbontásban: az elérési életbiztosítás, vegyes életbiztosítás, befektetési egységekhez kötött életbiztosítás, halasztott járadékbiztosítás, valamint az azonnal induló, vagy már megindult járadékbiztosítás ágazatokba tartoznak) és a biztosított legalább 62 éves életkorában járnak le, illetve ekkor indul meg a járadékbiztosítás. 42A1E41 Ebből Szja. tv. szerinti nyugdíjbiztosítás Ebben a sorban kell bemutatni az Szja. tv. 3. § 93. pontja szerinti nyugdíjbiztosításokat, a 42A1E411 sorban e szerződések közül azokat, melyekre az Szja. tv. 44/C. §-a szerint adókedvezmény érvényesíthető, a 42A1E412 sorban pedig a 42A1E41 sorban jelentett szerződések közül azokat, melyek járadékopciót tartalmaznak.

7. 42A1F Az életbiztosítási ág záró állományának részletezett bemutatása a tárgyidőszak végén

A táblában a szerződések hátralevő lejárati ideje szerint, naptári évre számítva (pl. 2012. március 8-án induló 10 éves futamidejű szerződés esetén 2018. év végi jelentésben 4 év van hátra, így az 1. oszlopban szerepeltetendő) kell bemutatni a hatályban lévő szerződéseket darabszám és biztosítási összeg szerinti megbontásban.

A tábla 7. oszlopában bemutatott értékeknek soronként meg kell egyezniük a 42A1B tábla 14. oszlopában bemutatott értékekkel.

Biztosítási összeg az egyes ágazatok szerint:

42A1F111 Hagyományos életbiztosítások 1. – 7. oszlop

Hagyományos életbiztosítások = Halál esetre szóló életbiztosítás + Elérési életbiztosítás + Vegyes életbiztosítás + Term fix biztosítás + Halasztott járadékbiztosítás + Azonnal induló, vagy már megindult járadékbiztosítás + Egyéb életbiztosítás

42A1F111 Hagyományos életbiztosítások 8. – 14. oszlop

Hagyományos életbiztosítások = Halál esetre szóló életbiztosítás + Elérési életbiztosítás + Vegyes életbiztosítás + Term fix biztosítás + Halasztott járadékbiztosítás + Azonnal induló, vagy már megindult járadékbiztosítás + Baleset és betegség kiegészítő biztosítások + Egyéb életbiztosítás

42A1F1112 (Díjvisszatérítéses) elérési biztosítás

Az elérési biztosítás szerint teljesítendő elérési biztosítási összeg.

42A1F1113 Vegyes életbiztosítás

Ha a haláleseti és az elérési biztosítási összeg eltér, akkor az elérési biztosítási összeg

42A1F1114 Term fix életbiztosítások

42A1F1115 Halasztott járadékbiztosítások

Az éves járadékszolgáltatás értéke.

42A1F1116 Azonnal induló, vagy már megindult járadékbiztosítás

Az éves járadékszolgáltatás értéke.

42A1F1117 Baleset és betegség kiegészítő biztosítások

Kiegészítő balesetbiztosítás esetén: egyösszegű kifizetéskor a 100%-hoz tartozó biztosítási összege, járadékos kifizetéskor az éves járadékszolgáltatás értéke.

Kiegészítő betegségbiztosítás esetén, például. műtéti térítésnél a választható kategóriák közül a legmagasabb biztosítási összegű kategória biztosítási összege, napidíj esetében a térített napok maximumára számított (összesített) szolgáltatás értéke.

42A1F113 Befektetési egységekhez kötött életbiztosítás

A haláleset esetén fizetendő szolgáltatás a tárgyidőszak végén (például, ha a biztosított befektetési egységeinek x%-ban meghatározott a szolgáltatás, akkor a tárgyidőszak végi záró érték x%-át kell venni, ha ez magasabb az egy összegben meghatározott haláleseti kifizetésnél).

8. 42A1G A biztosító néhány, hitelekhez köthető termékcsoportjának főbb adatai a tárgyidőszak végén

A táblában a biztosító néhány, hitelekhez köthető termékcsoportjára vonatkozó szerződésszám záró állományát, a díjbevételt, az aktuális biztosítási összeg nagyságát, a biztosítottak számát, valamint a kárkifizetés és szolgáltatás darabszámát és bruttó összegét kell bemutatni. A kért adatokat a csoportos hitelfedezeti biztosítások, az egyéni hitelfedezeti biztosítások, valamint az ingatlanhitellel kombinált életbiztosítások vonatkozásában kell megjeleníteni.

A hitelfedezeti biztosítások alatt a tábla keretein belül a Bit. 2. melléklet 1. pontja szerinti hagyományos életbiztosításokat, illetve azok kiegészítő elemekkel kombinált típusait kell érteni. 5. oszlop Kárkifizetés és szolgáltatás

Az engedményes vagy a szerződő részére történt bruttó kárkifizetés értéke, a felügyeleti jelentés 3A táblájának megfelelően. A kért adatokban mind a hitelfedezeti biztosítások, mind a hitelfedezeti záradékolásnál megjelölt értéket meg kell jeleníteni. (A hitelfedezeti biztosítás esetén a biztosítási esemény bekövetkeztekor a ki nem fizetett hitelösszeget fizeti ki a biztosító. A hitelfedezeti záradékolás esetén a biztosító a kártérítés, illetve a szolgáltatás mértékéig vállalja a fedezetet.)

42A1G1 Csoportos hitelfedezeti biztosítások

Azon biztosítások vonatkozó adatait kell feltüntetni, amelyek esetében a biztosítóval szerződő fél a hitelt nyújtó hitelintézet, illetve egyéb jogi személy.

42A1G2 Egyéni hitelfedezeti biztosítások

Itt kell feltüntetni azon szerződéseket, amelyek esetében a biztosítóval szerződő fél a hitelintézettel hitelszerződést kötő ügyfél.

42A1G3 Ingatlanhitellel kombinált életbiztosítások

Ezen a soron a halasztott tőketörlesztéses konstrukcióba bekapcsolt életbiztosítási szerződések adatait kell bemutatni. Ha a biztosítási termék hitelfedezeti és megtakarítási elemmel is rendelkezik, úgy azt az ingatlanhitellel kombinált életbiztosítások között kell feltüntetni.

42A1G35 Egyéb életbiztosítások

Azon egyéni hitelfedezeti szerződéseket, amelyek esetében nem áll rendelkezésre a hitel típusa (például a biztosítást utólag engedményezték), az egyéb sorban kell feltüntetni.

9. 42A2A A biztosító díjbevétele biztosítási ágazatonként a tárgyidőszak végén

Ez a tábla a biztosító díjbevételét mutatja be biztosítási kockázati csoportonkénti bontásban. A tábla kitöltésének alapja a Bszkr. A táblában külön sorban kell megjeleníteni az Szja. tv. 3. § 93. pontja szerinti nyugdíjbiztosításokat és az ehhez kapcsolódó kiegészítő biztosításokat és mindezekből azokat, melyekre az Szja. tv. 44/C. §-a szerinti adókedvezmény érvényesíthető. 1. oszlop Díjbevétel összesen

A Bszkr. 2. melléklet alapján az eredménykimutatás A) 01. sor a) + B) 01. sor a) pontjában szereplő összeg. 2. oszlop A megszolgált díj

Beszámolási időszakra megszolgált díj: a Bszkr. 2. melléklete alapján az eredménykimutatás A) 01. sor +B) 01. sora. 8. oszlop Befolyt, pénzügyileg realizált díjbevétel az 1. oszlopból

Itt kell bemutatni az 1. oszlopban szereplő előírt díjbevételből az adott időszakban befolyt részt. Csak az összesen, valamint az élet üzletág részösszesen, a befektetési egységekhez kötött életbiztosítás és nem-élet üzletág részösszesen cellákat kell kitölteni.

9. oszlop Eseti befizetésből származó díjbevétel az 1. oszlopból

Az eseti befizetésből származó díjbevételek között kell bemutatni az 1. oszlopban szereplő díjbevételből az ügyfelek által a szerződéses kötelezettségen felül eseti jelleggel teljesített díjbefizetéseket. A biztosító díjbevételének ezt a részét az egyszeri díjas díjbevétel oszlopában nem kell bemutatni.

10. 42A3A1 Kárkifizetés és szolgáltatás bemutatása biztosítási ágazatonként a tárgyidőszak végén

A táblában be kell mutatni élet- és nem-életbiztosítási ági, valamint azon belül ágazati bontásban egyrészt a tárgyidőszakban teljesített kárkifizetéseket a kifizetett károk bekövetkezése óta eltelt idő szerint, másrészt a függőkár tartalék (tételes) és az IBNR tartalék összegét a károk bekövetkezése óta eltelt idő szerint.

Amennyiben az IBNR tartalék kért megbontása nem adódik a számítási módszerből, vagy az torz eredményt ad, az adott ágazat és a biztosító sajátosságainak megfelelően kell a megbontást megbecsülni. A besorolást naptári évekre számítva kell elvégezni (például egy 2010. december 3-án bekövetkezett káreset a 2016. évről szóló éves felügyeleti jelentés esetében 6 éve bekövetkezettnek számít, így az 1. oszlopban kell szerepeltetni).

12. oszlop Bekövetkezett és bejelentett károkra történt tárgyidőszaki kárkifizetés összesen

24. oszlop Függőkár tartalék (tételes) összege + 36. oszlop IBNR tartalék összesen

= a Bszkr. 1. melléklet mérleg Források C. Biztosítástechnikai tartalékok 3. Függőkár tartalékok bruttó összeg [aa)+ba)]. 39. oszlop Matematikai tartalék összege

= a Bszkr. 1. melléklet mérleg Források C. Biztosítástechnikai tartalékok 2. Matematikai tartalékok 2. ca) + 2. da).

42A3A11205 Tűz-és elemi károk

42A3A11206 Egyéb vagyoni károk

A tartalék lakossági és vállalati megbontását a biztosító saját nyilvántartása szerint, vagy arányosítással kell bemutatni.

11. 42A3A2 Kárkifizetés és szolgáltatás bemutatása biztosítási ágazatonként a tárgyidőszak végén (darab)

A táblában be kell mutatni élet- és nem-életbiztosítási ági, valamint azon belül ágazati bontásban a károk bekövetkezése óta eltelt idő szerint egyrészt azon káresetek darabszámát, amelyekre részben vagy egészében megtörtént a kárkifizetés, másrészt azon káresetek darabszámát, amelyekre részben vagy egészében a jövőben várható kifizetés.

A tárgyidőszakban részben kifizetett károk esetében az 1-5. oszlopban, valamint a fennmaradó, várható kárkifizetés miatt a 6-10. oszlopban is fel kell tüntetni a darabszámot.

12. 42A3A3 Kárkifizetés és szolgáltatás az életbiztosítási ágban, károkok szerinti részletezésben a tárgyidőszak végén

Ebben a táblában az életbiztosítási ági kárkifizetéseket és szolgáltatásokat kell részletezetten bemutatni. A részletezés azt jelenti, hogy egyrészt szolgáltatási (kárkifizetési) okonként, másrészt ágazatonként, azon belül a folyamatos díjas, egyszeri díjas szerződések és a díjmentes állomány megbontásában kell bemutatni az értékeket.

A táblában külön sorban kell megjeleníteni az Szja. tv. 3. § 93. pontja szerinti nyugdíjbiztosításokat és az ehhez kapcsolódó kiegészítő biztosításokat és mindezekből azokat, melyekre az Szja. tv. 44/C. §-a szerinti adókedvezmény érvényesíthető. 3. oszlop Kiegészítő termékekből fakadó

A tábla ezen oszlopában a kiegészítő termékként megkötött és a kiegészítő termékből fakadó kárkifizetést és szolgáltatást kell feltüntetni.

12. oszlop Ebből: részleges visszavásárlás

Itt azoknak a – megelőző oszlopban is bemutatandó – visszavásárlásoknak a számát, illetve a kifizetéseknek az értékét kell megjeleníteni, amelyek következtében a szerződés nem szűnt meg, kizárólag a biztosítási szolgáltatás értéke csökkent.

42A3A3111 Hagyományos életbiztosítások 1. – 7. oszlop

Hagyományos életbiztosítások = Halál esetre szóló életbiztosítás + Elérési életbiztosítás + Vegyes életbiztosítás + Term fix biztosítás + Halasztott járadékbiztosítás + Azonnal induló, vagy már megindult járadékbiztosítás + Egyéb életbiztosítás

42A3A3111 Hagyományos életbiztosítások 8. – 14. oszlop

Hagyományos életbiztosítások = Halál esetre szóló életbiztosítás + Elérési életbiztosítás + Vegyes életbiztosítás + Term fix biztosítás + Halasztott járadékbiztosítás + Azonnal induló, vagy már megindult járadékbiztosítás + Baleset és betegség kiegészítő biztosítások + Egyéb életbiztosítás

42A3A31115 Halasztott járadékbiztosítás

42A3A31116 Azonnal induló, vagy már megindult járadékbiztosítás

A Halasztott, illetve az azonnal induló vagy már megindult járadékbiztosítások esetében a szolgáltatást a „lejárat miatt" oszlopba kell írni. Ezeknél a szolgáltatás darabszáma 1, ha abban az évben egyáltalán már volt a járadékbiztosítás szerint szolgáltatás, függetlenül attól, hogy ez havi, negyedéves, féléves vagy éves gyakorisággal történt.

42A3A31117 Baleset és betegség kiegészítő biztosítások

A „Baleset és betegség kiegészítő biztosítások” sorban a csak kiegészítőként köthető módozatok szerepelnek. Azoknál a csak élet ágat művelő biztosítóknál, akik a baleset és betegség biztosításokra is rendelkeznek engedéllyel, az önállóan megkötött baleset és betegség biztosításokat is ezen a soron kell bemutatni. E sor 3. oszlopában kell feltüntetni azon kárkifizetéseket és szolgáltatásokat, melyek a baleset és betegség kiegészítő biztosításokból fakadnak.

13. 42A3A4 Egyes tartalékok viszontbiztosítóra jutó részének bemutatása az egyes biztosítási ágazatokra a tárgyidőszak végén

Ebben a táblában kell bemutatni, hogy a tárgyév végén a viszontbiztosítóra jutó tartalékrészeken (értelemszerűen tételes függőkár tartalék vagy IBNR) belül mekkora tartalékrész vonatkozik tárgyévben („Tárgyév” jelű oszlop), tárgyévet megelőző 1. évben („Tárgyév-1” jelű oszlop), és így tovább, az egyes megelőző években bekövetkezett károkra.

A viszontbiztosítóra jutó tartalékrész alatt a Bszkr. 1. melléklet „FORRÁSOK” C. Biztosítástechnikai tartalékok 3. Függőkár tartalékok a) tételes függőkár tartalék ab) viszontbiztosítóra jutó tartalékrész, illetve C. Biztosítástechnikai tartalékok 3. Függőkár tartalékok b) IBNR tartalék bb) viszontbiztosítóra jutó tartalékrész sorainak tartalmát kell érteni.

Amennyiben a táblában kért hosszúságú idősor nem áll rendelkezésre, a meglévő hosszúságú idősorral kell feltölteni a táblát.

14. 42A3B Járadék-kifizetések a tárgyidőszakban

Ebben a táblában kell kimutatni a járadékosok számát és az adott évben kifizetett járadék összegét, ági, életbiztosítási ágazati, valamint a kötelező gépjármű-felelősségbiztosításhoz kapcsolódó szolgáltatások megbontásban.

42A3B111 Hagyományos életbiztosítások 1. és 2. oszlop

Hagyományos életbiztosítások = Halál esetre szóló életbiztosítás + Elérési életbiztosítás + Vegyes életbiztosítás + Term fix biztosítás + Halasztott járadékbiztosítás + Azonnal induló, vagy már megindult járadékbiztosítás + Egyéb életbiztosítás

42A3B111 Hagyományos életbiztosítások 3. oszlop

Hagyományos életbiztosítások = Halál esetre szóló életbiztosítás + Elérési életbiztosítás + Vegyes életbiztosítás + Term fix biztosítás + Halasztott járadékbiztosítás + Azonnal induló, vagy már megindult járadékbiztosítás + Baleset és betegség kiegészítő biztosítások + Egyéb életbiztosítás

15. 42A4A A biztosító költségei a tárgyidőszak végén

Ebben a táblában a biztosító igazgatási, szerzési, kárrendezési és befektetési költségeit kell bemutatni.

4. oszlop Szerzési költség összesen

A Bszkr. 2. melléklete alapján az életbiztosítási ág és nem-életbiztosítási ág eredménykimutatás A) 09. sor a) +/- b) pont + B) 11. sor a) +/- b) pontjából. 5. oszlop Igazgatási költség

A Bszkr. 2. melléklete alapján az életbiztosítási ág és nem-életbiztosítási ág eredménykimutatás A) 09. sor c) pont + B) 11. sor c) pontjából. 6. oszlop Kárrendezési költség

Ebben az oszlopban az adott beszámolási időszak ilyen címen történt összes kifizetését kell érteni, a Bszkr. 2. melléklete alapján az életbiztosítási ág és nem-életbiztosítási ág eredménykimutatás A) 04. sor ab) pont + B) 05. sor ab) pontjából. 7. oszlop Befektetési költség

A biztosító számviteli politikája alapján a befektetési tevékenységhez közvetlenül, vagy közvetetten rendelhető költségek.

16. 42A5AA A passzív viszontbiztosítások bemutatása a tárgyidőszak végén (keretszerződések)

42A5AB A passzív viszontbiztosítások bemutatása a tárgyidőszak végén (fakultatív)

Ezek a táblák a biztosító passzív viszontbiztosításainak bemutatására szolgálnak.

A táblákban használt fogalmak:

- belföldi: Magyarországon székhellyel rendelkező biztosító;

- EGT-n belüli: Magyarországon kívüli, de más EGT-állambeli székhellyel rendelkező biztosító;

- EGT-n kívüli: nem magyarországi és nem más EGT-állambeli, azaz harmadik országbeli székhellyel rendelkező biztosító.

A 42A5AA és 42A5AB tábla, valamint az eredménykimutatás közötti összefüggések

A viszontbiztosítónak átadott díj:

42A5AA 1. sor 1. oszlop + 42A5AB 1. sor 1. oszlop = a Bszkr. 2. melléklete alapján eredménykimutatás A) 01. sor b) pont + B) 01. sor b) pont. A viszontbiztosítótól kapott jutalék és nyereségrészesedés:

42A5AA 1. sor 2. oszlop + 42A5AB 1. sor 2. oszlop = a Bszkr. 2. melléklete alapján eredménykimutatás A) 09. sor d) pont + B) 11. sor d) pont. A viszontbiztosító kármegtérítése:

42A5AA 1. sor 3. oszlop + 42A5AB 1. sor 3. oszlop = a Bszkr. 2. melléklete alapján eredménykimutatás A) 04. sor aa) 2. pont + B) 05. sor aa) 2. pont.

17. 42A5AC A passzív viszontbiztosítási kapcsolatok bemutatása a tárgyidőszakban

A viszontbiztosítókat fontossági sorrendben (a viszontbiztosítási díj nagysága szerint csökkenő sorrendben), honosságuk megjelölésével kell megadni.

Az összes viszontbiztosítási partnernek fizetett viszontbiztosítási díj 1%-a alatti viszontbiztosítási partnerek adatait a nem részletezett sorban kell szerepeltetni.

4. oszlop A viszontbiztosító minősítése

A minősítő cég által adott osztályzat.

5. oszlop A minősítő cég neve

A minősítő cég rövid nevét elegendő feltüntetni (pl. S&P, AmBest, Moodys)

6. oszlop Viszontbiztosítóra jutó tartalékrész a számviteli biztosítástechnikai tartalékból

Az adott viszontbiztosítóra jutó összes tartalékrész, beleértve a követelésként a mérleg eszközoldalán megjelenő díjtartalékot és a mérleg forrásoldalán a bruttó tartalékokból levonandó, viszontbiztosítóra jutó tartalékrészt is.

A tábla ezen sorában bemutatott viszontbiztosítási díjnak meg kell egyeznie a 42A5AA és a 42A5AB táblában bemutatott viszontbiztosítónak átadott díjak összegével.

18. 42A5BA Az aktív viszontbiztosítások bemutatása a tárgyidőszak végén (keretszerződések)

42A5BB Az aktív viszontbiztosítások bemutatása a tárgyidőszak végén (fakultatív)

A táblák a biztosító aktív viszontbiztosításainak a bemutatására szolgálnak.

A táblákban használt fogalmak:

- belföldi: Magyarországon székhellyel rendelkező biztosító;

- EGT-n belüli: Magyarországon kívüli, de más EGT-állambeli székhellyel rendelkező biztosító;

- EGT-n kívüli: nem magyarországi és nem más EGT-állambeli, azaz harmadik országbeli székhellyel rendelkező biztosító.

19. 42A5BC tábla Aktív viszontbiztosítási kapcsolatok bemutatása a tárgyidőszakban

A direktbiztosítókat a viszontbiztosítási díj nagysága szerint, honosságuk megjelölésével, fontossági (díjbevétel nagysága szerintit csökkenő) sorrendben kell megadni.

A 42A5BC tábla összesen sorában bemutatott kapott viszontbiztosítási díjnak meg kell egyeznie a 42A5BA és a 42A5BB táblában bemutatott direkt biztosítótól kapott díjak összegével.

Megképzett tartalék: az adott cedens biztosítóval kötött aktív viszontbiztosítási ügyletek kapcsán megképzett számviteli biztosítástechnikai tartalékok összege.

20. 42A8A A tartalékok bemutatása a tárgyidőszak végén

A számviteli biztosítástechnikai tartalékokat és a tartalékok fedezetét képező (mögötte álló) portfoliók értékeit kell bemutatni ebben a táblában élet-, nem-életbiztosítási ági megbontásban, valamint a matematikai tartalékra vonatkozóan a tartalék és fedezetének hátralévő átlagos futamidejét kell feltüntetni.

A táblában külön sorban kell megjeleníteni az Szja. tv. 3. § 93. pontja szerinti nyugdíjbiztosításokat és az ehhez kapcsolódó kiegészítő biztosításokat és mindezekből azokat, melyekre az Szja. tv. 44/C. §-a szerinti adókedvezmény érvényesíthető. A tábla sorai és oszlopai

A 42A8A1 – 42A8A15 sorban nem-életági tartalékok esetében a nettó tartaléknak, életbiztosítások esetében a kockázati életbiztosítások tartalékain kívüli bruttó tartaléknak a mérlegértékét kell kimutatni.

42A8A1 sor Biztosítástechnikai tartalékok összesen

Ebben a sorban a számviteli biztosítástechnikai tartalékokat kell bemutatni.

1. oszlop Bruttó tartalékok életbiztosítási ág

42A8A11 sor Meg nem szolgált díjak tartaléka

1. oszlop Bruttó tartalékok életbiztosítási ág

42A8A11 sor Meg nem szolgált díjak tartaléka

2. oszlop Bruttó tartalékok nem-életbiztosítási ág

42A8A12 sor Matematikai tartalékok

1. oszlop Bruttó tartalékok életbiztosítási ág

42A8A12 sor Matematikai tartalékok

2. oszlop Bruttó tartalékok nem-életbiztosítási ág

42A8A13 sor Függőkár tartalékok

1. oszlop Bruttó tartalékok életbiztosítási ág

42A8A13 sor Függőkár tartalékok

2. oszlop Bruttó tartalékok nem-életbiztosítási ág

42A8A14 sor Befektetési egységekhez kötött életbiztosítások tartaléka

1. oszlop Bruttó tartalékok életbiztosítási ág

42A8A14 sor Befektetési egységekhez kötött életbiztosítások tartaléka

2. oszlop Bruttó tartalékok nem-életbiztosítási ág

42A8A15 sor További biztosítástechnikai tartalékok

1. oszlop Bruttó tartalékok életbiztosítási ág

Megegyezik a Bszkr. 1. melléklet Mérleg Forrás C4+C5+C6 (41A234+41A235+ 41A236) sor 2. oszlop értékével. 42A8A15 sor További biztosítástechnikai tartalékok

2. oszlop Bruttó tartalékok nem-életbiztosítási ág

Megegyezik a Bszkr. 1. melléklet Mérleg Forrás C4+C5+C6 (41A234+41A235+ 41A236) sor 3. oszlop értékével.

21. 42A8B1 Nagy károk tartalékának bemutatása a tárgyidőszak végén

A nagy károk tartalékának képzését és felhasználását kell ebben a táblában ismertetni.

Azon kockázatokra képzett tartalék, amelyek nem sorolhatók a tábla fenti sorok szerinti kockázataihoz.

22. 42A8B2 A nagy kockázatok főbb adatainak bemutatása

A nagy kockázat fogalmába tartozó biztosítási szerződések darabszámát kell itt megjelölni.

Mindebből a „Viszontbiztosítással fedezett nagy kockázatok” alsó tábla Szerződésszám oszlopba azon biztosítások darabszámát kell beírni, amelyek viszontbiztosítási fedezet alá esnek.

2. oszlop Biztosítási összeg

A megfelelő darabszámokhoz tartozó összegeket kell beírni, ahol nincs biztosítási összeg, ott a PML (probable maximum loss) is alkalmazható.

A „Viszontbiztosítással fedezett nagy kockázatok” alsó tábla oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz tartozó, a viszontbiztosító által vállalt biztosítási összegeit kell beírni.

3-5. oszlop Tárgyidőszakban kifizetett károk darabszáma

A nagy kockázat fogalmába tartozó biztosítási szerződésekkel kapcsolatos kifizetett károk darabszáma az előző időszakokban, illetve a tárgyidőszakban bekövetkezett károk szerinti bontásban.

Mindebből a „Viszontbiztosítással fedezett nagy kockázatok” alsó tábla oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz kapcsolódó kifizetett károk darabszámát kell beírni.

6. és 7. oszlop Függő (nyitott) károk darabszáma

A nagy kockázat fogalmába tartozó biztosítási szerződésekkel kapcsolatos, bekövetkezett és bejelentett, de részben vagy egészben ki nem fizetett károk darabszáma, megbontva a részlegesen kifizetett és a teljesen ki nem fizetett károkra vonatkozóan.

Mindebből a „Viszontbiztosítással fedezett nagy kockázatok” alsó tábla oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz kapcsolódó bekövetkezett és bejelentett, de részben vagy egészben ki nem fizetett károk darabszámát kell beírni.

8-10. oszlop Tárgyidőszaki kárkifizetés

A 3-5. oszlopban bemutatott károkhoz tartozó kifizetések teljes összege.

A „Viszontbiztosítással fedezett nagy kockázatok bemutatása” alsó tábla oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz kapcsolódó, a viszontbiztosító partner által a tárgyidőszakban már átutalt, lekönyvelt kárkifizetések teljes összegét kell beírni.

11. és 12. oszlop Függő (nyitott) károk becsült kárkifizetése

A 6. és 7. oszlopban bemutatott károkhoz tartozó várható (becsült) kárkifizetések teljes összege, megbontva aszerint, hogy részlegesen történt-e kifizetés rá, vagy teljesen ki nem fizetettek.

A „Viszontbiztosítással fedezett nagy kockázatok” alsó tábla oszlopába a viszontbiztosítási fedezet alá eső biztosításokhoz kapcsolódó kárkifizetések teljes összegét kell beírni.

23. 42A8E A befektetési egységekhez kötött életbiztosítási szerződésekre képzett tartalékok a tárgyidőszak végén

A táblában a befektetési egységekhez kötött életbiztosításokra képzett tartalékokat kell jelenteni. Az eszközalapokon felül be kell mutatni például a kockázati részre képzett matematikai tartalékot, az esetlegesen kiígért hozamra vonatkozóan képzett tartalékrészeket stb.

42A8E4 sor Egyéb biztosítástechnikai tartalékok

42A8E5 sor További biztosítástechnikai tartalékok

Ezen a soron kell megjeleníteni az előző sorokban nem nevesített tartalékokat.

A tartalék záró értékéből külön oszlopban kell bemutatni a Bit. 125. §-a szerinti tőkegaranciát, illetve tőke- és hozamgaranciát tartalmazó termékek, valamint a Bit. 126. §-a szerinti tőkevédett, illetve tőke- és hozamvédett termékek tartalékait.

24. 42A9A1 Kimutatás a biztosító befektetéseiről

Ebben a táblában a biztosító számviteli biztosítástechnikai tartalékai fedezetét képező befektetéseit (a matematikai tartalék, a matematikai tartalékon kívüli biztosítástechnikai tartalékok és a befektetési egységekhez kötött életbiztosítások tartaléka) és saját eszközeit, élet- és nem-életbiztosítási ági, valamint nem biztosítási tevékenység bontásban kell bemutatni.

A táblában a könyvelt (főkönyvi) elszámolásokat kell bemutatni.

A fedezeti portfolió értékének legalább a fedezett tartalék mértékét el kell érnie, de azt meg is haladhatja, kivéve a befektetési egységekhez kötött életbiztosítások tartalékának esetében.

42A9A12 sor Biztosítékkal nem fedezett hitelviszonyt megtestesítő értékpapírok és kölcsönök, valamint szabályozott piacra be nem vezetett részvény, kötvény

Tőzsdén nem jegyzett diszkontkincstárjegyek szerepeltetése a 9A tábla részletező soraiban: mind a 42A9A12 Biztosítékkal nem fedezett hitelviszonyt megtestesítő értékpapírok és kölcsönök, valamint szabályozott piacra be nem vezetett részvény, kötvény sorban, mind a 42A9A14 Szabályozott papírpiacra be nem vezetett kötvények sorban szerepeltetni kell az értéküket.

Az önkormányzati kötvényeket az Egyéb soron kell szerepeltetni.

42A9A15 ÁÉKBV befektetési jegyek összesen

42A9A16 ABA befektetési jegyek összesen

42A9A161 Ingatlanokba fektető ABA által kibocsátott befektetési jegy

429A163 Kockázati tőkealap és magántőkealap által kibocsátott befektetési jegy

25. 42A9B2 Kimutatás a befektetési egységekhez kötött életbiztosítások eszközalapjairól

Ez a tábla azon befektetési egységekhez kötött életbiztosítások tartalékainak fedezetét képező elkülönített alapok bemutatására szolgál, amelyeknél a biztosító kötelezettséget vállalt a biztosítástechnikai tartalékok elkülönített kezelésére, befektetésére.

1. oszlop Az alapok nevei

Az alapok elnevezését ebben az oszlopban kell megadni.

2. oszlop Alapok azonosító kódja

A tábla ezen oszlopa az eszközalapok azonosító kódját tartalmazza. A kód az adatszolgáltató által kialakított, az egyes eszközalapokat azonosító hatjegyű kód. Ugyanazt az eszközalapot mindig azonos kódszámmal kell jelölni, új eszközalapba történő befektetéskor a biztosítónak új azonosító kódot kell alkalmaznia. Megszűnt eszközalap kódja ismételten nem használható fel.

A kód kialakításakor az intézménynek képeznie kell egy hatjegyű azonosítót, melynek első 2 karaktere egyértelműen utal a biztosító nevére, amit közvetlenül követ egy négy számjegyből álló kombináció. Amennyiben több intézmény nevének azonos a két kezdőbetűje, úgy javasolt az első kezdőbetűt követően egy jellegzetes további betű alkalmazása.

16. és 20. oszlop Kockázati tőkealap és magántőkealap által kibocsátott befektetési jegyek

42A9B220011 sor Könyv szerinti érték

26. 42A9D Kimutatás a biztosító befektetéseinek hozamáról

Ebben a táblában a biztosító számviteli biztosítástechnikai tartalékai fedezetét képező, a 42A9A táblában bemutatott befektetésein (a matematikai tartalék, a matematikai tartalékon kívüli biztosítástechnikai tartalékok és a befektetési egységhez kötött életbiztosítások tartaléka) és saját eszközein elért hozamot, élet- és nem-életbiztosítási ági, valamint nem biztosítási tevékenység bontásban kell bemutatni.

A befektetések elért hozama: a könyvelt (főkönyvi) hozam, azaz a könyv szerinti hozam értendő alatta, például a kapott kamatok és kamatjellegű bevételek (pénzügyileg realizált és az adott időszakra járó elhatárolt tételek), pénzügyileg realizált árfolyamnyereségek, vagy árfolyamveszteségek, értékvesztések, visszaírt értékvesztések, az adott befektetési portfolióra vonatkoztatva (ingatlanok esetében ide tartozik a bérleti díj összege).

Adott kötvény hozamát mindig a kötvény által meghatározott sorban kell együttesen kimutatni. Az időben elhatárolt kamatokat is ugyanazon a soron kell szerepeltetni, nem az elhatárolt kamatok, bérleti díjak részösszesen soron.

42A9D11414 Kockázati tőkealap és magántőkealap által kibocsátott befektetési jegyek

27. 42A9F A biztosító befektetéseinek hozamai a tárgyidőszak végén

Ez a tábla a biztosító főbb portfolióinak hozamát mutatja be.

42A9F11 sor Matematikai tartalék pénz- és tőkepiaci eszközökben

42A9F12 sor Matematikai tartalék egyéb eszközökben

A matematikai tartalék esetében a fedezetbe vont eszközök portfoliójára kell a számításokat elvégezni.

Az ügyfeleknek garantált hozamot az élet és nem-élet ági matematikai tartalékok azon részére kell számítani, ahol a biztosító hozamot ígér, beleértve a technikai kamatlábat is, mint minimális garantált hozamot és az időszakosan változó hozamígéretet is.

A számított értéket a tábla pénz- és tőkepiaci eszközök sorában kell feltüntetni. Ez nem jelenti azt, hogy a fedezeti eszközök alapján kell számítani, leválasztva a pénz- és tőkepiaci eszközöket, hanem kizárólag a tartalékok szerint.

A matematikai tartalékok azon részét, amelyre nem történik hozamígéret, nem kell bevonni a számításokba, így azokat sem, ahol nincs technikai kamatláb vagy hozamígéret, azaz a befektetések kockázatát az ügyfél viseli.

A matematikai tartalékokra számított átlagos garantált hozam tárgyidőszakon belül változhat. A változások kezelését is az időszakon belül átlagolással kell megoldani. Az időben történő átlagoláshoz használt módszer megválasztásánál negyedévről negyedévre következetesen kell eljárni.

42A9F21 sor Matematikai tartalékon és befektetési egységekhez kötött életbiztosítások tartalékán kívüli biztosítástechnikai tartalékok pénz és tőkepiaci eszközökben

42A9F22 sor Matematikai tartalékon és befektetési egységekhez kötött életbiztosítások tartalékán kívüli biztosítástechnikai tartalékok egyéb eszközökben

A biztosítástechnikai tartalékok sorokban a biztosító összes számviteli biztosítástechnikai tartaléka (matematikai tartalékon és befektetési egységekhez kötött életbiztosítások tartalékán kívüli) állományát fedező portfoliót kell bemutatni.

42A9F3 sor A befektetési egységekhez kötött életbiztosításokhoz kapcsolódó alapok összesen

A befektetési egységekhez kötött életbiztosítások alapjai esetében (42A9F3 sortól) alaponként is el kell a számítást végezni.

A befektetési egységekhez kötött életbiztosításokhoz kapcsolódó alapok elnevezéseit ebbe az oszlopba kell beírni.

2. oszlop A portfólió értéke az időszak elején és 3. oszlop A portfólió értéke az időszak végén

Az eszközök állományát piaci értéken kell szerepeltetni.

4. oszlop A befektetési állomány változása (nettó)

A nettó állományváltozás megegyezik a portfolió bevételeivel mínusz kiadásaival az értékelési időszakban.

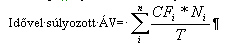

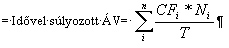

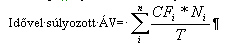

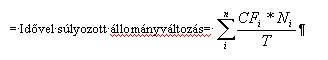

5. oszlop A befektetési állomány változásának idővel súlyozott összege (nettó)

CF = nettó be- ill. kifizetések (előjelek); a (t-1; t) időszakban, a portfolió vonatkozásában az értékelési időszak záró napjáig;

Ni = az i-edik napi nettó befizetés napjától az értékelési időszak záró napjáig hátralévő napok száma;

T = az értékelési időszak napjainak a száma;

N = a tárgyidőszaki be- és kifizetések száma.

Portfólió értéke az időszak végén mínusz Portfólió értéke az időszak elején mínusz Nettó állományváltozás.

Portfólió értéke az időszak elején plusz Idővel súlyozott állományváltozás.

8. oszlop A portfolió tárgyidőszaki hozama (%)

[(Portfólió értéke az időszak végén – Portfólió értéke az időszak elején - Nettó ÁV) / (Portfólió értéke az időszak elején + Idővel súlyozott ÁV)] * 100

9. oszlop A portfolió évesített hozama (%)

(A portfolió tárgyidőszaki hozama) * 365 / (Tárgyidőszak vége – Tárgyidőszak eleje)

10. oszlop A tárgyidőszak eleje (t-1)

A tárgyévet megelőző év december 31-e, illetve az „alap” tárgyidőszaki indításának napja, „éééé.hh.nn” számformátumban (a hozam számítása érdekében).

11. oszlop A tárgyidőszak vége (t)

A tárgyév december 31-e, illetve az „alap” megszüntetésének tárgyévi napja, „éééé.hh.nn” számformátumban (a hozam számítása érdekében).

12. oszlop Referencia hozam (%)

A portfoliókezelési, vagy befektetési politikában rögzített, az adott portfolióra vonatkozó hozamelvárás.

13. oszlop Ügyfeleknek garantált hozam (%)

A szerződésekben kiígért, a portfolióra számított átlagos garantált hozam a tárgyidőszakra vonatkozóan.

Referencia index: a portfoliókezelési (vagyonkezelési), vagy befektetési politikában előre rögzített, az adott portfolióra vonatkozó, annak jellemző összetételét tükröző pénz- és tőkepiaci index vagy több pénz- és tőkepiaci index kombinációja éves hozamszámítással.

A piaci hozamszámításnak a hagyományos portfoliók esetében a Bszt. 3. mellékletében foglalt elveken kell alapulnia. A biztosítónak belső szabályzatában szükséges rögzítenie, hogy az eszközök piaci árazásakor mely forrásból származó, milyen árakkal számolja az adott portfolió piaci értékét.

28. 42A9H A biztosító befektetési szolgáltatási partnerei

Ebben a táblában kell jelenteni a Bszt. 4. § (2) bekezdés 25., 26., 43. és 44. pontjában definiált tevékenységek végzésével megbízott szolgáltatási partnereit. Amennyiben a biztosító nyitott szállítási ügyleteket is igénybe vesz, úgy ennek a bejelentésnek azon befektetési szolgáltató megnevezését is tartalmaznia kell, ahol közvetlenül az ügyletet kötik.

29. 42A10A Kimutatás az ingatlanbefektetésekről a tárgyidőszak végén

42A10A111 sor Ebből: matematikai tartalék fedezetbe vont rész

Külön soron is (részletező sorként) kell feltüntetni a matematikai tartalék fedezetére bevont, saját használatban lévő ingatlanok állományát, állományváltozását, és hozamát.

30. 42A13A A biztosító személyi állománya a tárgyidőszak végén

Hálózat: minden olyan egységet, amely a központon kívüli, pl.: fiók, kirendeltség.

A többes ügynökök és az alkuszok adatait a Hálózat részben kell kimutatni.

42A13A111 sor Felső vezetés

Ide sorolandó a biztosító első számú vezetője, elnök, vezérigazgató, a vezető biztosításmatematikus, a vezető jogtanácsos, a számviteli rendért felelős vezető és belső ellenőr, és azon egyéb személyek is, akik a felső vezetést alkotják.

42A13A114 sor Üzleti dolgozók

Ide sorolandók az üzletszerzés közvetlen irányításával foglalkozó dolgozók (pl. instruktorok, üzleti vezetők).

42A13A121 Megbízással dolgozó, egyéb munkatársak

Idetartoznak a szerződéssel, megbízással (nem a biztosítóval fennálló munkaviszonyban foglalkoztatott) dolgozó munkatársak (pl. felügyelőbizottság tagjai, orvosok, szakértők, egyéb választott - külföldi - tisztségviselők).

A 42A13A121 Megbízással dolgozó, egyéb munkatársak és a 42A13A1221 Egyéni vállalkozó sorban a számított létszámot kell közölni.

Létszám: Az igazgatási dolgozók; a kockázat elbírálók, kárszakértők és kárügyintézők; üzleti dolgozók; saját állományú üzletkötő összesen; állománycsoportra ki nem emelt dolgozók esetében az átlagos állományi létszámot kell megadni.

Bérköltség: itt kell szerepeltetni az ilyen jogcímen a tárgyévben elszámolt bért. A bérköltség fogalmát a Számv. tv. 79. § (2) bekezdése határozza meg.

31. 42A14B A perek és az azokra történt kifizetések, megtérülések a tárgyidőszak folyamán

Ebben a táblában a tárgyidőszak peres ügyeit kell bemutatni.

A csomagbiztosítások egy darabnak számítanak. A termék díjfelosztásakor kapott legnagyobb arányú díjrész szerinti biztosítási ágazathoz kell sorolni őket.

A táblában fel kell tüntetni a tárgyévben indított és a tárgyévben lezárt pereket is.

Azokat a MABISZ által kezdeményezett pereket, amelyekben a biztosító érintett, úgy kell tekinteni az előbbiek vonatkozásában, mintha a biztosító indította volna.

42A14B111 Hagyományos életbiztosítások 1. – 6. oszlop

Hagyományos életbiztosítások = Halál esetre szóló életbiztosítás + Elérési életbiztosítás + Vegyes életbiztosítás + Term fix biztosítás + Halasztott járadékbiztosítás + Azonnal induló, vagy már megindult járadékbiztosítás + Egyéb életbiztosítás

42A14B111 Hagyományos életbiztosítások 7. - 10. oszlop, 12. – 15. oszlop

Hagyományos életbiztosítások = Halál esetre szóló életbiztosítás + Elérési életbiztosítás + Vegyes életbiztosítás + Term fix biztosítás + Halasztott járadékbiztosítás + Azonnal induló, vagy már megindult járadékbiztosítás + Baleset és betegség kiegészítő biztosítások + Egyéb életbiztosítás

Ebben az esetben a biztosító által kezdeményezett perek megnyerése, ill. elvesztése a biztosító szemszögéből értelmezendő.

Ezekben az oszlopokban az ügyfelek által kezdeményezett perek esetében a pervesztést és pernyerést az ügyfél szemszögéből kell megjelölni.

32. 42A15A1 Minimális szavatoló tőke számítás, nem-élet ág

Ebben a táblában a nem-életbiztosítási ág minimális szavatoló tőke számítását kell bemutatni, a 43/2015. (III. 12.) Korm. rendelet 2. melléklet A) részének megfelelően. Azok a biztosítók, amelyek az életbiztosítási ágat és a nem-életbiztosítási ágnak a Bit. 1. melléklet A) rész 1. és 2. pontja szerinti (Baleset, Betegség) ágazatát művelik, az önállóan művelt baleset- és betegségbiztosítások minimális szavatoló tőke számítását szintén ebben a táblában kötelesek bemutatni. 42A15A107 és 42A15A108 sor, illetve

42A15A128 és 42A15A129 sor

Ha a minimális biztonsági tőke értékkövetési indexe 1-től eltérő, akkor az értékkövetési indexszel módosított értékhatárokat kell figyelembe venni. Az euroösszegek forintra való átszámításánál a Bit. 5. § (2) bekezdésében foglaltak az irányadók. A következő évre vonatkozó átszámolt értékeket az MNB honlapján minden év végén közzéteszi.

33. 42A15A2 A károk részletezése (az elmúlt üzleti év káradatai a nem-élet ágban)

Az átlagolási időszak hosszának megfelelő számú sort kell kitölteni. Azok a biztosítók, amelyek az életbiztosítási ágat és a nem-életbiztosítási ágnak a Bit. 1. melléklet A) rész 1. és 2. pontja szerinti (Baleset, Betegség) ágazatát művelik, az önállóan művelt baleset- és betegségbiztosítások káradatainak részletezését szintén ebben a táblában kötelesek bemutatni. 5. oszlop Helyesbített bruttó kárkifizetés összesen (bj)

Az előző három oszlop adataiból számítandó a következő képlet szerint:

bj = bj1/3 + 1,5 bj2 + bj3.

34. 42A15B1 Minimális szavatoló tőke számítás, élet ág

42A14B101 sor Az életbiztosítási ág minimális szavatoló tőke szükséglete (L)

A sor értéke a 42A15B102 sor Az életbiztosítási kockázatok minimális szavatoló tőke szükséglete (L1), a 42A15B114 sor Az életbiztosítási szerződésekhez kapcsolódó kiegészítő nem-életbiztosítási kockázatok minimális szavatoló tőke szükséglete (L2), illetve a 42A15B115 sor A befektetéshez kötött életbiztosításokhoz és kezelt nyugdíjalapokhoz kapcsolódó minimális szavatoló tőke szükséglet (L3) összegeként adódik.

42A15B107 sor Az életbiztosítási kockázatok minimális szavatoló tőke szükséglete, második eredmény (R2)

A 42A15B108–42A15B111 sor alapján számítandó a következő képlet szerint:

R2 = (0,003 s1 + 0,0015 s2 + 0,001 s3) · e.

35. 42A15B2 Minimális szavatoló tőke számítás, élet ág kiegészítő nem-életbiztosítási kockázatai

42A15B207 és 42A15B208 sor, illetve

42A15B228 és 42A15B229 sor

Ha a minimális biztonsági tőke értékkövetési indexe 1-től eltérő, akkor az értékkövetési indexszel módosított értékhatárokat kell figyelembe venni. Az euroösszegek forintra való átszámításánál a Bit. 5. § (2) bekezdésében foglaltakat kell figyelembe venni. A következő évre vonatkozó átszámolt értékeket az MNB honlapján minden év végén közzéteszi.

36. 42A15B3 A károk részletezése (az elmúlt üzleti év káradatai az élet ág kiegészítő nem-életbiztosítási kockázataira)

Az átlagolási időszak hosszának megfelelő számú sort kell kitölteni, az életbiztosítási szerződésekhez kapcsolódó kiegészítő nem-életbiztosítási kockázatokra vonatkozó elkülönített adatok alapján.

5. oszlop Helyesbített bruttó kárkifizetés összesen (bj)

Az előző három oszlop adataiból számítandó a következő képlet szerint:

bj = bj1/3 + 1,5 bj2 + bj3.

37. 42A15C Összefoglaló tábla a tőkeszükségletről

A minimális szavatoló tőkeszükségletet a 42A15A1 és 42A15B1 tábla, a minimális biztonsági tőkét a Bit. 218. §-a, a biztonsági tőkét pedig a Bit. 217. §-a alapján kell bemutatni. Az élet és a nem-élet ág együttes művelésére engedélyt kapott biztosítók esetében az egyes ágak Bit. 218. §-a szerinti minimális biztonsági tőkéjét az egyes ágaknál kell bemutatni.

38. 42A15D Szavatoló tőke a tárgyév végén

Azok a biztosítók, amelyek az életbiztosítási ágat és a nem-életbiztosítási ágnak a Bit. 1. melléklet A) rész 1. és 2. pontja szerinti (Baleset, Betegség) ágazatát művelik, a teljes rendelkezésre álló szavatoló tőkéjüket, illetve annak minden elemét az „Életbiztosítási ág” oszlopban kötelesek bemutatni. Ilyen esetben az ebben az oszlopban kimutatott rendelkezésre álló szavatoló tőkének kell fedeznie a biztosító teljes tőkeszükségletét. 42A15D101 sor Befizetett jegyzett tőke a befizetett osztalékelsőbbségi részvény nélkül

42A15D107 sor A korrigált alárendelt kölcsöntőke és az osztalékelsőbbségi részvény figyelembe vehető mértéke

42A15D1071 sor Korrigált alárendelt kölcsöntőke

42A15D1072-42A15D10722 sor

42A15D110 sor Diszkontálás előtti és diszkontált függőkár tartalék különbözete

39. 42A17A1 Bevételi adatok földrajzi megoszlásban történő bemutatása

42A17A111 sor Közvetlen bruttó díjbevétel összesen

A sor tartalmazza a biztosítási szerződésekből származó összes közvetlen bruttó biztosítási díjbevételt, melyet a következők szerint kell bontani: a székhely szerinti tagállam, az Európai Unió (a továbbiakban: EU) más tagállama, más EGT-állam, valamint Svájc, USA, Japán, egyéb országok.

42A17A1111 sor Közvetlen bruttó díjbevétel, a letelepedés joga alapján szerzett üzlet

Ebben a sorban a székhely szerinti tagállam szempontjából, a más országokban működő fiókok bruttó díjbevételét kell bontani a következők szerint: az EU tagállama, más EGT-állam, valamint Svájc, USA, Japán, egyéb országok, valamint ezeken belül a termékosztályozás szerint.

42A17A1112 sor Közvetlen bruttó díjbevétel, a szolgáltatásnyújtás szabadsága alapján szerzett üzlet

Ebben a sorban a székhely szerinti tagállam szempontjából, a bruttó díjbevételt a más államokba nyújtott szolgáltatás szabadsága alapján bontani kell a következők szerint: az EU tagállama, más EGT-állam, valamint Svájc, USA, Japán, egyéb országok, valamint ezeken belül a termékosztályozás szerint.

42A17A112 sor Bruttó aktív viszontbiztosítási díjbevétel

A székhely szerinti tagállam szempontjából a bruttó aktív viszontbiztosítási díjbevételt bontani kell a következők szerint: a székhely szerinti tagállam, az EU tagállama, más EGT-állam, valamint Svájc, USA, Japán, egyéb országok. A bontás során a viszontbiztosításba adó gazdasági szervezet földrajzi elhelyezkedését kell figyelembe venni.

42A17A12 sor Bruttó (passzív) viszontbiztosításba adott díj

A székhely szerinti tagállam szempontjából a viszontbiztosítók bruttó díjbevételből való részesedését bontani kell a következők szerint: a székhely szerinti tagállam, az EU más tagállama, más EGT-állam, Svájc, USA, Japán, egyéb országok. A bontás során a viszontbiztosítást elfogadó gazdasági szervezet földrajzi elhelyezkedését kell figyelembe venni.

42A17A13 sor Fiókok száma

A 90/619/EGK és a 92/49/EGK irányelv szerint meghatározott külföldi fiókok számát tartalmazza a következő bontásban: saját országon kívüli egyes EU tagállamok, más EGT-állam, Svájc, USA, Japán, egyéb országok.

40. 42A17A2 Kárkifizetési adatok földrajzi megoszlásban történő bemutatása

42A17A211 sor Közvetlen bruttó kárkifizetés összesen

E sor tartalmazza a biztosítási szerződések alapján teljesített Közvetlen bruttó kárkifizetést, melyet a következők szerint kell bontani: a székhely szerinti tagállam, az EU más tagállama, más EGT-állam, valamint Svájc, USA, Japán, egyéb országok.

42A17A2111 sor Közvetlen bruttó kárkifizetés a letelepedés joga alapján szerzett üzlet után

Ebben a sorban a székhely szerinti tagállam szempontjából, a más országokban működő fiókok bruttó kárkifizetését kell bontani a következők szerint: az EU tagállama, más EGT-állam, valamint Svájc, USA, Japán, egyéb országok, valamint ezeken belül a termékosztályozás szerint.

42A17A2112 sor Közvetlen bruttó kárkifizetés a szolgáltatásnyújtás szabadsága alapján szerzett üzlet után

Ebben a sorban a székhely szerinti tagállam szempontjából, a bruttó kárkifizetést a más államokba nyújtott szolgáltatás szabadsága alapján kell bontani a következők szerint: az EU tagállama, más EGT-állam, valamint Svájc, USA, Japán, egyéb országok, valamint ezeken belül a termékosztályozás szerint.

42A17A212 sor Aktív viszontbiztosítással kapcsolatban történt kárkifizetés

Ebben a sorban a székhely szerinti tagállam szempontjából az aktív viszontbiztosítási tevékenységgel kapcsolatos kárkifizetést kell bontani a következők szerint: a székhely szerinti tagállam, az EU más tagállama, más EGT-állam, valamint Svájc, USA, Japán, egyéb országok. A bontás során a viszontbiztosításba adó gazdasági szervezet földrajzi elhelyezkedését kell figyelembe venni.

42A17A22 sor Passzív viszontbiztosítással kapcsolatban befolyt kárbevétel

Ebben a sorban a székhely szerinti tagállam szempontjából a passzív viszontbiztosítási tevékenység következtében befolyt kárbevételt (=bevétel kármegtérülésből) kell bontani a következők szerint: a székhely szerinti tagállam, az EU más tagállama, más EGT-állam, valamint Svájc, USA, Japán, egyéb országok. A bontás során a viszontbiztosítást elfogadó gazdasági szervezet földrajzi elhelyezkedését kell figyelembe venni.

42A17A23 sor Bevételek kármegtérülésekből (nem viszontbiztosítással kapcsolatos)

A sorban a székhely szerinti tagállam szempontjából a nem viszontbiztosítási tevékenység következtében befolyt kárbevételt (=bevétel kármegtérülésből) kell bontani a következők szerint: a székhely szerinti tagállam, az EU más tagállama, más EGT-állam, valamint Svájc, USA, Japán, egyéb országok. A bontás során a viszontbiztosítást elfogadó gazdasági szervezet földrajzi elhelyezkedését kell figyelembe venni.

41. 42A17B Élet ágazatok bemutatása egyéni és csoportos szerződések megbontásban

Ebben a táblában az életbiztosítási szerződések főbb adatait egyéni és csoportos szerződések, illetve díj-visszatérítéses és nem díj-visszatérítéses szerződések megbontásban kell bemutatni.

Díj-visszatérítéses szerződésnek tekintendők azon szerződések, amelyek esetében a szerződési feltételek alapján a biztosítottat (szerződőt, kedvezményezettet) a biztosító tárgyévi, illetve tárgyévet megelőző évei eredményéből visszajuttatás (visszafizetés, díjjóváírás, többletszolgáltatás) illeti meg.

42. 42A17D Külföldi kockázatvállalások főbb adatai

Külföldi kockázatvállalás alatt a belföldön kötött, határon kívüli kockázatvállalást kell érteni. A kötelezettségvállalás „helyének” meghatározására a Bit. 4. § (1) bekezdés 62. pontja alkalmazandó. 42A17D4 sor Bruttó működési költségek

Bruttó működési költségek = szerzési költségek + elhatárolt szerzési költségek változása + igazgatási költségek (befektetési költségek kivételével).

43. 42A19 Pénzmosással és terrorizmusfinanszírozással kapcsolatos éves adatok

A táblában a biztosító tulajdonosi szerkezetéről, ügyfeleiről, valamint az általa a Pmt. szerinti belső szabályzata alapján lefolytatott eljárások keretében összegyűjtött információkról kell adatot szolgáltatni.

A táblában használt fogalmak: