380/2007. (XII. 23.) Korm. rendelet

380/2007. (XII. 23.) Korm. rendelet

a hitelintézetek értékpapírosítási tőkekövetelményéről1

A Kormány az Alkotmány 35. § (1) bekezdésének b) pontjában foglalt feladatkörében eljárva, a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény 235. §-a (1) bekezdésének g), h), i), j) és k) pontjában kapott felhatalmazás alapján az alábbiakat rendeli el:

BEVEZETŐ RENDELKEZÉSEK

1. § (1) E rendelet hatálya a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény (a továbbiakban: Hpt.) szerinti hitelintézetre, és a hitelintézettel egyenértékű prudenciális szabályozásnak megfelelő pénzügyi vállalkozásra (a továbbiakban együtt: hitelintézetre) terjed ki.

(2) A hitelezési kockázatra vonatkozó tőkekövetelmény meghatározása során az e rendeletben nem szabályozott kérdésekben a hitelezési kockázat kezeléséről és tőkekövetelményéről szóló 196/2007. (VII. 30.) Korm. rendelet (a továbbiakban: Hkr.) rendelkezései az irányadóak.

2. § (1) E rendelet alkalmazásában:

1.2

2.3

3. értékpapírosítási felár: az értékpapírosításhoz kapcsolódó minden költség beszedéséből befolyó összeg és más, az értékpapírosított kitettségekkel kapcsolatos bevétel, csökkentve az elszámolt ráfordításokkal;

4.4

5.5

6. hagyományos értékpapírosítás: olyan – valódi átruházáson alapuló – értékpapírosítás, amelynek keretében

a) az értékpapírosítást kezdeményező a kitettségeit különleges célú gazdasági egységre ruházza át, és

b) a különleges célú gazdasági egység által kibocsátott értékpapírok az értékpapírosítást kezdeményező számára nem jelentenek fizetési kötelezettséget;

7. hitelminőség javítás: olyan szerződés, amely javítja egy értékpapírosítási pozíció hitelminőségét, ideértve azt a hitelminőség javítást is, amelyet a hátrább sorolt ügyletrész-sorozatokon és más hitelkockázati fedezetek nyújtásán keresztül érnek el;

8. kereskedelmi értékpapír: vállalkozás által, rövid lejáratú kötelezettség finanszírozása érdekében forgalomba hozott, rövid – legfeljebb 270 napos – lejáratú, hitelviszonyt megtestesítő értékpapír;

9. KIRB: azon kockázattal súlyozott kitettség érték 8%-a, amelyet a hitelezési kockázat tőkekövetelményének belső minősítésen alapuló módszere alapján az értékpapírosított kitettségekre úgy számítanának ki, hogy azok nem lennének értékpapírosítva, valamint az e kitettségekhez tartozó, a belső minősítésen alapuló módszer szerint kiszámított várható veszteségek összege;

10.6

11. lejárat előtti visszafizetést biztosító rendelkezés (rulírozó megállapodásból származó kitettség vonatkozásában): olyan rendelkezés a szerződésben, amely meghatározott események bekövetkeztekor lehetővé teszi a befektetőnek járó összegek visszafizetését a kibocsátott értékpapírok eredetileg meghatározott lejárata előtt;

12. likviditási hitelkeret: olyan szerződéses megállapodással létrejövő értékpapírosítási pozíció, amelynek célja, hogy a befektetők számára biztosítsa a szerződésben rögzített időpontban történő pénzáramlást;

13. maradék pozícióra vonatkozó visszavásárlási jog: az értékpapírosítást kezdeményező olyan szerződéses vételi opciója, amely lehetővé teszi az értékpapírosítás során kibocsátott értékpapírok visszavásárlását vagy az értékpapírosítási pozíció megszüntetését az alapul szolgáló kitettségek egészének visszafizetése előtt, ha a fennálló kitettségek egy meghatározott érték alá csökkennek;

14.7 minősített pozíció: elismert külső hitelminősítő szervezet hitelminősítésével rendelkező értékpapírosítási vagy újraértékpapírosítási pozíció;

15.8 nem minősített pozíció: elismert külső hitelminősítő szervezet hitelminősítésével nem rendelkező értékpapírosítási vagy újraértékpapírosítási pozíció.

16. rulírozó megállapodásból származó kitettség: olyan kitettség, amelynél az ügyfelek tartozásának egyenlegei az ügyfelek kölcsönfelvételi és visszafizetési döntéseinek megfelelően a megállapított értékhatáron belül ingadozhatnak;

17. szintetikus értékpapírosítás: olyan értékpapírosítás, amelynél az ügyletrész-sorozatba sorolás előre nem rendelkezésre bocsátott hitelkockázati fedezet alkalmazásával (hitelderivatívákkal vagy garanciákkal) valósul meg, és a kitettségek az értékpapírosítást kezdeményező számviteli mérlegében maradnak;

18. szponzor: értékpapírosítást kezdeményezőnek nem minősülő hitelintézet, amely ABCP programot vagy más értékpapírosítási konstrukciót hoz létre és működtet, amely harmadik fél kitettségeit vásárolja meg;

19.9 újraértékpapírosítás: olyan értékpapírosítás, ahol az alapul szolgáló kitettségek halmazához (pooljához) tartozó hitelezési kockázat ügyletrész-sorozatba kerül besorolásra, és az alapul szolgáló kitettségek legalább egyike értékpapírosítási pozíció;

20.10 újraértékpapírosítási pozíció: az újraértékpapírosítási ügyletben vállalt hitelezési kockázati kitettség.

(2) Az (1) bekezdésben meghatározottakon kívül, az e rendeletben használt fogalmak meghatározását a Hpt. 2. számú melléklete, valamint a Hkr. tartalmazza.

3. § (1)11 Ha az értékpapírosítást kezdeményező hitelintézettől az értékpapírosított kitettségeihez tartozó jelentős hitelezési kockázat kerül átruházásra, akkor

a) hagyományos értékpapírosítás esetén nem kell figyelembe vennie a kockázattal súlyozott kitettség érték és várható veszteség érték számítása során azokat a kitettségeket, amelyeket értékpapírosított, és

b) szintetikus értékpapírosítás esetén az értékpapírosított kitettségek kockázattal súlyozott kitettség értékét és várható veszteség értékét az e rendeletben meghatározottak szerint számítja ki.

(1a)12 Az (1) bekezdés nem alkalmazható, ha az értékpapírosítást kezdeményező hitelintézet az érintett értékpapírosított kitettségek esetében nem tesz eleget az átruházott hitelkockázatot megtestesítő kitettségekről szóló rendeletben foglalt követelményeknek.

(2) Az (1) bekezdés alkalmazásakor az értékpapírosítást kezdeményező hitelintézetnek az értékpapírosításba bevonható pozíciókra kell kockázattal súlyozott kitettség értéket számítania.

(3) Ha az értékpapírosítást kezdeményező hitelintézet nem ruház át az (1) bekezdés szerinti jelentős hitelezési kockázatot, akkor az érintett értékpapírosításban szereplő pozícióira kockázattal súlyozott kitettség értéket nem kell számítania azzal, hogy a pozíciók alapjául szolgáló kitettségeket úgy kell kezelni, hogy azok nincsenek értékpapírosítva.

4. § (1) Ha az értékpapírosítási ügyletben különböző ügyletrész-sorozatokkal szembeni kitettség található, akkor minden egyes ügyletrész-sorozattal szembeni kitettséget külön értékpapírosítási pozícióként kell kezelni.

(2) Értékpapírosítási pozíciónak tekintendő az olyan értékpapírosítási ügyletből eredő kitettség is, amely származtatott kamatlábszerződésből vagy devizaügyletből ered.

(3) Értékpapírosítási pozíció esetén a hitelkockázati fedezetet nyújtót úgy kell kezelni, hogy az értékpapírosítási pozícióval ő rendelkezik. Ha az értékpapírosítási pozíció elismert hitelkockázati fedezet, akkor a pozícióra a Hpt. 76/E–76/F. §-a alkalmazható.

5. § (1)13 A szponzor hitelintézet, az olyan értékpapírosítást kezdeményező hitelintézet, amely az értékpapírosított kitettség kockázattal súlyozott kitettség értékét a 3. § szerint számítja ki vagy a kereskedési könyvben nyilvántartott kitettséget ruházott át különleges célú gazdasági egységre, amelynek következtében az érintett kitettséget nem kell figyelembe vennie a kockázattal súlyozott kitettség érték és várható veszteség érték számítása során, a szerződésben rögzített kötelezettségeit meghaladóan nem adhat támogatást az értékpapírosításhoz az értékpapírosítási pozícióval rendelkező (befektető) potenciális vagy tényleges veszteségeinek csökkentése érdekében.

(2) Ha az értékpapírosítást kezdeményező vagy a szponzor hitelintézet nem felel meg az (1) bekezdésben meghatározott feltételeknek, akkor

a) valamennyi értékpapírosított kitettségére legalább annyi tőkével kell rendelkeznie, mint amennyit értékpapírosítás alapjául szolgáló kitettségre kell számítani, és

b) nyilvánosságra kell hoznia a szerződésen kívüli támogatás tényét, valamint ennek tőkére gyakorolt hatását.

JELENTŐS HITELKOCKÁZAT ÁTRUHÁZÁSÁNAK ELISMERÉSÉRE VONATKOZÓ MINIMUMKÖVETELMÉNYEK

Hagyományos értékpapírosítás

6. §14 (1) Hagyományos értékpapírosítást kezdeményező hitelintézetnek az értékpapírosított kitettségeire nem kell meghatároznia a kockázattal súlyozott kitettség értékét és a várható veszteség értékét, ha

a) az értékpapírosított kitettségekhez tartozó jelentős hitelezési kockázatot harmadik félre ruházta át, vagy

b) az értékpapírosítást kezdeményező hitelintézet 1250%-os kockázati súlyt rendel az értékpapírosításba bevont minden értékpapírosítási pozícióra, vagy ezen értékpapírosítási pozíció kitettség értékét a Hpt. 5. számú mellékletének megfelelően levonja a szavatoló tőkéjéből.

(2)15 Ha a Magyar Nemzeti Bank (a továbbiakban: MNB) – a (4) és (5) bekezdésben meghatározottak szerint – másként nem határoz, a következő esetekben kell az értékpapírosított kitettségekhez tartozó jelentős hitelezési kockázatot átruházottnak tekinteni:

a) az értékpapírosítást kezdeményező hitelintézet által megtartott köztes (mezzanine) értékpapírosítási pozíciók kockázattal súlyozott kitettség értéke nem haladja meg az érintett értékpapírosításban meglévő összes köztes (mezzanine) értékpapírosítási pozíció kockázattal súlyozott kitettség értékének 50%-át;

b) ha egy adott értékpapírosításban nincsen köztes (mezzanine) értékpapírosítási pozíció és az értékpapírosítást kezdeményező hitelintézet igazolni tudja, hogy azon értékpapírosítási pozíciók kitettség értéke, amelyekhez 1250%-os kockázati súlyt rendelne, vagy amelyek kitettség értékét levonná a szavatoló tőkéből, jelentősen meghaladja az értékpapírosított kitettség várható veszteségét, és a kezdeményező hitelintézet nem rendelkezik azon értékpapírosítási pozíciók kitettség értékének több mint 20%-ával, amelyek a szavatoló tőkéből levonandók, vagy amelyekhez 1250%-os kockázati súlyt rendelne.

(3) A (2) bekezdés alkalmazásában köztes (mezzanine) értékpapírosítási pozíció minden olyan értékpapírosítási pozíció, amelyre 1250%-nál kisebb kockázati súly alkalmazandó, és amely az érintett értékpapírosításban a legmagasabb rangú pozíciónál, valamint minden olyan értékpapírosítási pozíciónál alacsonyabb rangú, amelyhez a sztenderd módszer [VII. Fejezet] szerint 1. hitelminősítési besorolás, vagy a belső minősítésen alapuló módszer [VIII. Fejezet] szerint 1. vagy 2. hitelminősítési besorolás alkalmazandó.

(4)16 Az MNB határozatban megállapíthatja, hogy az értékpapírosított kitettségekhez tartozó jelentős hitelezési kockázat átruházottnak tekintendő, ha meggyőződött arról, hogy

a) a hitelintézet szabályzatokat és módszereket működtet annak biztosítására, hogy az értékpapírosítást kezdeményező hitelintézet által az értékpapírosítással elért tőkekövetelmény csökkenést indokolja a hitelkockázat arányos átruházása, és

b) az értékpapírosítást kezdeményező hitelintézet igazolni tudja, hogy a hitelkockázat átruházása a hitelintézet belső kockázatkezelése és belső tőke-allokációja céljából is elismert.

(5)17 A (2) bekezdés nem alkalmazható, ha az MNB határozatban megállapítja, hogy a hitelezési kockázat harmadik félre történő arányos átruházása nem indokolja az értékpapírosítást kezdeményező hitelintézetnél a kockázattal súlyozott kitettség érték lehetséges csökkentését.

(6) Az (1)–(4) bekezdésben foglaltakon kívül annak érdekében, hogy a hagyományos értékpapírosítást kezdeményező hitelintézetnek az értékpapírosított kitettségeire ne kelljen meghatároznia a kockázattal súlyozott kitettség értéket és a várható veszteség értéket, a következő feltételeknek is teljesülnie kell:

a) az értékpapírosítás dokumentációja megfelel az ügylet gazdasági tartalmának,

b) az értékpapírosított kitettségek jogilag elkülönülnek az értékpapírosítást kezdeményező hitelintézettől és hitelezőitől (ideértve a csőd- és a felszámolási eljárást is) és ezt jogi szakvélemény is alátámasztja,

c) az értékpapírosítást kezdeményező hitelintézetnek sem közvetlen, sem közvetett ellenőrzése nincs az értékpapírosítási ügylet alapjául szolgáló, átruházott kitettségek felett, ide nem értve az adósságszolgálattal kapcsolatos beszedési jogokat vagy kötelezettségeket,

d) a maradék pozícióra vonatkozó visszavásárlási jog kikötése esetén annak gyakorlásáról az értékpapírosítást kezdeményező hitelintézet saját mérlegelési jogkörében dönthet,

e) a maradék pozícióra vonatkozó visszavásárlási jog kizárólag akkor gyakorolható, ha az értékpapírosított kitettségek eredeti értékének legfeljebb 10%-ára kell már csak fizetést teljesíteni,

f) a maradék pozícióra vonatkozó visszavásárlási jog nem teheti lehetővé veszteségek hitelminőség javítási pozíciókra vagy a befektetők által tartott más pozíciókra történő allokálásának elkerülését, és nem célja a hitelminőség javítása, és

g) az értékpapírosítási ügyletre vonatkozó dokumentáció nem tartalmaz olyan rendelkezést, amely

ga) a lejárat előtti visszafizetés esetét kivéve az értékpapírosítást kezdeményező hitelintézettől megköveteli az értékpapírosítás pozíciójának javítását, ideértve az alapul szolgáló kitettségek megváltoztatását vagy a befektetők részére történő fizetendő hozam növelését az értékpapírosított kitettségek hitelminőségének romlása esetén, vagy

gb) az értékpapírosításhoz kapcsolódó pozíciók birtokosai (befektetők) részére fizetendő hozamot az alapul szolgáló kitettségek halmazának (pooljának) hitelminőségében bekövetkezett romlás esetén növeli.

(7) A (6) bekezdés c) pontjának alkalmazásában ellenőrzésnek minősül, ha a kezdeményező hitelintézet:

a) az átruházott kitettségeket nyereség realizálása érdekében a különleges célú gazdasági egységtől visszavásárolhatja, vagy

b) köteles visszavenni az átruházott kockázatot.

Szintetikus értékpapírosítás

7. §18 (1) Szintetikus értékpapírosítást kezdeményező hitelintézet az értékpapírosított kitettségeihez tartozó kockázattal súlyozott kitettség értéket és várható veszteség értéket a 8–10. § szerint számíthatja ki, ha

a) jelentős hitelezési kockázatot ruház át harmadik félre hitelkockázati fedezet alkalmazása mellett, vagy

b) az értékpapírosítást kezdeményező hitelintézet 1250%-os kockázati súlyt rendel az értékpapírosításba bevont minden értékpapírosítási pozícióra vagy ezen értékpapírosítási pozíció kitettség értékét a Hpt. 5. számú mellékletének megfelelően levonja a szavatoló tőkéjéből.

(2) Az (1) bekezdés alkalmazásában a jelentős hitelezési kockázat átruházásának megállapításához a 6. § (2)–(5) bekezdésében foglaltakat kell alkalmazni.

(3) Az (1) és (2) bekezdésben foglaltakon kívül annak érdekében, hogy a szintetikus értékpapírosítást kezdeményező hitelintézet az értékpapírosított kitettségeihez tartozó kockázattal súlyozott kitettség értéket és várható veszteség értéket a 8–10. § szerint számítsa ki, a következő feltételeknek is teljesülnie kell:

a) az értékpapírosítás dokumentációja megfelel az ügylet gazdasági tartalmának,

b) a hitelezési kockázat átruházását biztosító hitelkockázati fedezet megfelel a Hpt.-ben, illetőleg Hkr.-ben rögzített elismerhetőségi feltételeknek azzal, hogy a hitelkockázati fedezet nyújtója nem lehet különleges célú gazdasági egység,

c) a hitelezési kockázat átruházási szerződés nem tartalmaz olyan feltételt, amelyik

ca) küszöbértékeket határoz meg, amelyek értékét el nem érő veszteséget okozó hitelesemények előfordulása nem váltja ki a szintetikus értékpapírosítást szolgáló hitelkockázati fedezet érvényesítését,

cb) lehetővé teszi a szintetikus értékpapírosítást szolgáló hitelkockázati fedezetet nyújtó számára a fedezet felmondását az alapul szolgáló kitettségek hitelminőségének romlásakor,

cc) az értékpapírosítást kezdeményező hitelintézettől megköveteli az értékpapírosítás pozícióinak javítását, ide nem értve a lejárat előtti visszafizetést, és

cd) alapján az értékpapírosítást kezdeményező hitelintézetnek a szintetikus értékpapírosítást szolgáló hitelkockázati fedezethez kapcsolódó költségeit vagy az értékpapírosítási pozíciók birtokosai részére fizetendő hozamot növeli az alapul szolgáló kitettségek halmazának (pooljának) hitelminőségében bekövetkező romlása esetén, és

d) a szintetikus értékpapírosítást szolgáló hitelkockázati fedezet – jogi szakvéleménnyel alátámasztva – valamennyi irányadó joghatóság előtt érvényes és érvényesíthető.

Szintetikus értékpapírosítás során értékpapírosított kitettségek kockázattal súlyozott kitettség értékének kiszámítása a kezdeményező hitelintézetnél

8. § (1) A 7. §-ban meghatározott feltételek teljesülése esetén az értékpapírosítást kezdeményező hitelintézetnek az értékpapírosított kitettségek kockázattal súlyozott kitettség értékének kiszámításakor – a 10. §-ban foglaltakra is figyelemmel – a Hkr.-ben foglaltak helyett a 14–53. §-ban meghatározott módszereket kell alkalmaznia.

(2) A kockázattal súlyozott kitettség érték belső minősítésen alapuló módszerrel történő számítása esetén a 7. §-ban meghatározott feltételeknek eleget tevő értékpapírosított kitettség várható veszteség értéke nulla.

(3) Az (1)–(2) bekezdésben foglaltak az értékpapírosított kitettségek teljes halmazára (pooljára) vonatkoznak.

9. § (1) A 10. §-ra is figyelemmel, az értékpapírosítást kezdeményező hitelintézetnek a kockázattal súlyozott kitettség értéket az értékpapírosítás összes ügyletrész-sorozatára a 14–53. §-ban meghatározott módszer szerint kell kiszámítania, ideértve a hitelezési kockázat mérséklés elismerésének feltételeit is.

(2) Ha egy ügyletrész-sorozatot előre nem rendelkezésre bocsátott hitelkockázati fedezet alkalmazásával ruháznak át harmadik félre, akkor az értékpapírosítást kezdeményező hitelintézetnek a kockázattal súlyozott kitettség érték kiszámításakor a harmadik fél kockázati súlyát kell figyelembe vennie az adott ügyletrész-sorozat esetében.

10. § (1) A kockázattal súlyozott kitettség érték számításakor figyelembe kell venni az ügyletrész-sorozat hitelkockázati fedezete és az értékpapírosított kitettségek lejárati eltérését.

(2) A kockázattal súlyozott kitettség érték számításakor az értékpapírosított kitettségek lejárata az értékpapírosítás alapjául szolgáló leghosszabb lejáratú kitettség lejárata, de legfeljebb öt év.

(3) A hitelkockázati fedezet lejáratát a Hkr.-ben foglaltak szerint kell meghatározni.

(4) Az értékpapírosítást kezdeményező hitelintézetnek a kockázattal súlyozott kitettség érték számításakor az ügyletrész-sorozatra vonatkozó minden olyan lejárati eltérést figyelmen kívül kell hagynia, amelyekre a 14–53. §-ban meghatározottak szerint 1250%-os kockázati súlyt rendel. A fennmaradó ügyletrész-sorozatoknál a lejárati eltéréseket a Hkr.-ben foglaltak figyelembevételével az 1. számú mellékletben meghatározott képlet alapján kell kiszámítani.

KÜLSŐ HITELMINŐSÍTÉS

A külső hitelminősítő szervezetek hitelminősítésével szembeni követelmények

11. § (1)19 Értékpapírosítási pozíció kockázati súlyának meghatározására külső hitelminősítő szervezet hitelminősítése akkor alkalmazható, ha az MNB a külső hitelminősítő szervezetet – a Hkr.-ben foglaltak alapján – az értékpapírosítási pozíció hitelminősítése szempontjából elismeri.

(2) Az értékpapírosítási pozíció kockázattal súlyozott kitettség értékének meghatározásához az elismert külső hitelminősítő szervezet hitelminősítésének – a Hkr.-ben foglalt feltételeken túl – a következő feltételeket is teljesítenie kell:

a) nincs lejárati eltérés a hitelminősítés során figyelembe vett fizetési mód és azon fizetési mód között, amelyre az adott értékpapírosítási pozíciót létrehozó szerződés alapján a tőkekövetelményt számító hitelintézet jogosult,

b) a hitelminősítés a piac számára nyilvánosan elérhető, és azt a külső hitelminősítő szervezet minősítési kategóriák közötti elmozdulási arányokat mutató migrációs mátrixa tartalmazza,

c)20 strukturált finanszírozási eszközökkel kapcsolatos hitelminősítés esetében a külső hitelminősítő szervezet nyilvánosságra hozza, hogy az értékpapírosított kitettségek teljesítése hogyan befolyásolja a hitelminősítést,

d)21 a hitelminősítés sem részben sem egészben nem alapulhat a hitelintézet előre nem rendelkezésre bocsátott támogatásán.

(3) Értékpapírosítási pozíció kockázattal súlyozott kitettség értékének meghatározásához az elismert külső hitelminősítő szervezet hitelminősítése elismerhetőségének további feltétele, hogy a külső hitelminősítő szervezet az értékpapírosítás terén is megfeleljen a Hkr.-ben foglalt hitelesség és piaci elfogadás követelményének.

(4)22 Ha a hitelminősítés részben vagy egészben a hitelintézet előre nem rendelkezésre bocsátott fedezet nyújtásán alapul, az értékpapírosítási pozíciót nem minősített pozíciónak kell tekinteni kockázattal súlyozott kitettség érték kiszámításakor.

A hitelminősítések alkalmazása

12. § (1) A hitelintézetnek az alkalmazott, elismert külső hitelminősítő szervezet által készített hitelminősítéseket az értékpapírosítási pozícióira vonatkozóan folyamatosan és következetesen kell alkalmaznia.

(2) A hitelintézet nem alkalmazhatja egy elismert külső hitelminősítő szervezet hitelminősítését egy ügyletrész-sorozatban levő pozíciókra és egy másik elismert külső hitelminősítő szervezet hitelminősítését egy másik ügyletrész-sorozatban levő pozíciókra ugyanabban, az elsőként említett külső hitelminősítő szervezet által minősített vagy nem minősített struktúrában.

(3) Ha az elismert hitelkockázati fedezetet közvetlenül egy különleges célú gazdasági egység számára nyújtják, és ezt a fedezetet az elismert külső hitelminősítő szervezet az értékpapírosítási pozíció hitelminősítésekor figyelembe veszi, akkor az ennek figyelembevételével meghatározott hitelminősítéshez tartozó kockázati súly alkalmazható. Ha a hitelminősítéskor figyelembe vett hitelkockázati fedezet nem elismert vagy a hitelkockázati fedezetet nem a különleges célú gazdasági egység számára nyújtják, de közvetlenül az értékpapírosítási pozícióhoz kapcsolódik, akkor a hitelminősítést a kockázati súlyozáshoz nem lehet alkalmazni.

A hitelminősítés megfeleltetése

13. § (1)23 Az MNB-nek az elismert külső hitelminősítő szervezet hitelminősítésének hitelminősítési besoroláshoz történő rendelésekor a Hkr.-ben foglalt feltételeken túl figyelembe kell vennie a kockázatnak az egyes hitelminősítésekben kifejezett besorolási fokozatai közötti eltéréseket, amelynek legalább a nemteljesítési valószínűséget, a nemteljesítéskori veszteségrátát és a hitelminősítés tartalmát kell kifejeznie.

(2)24 Az MNB a hitelminősítési besorolások meghatározásakor az azonos kockázati súlyozású pozíciókat azonos mértékű kockázati szinthez rendeli.

AZ ÉRTÉKPAPÍROSÍTÁSI POZÍCIÓ

KITETTSÉG ÉRTÉKE

14. § (1) Ha a hitelintézet a kockázattal súlyozott kitettség értéket a sztenderd módszer szerint számítja ki, akkor a mérlegen belüli értékpapírosítási pozícióhoz tartozó kitettség értéke a mérleg szerinti érték.

(2) Ha a hitelintézet a kockázattal súlyozott kitettség értéket a belső minősítésen alapuló módszer szerint számítja ki, akkor a mérlegen belüli értékpapírosítási pozícióhoz tartozó kitettség értéke az értékvesztés elszámolása és kockázati céltartalék képzése előtti bruttó érték.

(3) Mérlegen kívüli tétel esetén a kitettség értéke a mérlegen kívüli tétel értékének és az e rendeletben meghatározott ügyletkockázati súlynak a szorzata azzal, hogy ha e rendelet másként nem rendelkezik, az ügyletkockázati súly 100%.

15. § A 14. §-ban foglaltaktól eltérően a származtatott ügyletből származó értékpapírosítási pozíció kitettség értékét a partnerkockázatról szóló kormányrendelet szerint kell megállapítani.

16. § Ha az értékpapírosítási pozíciónak van előre rendelkezésre bocsátott hitelkockázati fedezete, akkor a pozíció kitettség értéket a Hkr. negyedik részében foglaltaknak megfelelően módosítani lehet az e rendeletben foglalt eltérésekkel.

EGYMÁST ÁTFEDŐ POZÍCIÓK

17. §25 (1) Ha egy értékpapírosítási ügylet egymást átfedő pozícióval rendelkezik, akkor a kockázattal súlyozott kitettség értékének meghatározásakor az átfedés mértékéig csak azt a pozíciót vagy pozíciórészt kell figyelembe venni, amelyikhez nagyobb kockázattal súlyozott kitettség érték tartozik.

(2) A hitelintézet a kereskedési könyvben nyilvántartott pozíció egyedi kockázati tőkekövetelményével történő átfedést is figyelembe vehet, amennyiben ki tudja számítani és össze tudja hasonlítani az adott pozíciókra vonatkozó tőkekövetelményeket.

(3)26 Ha a hitelintézet az ABCP programhoz kapcsolódó pozícióra az MNB engedélyével a 11. § (4) bekezdését alkalmazza, akkor a hitelintézet a pozíció kockázattal súlyozott kitettség értékének kiszámításához a likviditási hitelkerethez rendelt kockázati súlyt is alkalmazhatja, amennyiben a likviditási hitelkeret egyenrangúnak (pari passu) minősül az ABCP programmal, azok egymást átfedő pozíciót alkotnak, és a likviditási hitelkeret 100%-ban fedezi az ABCP programot.

(4) E § alkalmazásában az átfedés alatt azt kell érteni, hogy a pozíciók részben vagy egészben ugyanazon kockázattal szembeni kitettségből származnak.

KOCKÁZATTAL SÚLYOZOTT KITETTSÉG ÉRTÉK KISZÁMÍTÁSA A SZTENDERD MÓDSZER SZERINT

18. § (1)27 A minősített pozíció kitettség értékére – a 19. §-ban foglalt eltéréssel – az MNB által a hitelminősítéshez rendelt hitelminősítési besorolás alapján a 2. számú mellékletben meghatározott táblázat szerinti kockázati súly alkalmazandó.

(2) A nem minősített pozícióra – a 20–24. §-ban meghatározott eltéréssel – 1250%-os kockázati súlyt kell alkalmazni.

(3)28 A kockázattal súlyozott kitettség érték számításába történő figyelembevétele helyett a hitelintézet az 1250%-os kockázati súlyú értékpapírosítási pozíció kitettség értékét a Hpt. 5. számú melléklet 25. pont d) alpontjának megfelelően levonhatja a szavatoló tőkéből.

Értékpapírosítást kezdeményező vagy szponzor hitelintézet

19. §29 (1) Az értékpapírosítást kezdeményező vagy szponzor hitelintézet – a (2) bekezdésben meghatározott eltéréssel – az értékpapírosítási pozícióra kiszámított kockázattal súlyozott kitettség értékének maximális értékeként alkalmazhatja azon kockázattal súlyozott kitettség értéket, amit az értékpapírosított kitettségekre az értékpapírosítási ügylet nélkül számított volna. Az értékpapírosított kitettségek közötti késedelmes és a különösen magas kockázatúnak minősített tételhez 150%-os kockázati súlyt kell alkalmazni.

(2) Ha az értékpapírosítást kezdeményező hitelintézet a Hpt. 5. számú melléklete 14. pontjának d) alpontja szerint jár el, akkor az értékpapírosítási pozícióra vonatkozóan a kockázattal súlyozott kitettség érték felső korlátjának meghatározásához a hitelintézet az (1) bekezdés szerinti értékből levonja a Hpt. 5. számú melléklete 14. pontjának d) alpontja szerint levont érték 12,5-del megszorzott értékét.

Nem minősített pozíciók

20. § (1) Nem minősített pozíció esetén, ha az értékpapírosított kitettségek halmazának (pooljának) összetétele ismert, akkor a hitelintézet az értékpapírosítás alapjául szolgáló nem minősített kitettségek Hkr. szerinti kockázati súlyok átlagának és a megfelelő koncentrációs rátának a szorzatát is alkalmazhatja.

(2) Az (1) bekezdés szerinti koncentrációs ráta meghatározásához az ügyletrész-sorozatok értékének összegét el kell osztani azon ügyletrész-sorozatok értékének összegével, amelyek hátrébb soroltak vagy azonos helyre soroltak azzal az ügyletrész-sorozatban levő pozícióval, amelyben az ügyletrész-sorozat maga is benne van.

(3) Az (1) bekezdés szerint számított kockázati súly nem haladhatja meg az 1250%-ot, és nem lehet alacsonyabb, egy előrébb sorolt hitelminősítéssel rendelkező ügyletrész-sorozat kockázati súlyánál.

(4) Ha a hitelintézet nem tudja meghatározni azokat a kockázati súlyokat, amelyek az értékpapírosítás alapjául szolgáló, nem minősített kitettségekre vonatkozik, akkor 1250%-os kockázati súlyt kell alkalmaznia.

ABCP program ügyletrész-sorozatába tartozó értékpapírosítási pozíciók kezelése

21. § (1) A 22–24. § szerinti, nem minősített likviditási hitelkerethez kapcsolódó kedvezményezett eljárástól függően, a hitelintézet a (2) bekezdésben meghatározott feltételeknek megfelelő értékpapírosítási pozíció esetén olyan kockázati súlyt is alkalmazhat, amely

a) 100%, vagy

b) az értékpapírosítás alapjául szolgáló kitettségekre a hitelezési kockázat tőkekövetelményének sztenderd módszere szerinti legmagasabb kockázati súly

közül a magasabb kockázati súly.

(2) Az (1) bekezdésben meghatározottak alkalmazásának feltétele, hogy az értékpapírosítási pozíció

a) olyan ügyletrész-sorozatba tartozik, amely az értékpapírosítás során második vagy jobb veszteségviselő kategóriájú, és az első veszteségviselő kategóriába tartozó ügyletrész-sorozat tényleges hitelminőség javítást jelent a második veszteségviselő kategóriára vonatkozóan,

b) legalább 3-as hitelminősítési besorolással rendelkezik, és

c) olyan hitelintézet kitettsége, amely nem rendelkezik pozícióval az első veszteségviselő kategóriába tartozó ügyletrész-sorozatban.

Nem minősített likviditási hitelkeretek kezelése

22. §30 (1) Likviditási hitelkeret esetében a kitettség értékének megállapításához 50%-os ügyletkockázati súlyt lehet rendelni, ha

a) a likviditási hitelkeret dokumentációja egyértelműen meghatározza a lehívás feltételeit,

b) a likviditási hitelkeret nem fordítható a lehívás időpontjában már elszenvedett veszteség fedezésére, így különösen olyan kitettség likviditási támogatására, amely esetében a Hkr. szerint nemteljesítés van, vagy az eszközöknek valós értékük feletti áron történő megszerzésére,

c) a likviditási hitelkeret nem használható az értékpapírosítás állandó vagy rendszeres finanszírozási forrásaként,

d) a likviditási hitelkerethez kapcsolódó visszafizetési kötelezettség nem lehet alárendelve az értékpapírosítási pozícióval rendelkező követelésnek, kivéve a kamatláb vagy deviza származtatott ügyletből, díjból vagy egyéb ilyen jellegű kifizetésből eredő követelést, és nem tartozhat fizetés alóli mentesítés vagy fizetési halasztás hatálya alá,

e) a likviditási hitelkeret nem hívható le, ha az adott ügyletre alkalmazható összes hitelminőség javítási eszközt kimerítették, és

f) a likviditási hitelkeretről szóló szerződés tartalmaz olyan rendelkezést, amely

fa) alapján a likviditási hitelkeret keretében lehívható összeg automatikusan csökken azon kitettség értékével, amely esetében a Hkr. szerinti nemteljesítés van, vagy

fb) megszünteti a likviditási hitelkeretet, ha a halmaz (pool) átlagosan 3-asnál magasabb kockázati súlyt eredményező hitelminősítési besorolással rendelkezik.

(2) Az (1) bekezdés feltételeinek megfelelő likviditási hitelkeretre azt a legmagasabb kockázati súlyt kell alkalmazni, amelyet a hitelezési kockázat tőkekövetelményének sztenderd módszere szerint az értékpapírosítás alapjául szolgáló kitettségekre alkalmazni kell.

23. §31

24. § A kitettség értékének megállapításához 0%-os ügyletkockázati súlyt lehet rendelni a feltétel nélkül felmondható likviditási hitelkeret értékére vonatkozóan, ha a 22. §-ban meghatározott feltételek teljesülnek, és a likviditási hitelkerethez kapcsolódó visszafizetési kötelezettség az értékpapírosított kitettségekből befolyó pénzáramlásból minden más kötelezettséget megelőzően kerül kielégítésre.

Lejárat előtti visszafizetést biztosító rendelkezést tartalmazó, rulírozó megállapodásból származó kitettségek értékpapírosítására vonatkozó pótlólagos tőkekövetelmény

25. § (1) E cím alkalmazásában:

a) értékpapírosítást kezdeményezőt megillető rész: a lehívott összegek feltételezett halmazának (pooljának) az értékpapírosítási ügylet keretében átruházott kitettség értéke, amelynek az értékpapírosítási ügyletben átruházott teljes halmazhoz (poolhoz) viszonyított aránya határozza meg a tőke- és kamatfizetésből eredő pénzáramlás és más vonatkozó olyan összegek arányát, amelyek nem állnak rendelkezésre az értékpapírosítási ügyletben értékpapírosítási pozícióval rendelkező felek számára történő kifizetés fedezeteként,

b) befektetőket megillető rész: a lehívott összegek halmazának (pooljának) feltételezett fennmaradó összegének kitettség értéke.

(2) E cím alkalmazásában a lejárat előtti visszafizetést biztosító rendelkezés akkor tekinthető ellenőrzöttnek, ha

a) az értékpapírosítást kezdeményező hitelintézet likviditási- és tőketervvel rendelkezik annak biztosítására, hogy a lejárat előtti visszafizetés esetére elegendő tőkével és likviditással rendelkezzen,

b) a követelések az egyes hónapok folyamán legalább egy hivatkozási pontban fennálló egyenlege alapján az ügylet időtartama alatt arányosan oszlik meg a kamat- és tőketörlesztés, a kiadások, költségek és jóváírások értékpapírosítást kezdeményezőt és befektetőket megillető része között,

c) a visszafizetés üteme elégséges ahhoz, hogy a lejárat előtti visszafizetés időszakának kezdetekor fennálló teljes tartozás (az értékpapírosítást kezdeményezőt és a befektetőket megillető részek) 90%-át visszafizessék vagy a Hkr. szerinti nemteljesítés legyen, és

d) a visszafizetés üteme nem lehet gyorsabb annál, mint amilyet a c) pontban meghatározott időtartamra vetített normál ütemű visszafizetés során érnének el.

(3) A lejárat előtti visszafizetést biztosító rendelkezést tartalmazó, rulírozó megállapodásból származó kitettségek értékpapírosítása esetén az értékpapírosítást kezdeményező hitelintézetnek az értékpapírosítási pozíciójának kockázattal súlyozott kitettség értékén túl a 26–33. §-nak megfelelően pótlólagos tőkekövetelményt is kell számítania.

(4) A (3) bekezdéstől eltérően az értékpapírosítást kezdeményező hitelintézetnek nem kell pótlólagos tőkekövetelményt számítania, ha az értékpapírosítási ügylet olyan

a) rulírozó megállapodásból származó kitettségek értékpapírosítása, ahol a hitelszerződésekbe foglalt kölcsönök lehívása nem időhöz kötött azzal, hogy az alapul szolgáló eszközök kitettségének hitelezési kockázata még a lejárat előtt bekövetkezett visszafizetési esemény után sem száll vissza az értékpapírosítást kezdeményező hitelintézetre, és

b) ahol a lejárat előtti visszafizetésre csak olyan esetekben kerül sor, amelyek nem kapcsolódnak az értékpapírosított kitettségek vagy az értékpapírosítást kezdeményező hitelintézet teljesítéséhez, így különösen az adózásra vonatkozó jogszabályi rendelkezésekben történő változások.

26. § (1) A hitelintézetnek az értékpapírosítást kezdeményezőt és a befektetőt megillető részek együttes összegére vonatkozóan ki kell számítania a kockázattal súlyozott kitettség értéket.

(2) Az értékpapírosítást kezdeményezőt megillető rész nem lehet alárendelve a befektetőket megillető résznek.

27. § Ha az értékpapírosított kitettségek rulírozó és nem rulírozó megállapodásból származnak, akkor az értékpapírosítást kezdeményező hitelintézetnek az alapul szolgáló rulírozó kitettségek halmazára (pooljára) vonatkozóan a 28–32. §-ban foglaltaknak megfelelően kell a pótlólagos tőkekövetelményt számítania.

28. § Az értékpapírosítást kezdeményező hitelintézetnek az értékpapírosítást kezdeményezőt megillető része értékpapírosítási pozíció helyett az értékpapírosítás alapjául szolgáló kitettségeknek, a kezdeményezőt megillető részének megfelelő arányos kitettségnek minősül, és úgy kell kezelni, hogy azokat nem értékpapírosították.

29. § (1) Az értékpapírosítást kezdeményező hitelintézet esetében a saját – azaz a befektetőket megillető részhez kapcsolódó – pozícióra számított kockázattal súlyozott kitettség érték és a 25. § (3) bekezdése szerinti kockázattal súlyozott kitettség érték összege nem lehet magasabb

a) a befektetőket megillető részhez kapcsolódó pozícióra vonatkozó kockázattal súlyozott kitettség érték, és

b) azon kockázattal súlyozott kitettség érték, amelyet az értékpapírosított kitettségekre vonatkozóan a kitettséggel rendelkező hitelintézet úgy számítana ki, hogy azok nem lennének a befektetőket megillető résszel megegyező mértékig értékpapírosítva

közül a magasabbik értéknél.

(2)32 Az értékpapírosítást kezdeményező hitelintézetnek az értékpapírosított eszközökből származó, olyan jövőbeni, nem realizált nyereséget, amelyet a Hpt. 5. számú melléklet 4. pontja alapján a szavatoló tőkéje számításakor nem vehet figyelembe, az (1) bekezdésben meghatározott számítások során sem kell figyelembe vennie.

30. § A 25. § (3) bekezdése szerinti kockázattal súlyozott kitettség érték a befektetőket megillető rész, a 31–33. §-ban meghatározott ügyletkockázati súly és a kitettséggel súlyozott kockázati súly szorzata, amely utóbbi akkor vonatkozna az értékpapírosított kitettségekre, ha azokat nem értékpapírosították volna.

31. § (1) A feltétel nélkül felmondható vagy bármikor megszüntethető lakossági kitettségek lejárat előtti visszafizetést biztosító rendelkezéssel bíró megállapodásaiból származó kitettségek értékpapírosítása esetén, ha a lejárat előtti visszafizetésre az értékpapírosítási felár meghatározott szint alatti összege alapján kerül sor, akkor a hitelintézetnek össze kell hasonlítania a háromhavi értékpapírosítási felár szintjét azokkal az értékpapírosítási felár szintekkel, amelyek közé az értékpapírosítási felárat szorítani kell.

(2) Ha az értékpapírosítási ügylet nem tartalmaz értékpapírosítási felár határokat, akkor a lejárat előtti visszafizetést kiváltó értékpapírosítási felárnál 4,5 százalékponttal nagyobb érték minősül a határértéknek.

32. § A pótlólagos tőkekövetelmény számításához alkalmazandó ügyletkockázati súlyt az értékpapírosítási felár tényleges háromhavi átlaga határozza meg a 3. számú mellékletben meghatározott táblázatnak megfelelően.

33. § A 27–32. § hatálya alá nem tartozó

a) ellenőrzött, lejárat előtti visszafizetést biztosító rendelkezést tartalmazó kitettséghez tartozó ügyletkockázati súly 90%,

b) nem ellenőrzött, lejárat előtti visszafizetést biztosító rendelkezést tartalmazó kitettséghez tartozó ügyletkockázati súly 100%.

A hitelezésikockázat-mérséklés elismerése

34. § Ha az értékpapírosítási pozíciónak van hitelkockázati fedezete, akkor az értékpapírosítási pozíciót a kockázattal súlyozott kitettség érték kiszámításakor a Hkr.-ben foglaltaknak megfelelően módosítani lehet.

KOCKÁZATTAL SÚLYOZOTT KITETTSÉG ÉRTÉK KISZÁMÍTÁSA A BELSŐ MINŐSÍTÉSEN ALAPULÓ MÓDSZER SZERINT

A módszerek alkalmazhatósága

35. § (1) A kockázattal súlyozott kitettség értéket belső minősítésen alapuló módszerrel számító hitelintézetnek

a) a minősítésen alapuló módszert kell alkalmaznia a minősített pozíciók, vagy olyan értékpapírosítási pozíciók esetében, amelyeknél lehetőség van a származtatott minősítés alkalmazására,

b)33 a felügyeleti képlet módszert kell alkalmaznia a nem minősített pozíciók esetében, kivéve, ha az MNB engedélyével a belső értékelési módszert alkalmazhatja az ABCP programban nem minősített pozíciója esetében.

(2)34 Az értékpapírosítást kezdeményező vagy a szponzor hitelintézeten kívüli hitelintézet az MNB engedélyével alkalmazhatja a Hkr.-ben rögzített felügyeleti képlet módszert.

(3) Ha

a) az értékpapírosítást kezdeményező vagy szponzor hitelintézet nem tudja kiszámítani a KIRB értéket, és nem alkalmazhatja az ABCP programhoz kapcsolódó pozíciók esetében a belső értékelési módszert,

b) az a) ponton kívüli hitelintézet nem kapott engedélyt a felügyeleti képlet módszere, és az ABCP programhoz kapcsolódó pozíciók esetében a belső értékelési módszer alkalmazására,

akkor az olyan, nem minősített pozícióra, amely esetében nincs lehetőség a származtatott minősítés alkalmazására, 1250%-os kockázati súlyt kell alkalmazni.

Származtatott minősítés alkalmazása

36. § A hitelintézet a nem minősített pozíciókhoz azon minősített pozíciókhoz (a továbbiakban: referencia-pozíció) tartozó hitelminősítéssel egyenértékű származtatott hitelminősítést alkalmazhat, amely pozíciók az adott értékpapírosítási pozícióhoz képest alárendeltek és az adott pozícióhoz viszonyított alárendelt pozíciók sorrendjében a legelső helyen állnak, ha

a) a referencia-pozíciók a nem minősített értékpapírosítási pozíciókhoz képest minden tekintetben alárendeltek,

b) a referencia-pozíciók lejárata nem rövidebb, mint az adott nem minősített pozíciók lejárata, és

c) a származtatott minősítéseket rendszeresen – legalább 3 havonta – felülvizsgálja a hitelintézet annak érdekében, hogy azok visszatükrözzék a referencia-pozíciók hitelminősítésében bekövetkező változásokat.

A belső értékelési módszer alkalmazása az ABCP programban levő pozícióhoz

37. §35 Az MNB engedélyével a hitelintézet a 38–40. §-ban meghatározott követelmények teljesülése esetén az ABCP programban levő nem minősített pozícióhoz a 41. § szerinti származtatott minősítést alkalmazhat.

38. § (1) Az ABCP program keretében kibocsátott kereskedelmi értékpapírokban levő pozícióknak elismert külső hitelminősítő szervezet által minősített pozícióknak kell lenniük.

(2) A hitelintézet pozícióra vonatkozó belső minősítésének legalább egy elismert külső hitelminősítő szervezet nyilvánosan hozzáférhető értékelési módszereit kell tükröznie az értékpapírosított kitettségek fedezete mellett kibocsátott értékpapírok minősítésére vonatkozóan.

(3) A (2) bekezdés szerinti belső értékelési módszertan alapelveinek meg kell felelnie azoknak az elismert külső hitelminősítő szervezetek módszertani alapelveinek, amelyek az ABCP program keretében kibocsátott kereskedelmi értékpapírok hitelminősítését végezték. A pozíció minősítésének meghatározásánál alkalmazott mennyiségi elemeknek – így különösen a stressz-tényezőknek – az adott elismert külső hitelminősítő szervezet minősítési módszertanában alkalmazott következetesség elvének is meg kell felelniük.

(4) A belső értékelésen alapuló módszer kialakításakor a hitelintézetnek figyelembe kell vennie az ABCP program kereskedelmi értékpapírjait minősítő elismert külső hitelminősítő szervezetek által nyilvánosságra hozott vonatkozó minősítési módszereket, amelyet a hitelintézetnek nyilván kell tartania, és a 39. § szerint rendszeresen felül kell vizsgálnia.

(5) A hitelintézetnek a belső értékelésen alapuló módszertanában hitelminősítési kategóriákat kell kialakítania, amelyeket dokumentált módon meg kell feleltetnie az elismert külső hitelminősítő szervezetek által meghatározott hitelminősítési kategóriáknak.

(6) A hitelintézetnek a belső értékelésen alapuló módszer alkalmazását integrálnia kell a kockázatkezelési folyamatokba, ideértve a döntéshozatali, a vezetői információs és a tőkeallokációs folyamatokat is.

(7)36 Az MNB engedélyével el lehet tekinteni a külső hitelminősítő szervezet minősítési módszertanának beépítésére vonatkozó követelménytől, ha az adott értékpapírosítás sajátosságából – így különösen annak egyedi szerkezetéből – adódóan nem áll rendelkezésre nyilvánosan hozzáférhető külső hitelminősítő szervezet minősítési módszertana.

39. § (1) A hitelintézet könyvvizsgálójának, egy elismert külső hitelminősítő szervezetnek, illetve a hitelintézet belső ellenőrzési vagy kockázatkezelési feladatokat ellátó szervezeti egységének rendszeresen – legalább évente – felül kell vizsgálnia a belső minősítési folyamatokat, valamint a hitelintézet ABCP programban lévő pozíciókra vonatkozó hitelminősítéseit.

(2) Ha az (1) bekezdés szerinti felülvizsgálatot a hitelintézet belső ellenőrzési vagy kockázatkezelési feladatokat ellátó szervezeti egysége végzi, ezen szervezeti egységnek függetlennek kell lennie az ABCP program üzletágtól, valamint nem állhat kapcsolatban az ügyféllel.

40. § (1) A hitelintézetnek folyamatosan értékelnie kell a belső értékelési módszere eredményét, és módosítania kell a módszertant, ha a kitettségek teljesítménye rendszeresen eltér a belső minősítések által jelzettektől.

(2) Az ABCP program kockázatvállalási feltételeit a hitelintézetnek a hitelezési és befektetési szabályzatában kell rögzítenie.

(3) Egy eszköz megvásárlásával kapcsolatos döntés során az ABCP programnak figyelembe kell vennie

a) a megvásárlandó eszköz típusát,

b) a likviditási hitelkeretekből és hitelminőség javításból keletkező kitettségek típusát és pénzbeli értékét,

c) a veszteségek megoszlását, valamint

d) az átruházott eszközök jogi és gazdasági elválasztását az eszközöket átruházó személytől.

(4) A (2) és (3) bekezdésben meghatározottakon túl el kell végezni az eszközt eladó kockázatvállalási feltételeinek, fizetési képességének és beszedési folyamatainak felülvizsgálatát, valamint a következők elemzését is:

a) múltbeli és várható pénzügyi teljesítmény,

b) aktuális piaci pozíció,

c) jövőben várható versenyképesség,

d) tőkeszerkezet,

e) pénzáramlás,

f) kamatfedezet, és

g) adósságminősítés.

(5) Az ABCP program kockázatvállalási feltételeinek tartalmaznia kell minimális eszköz-elismerhetőségi követelményeket, amelyek

a) kizárják a Hkr. szerint késedelemben levő vagy az olyan eszközök, amelyeknél a Hkr. szerint nemteljesítés van, megvásárlását,

b) korlátozzák az egy ügyfélre, földrajzi területre vonatkozó koncentrációt, és

c) korlátozzák a beszerzendő eszközök futamidejét.

(6) Az ABCP programnak olyan beszedési szabályzatokkal és folyamatokkal kell rendelkeznie, amelyek figyelembe veszik a működését és a hitelminőségét. Az ABCP programnak különböző módszerekkel csökkentenie kell az eladó kockázatait, ideértve az aktuális hitelminőségen alapuló olyan feltételeket, amelyek kizárják a tőke többszörös számbavételét.

(7) Az ABCP program keretében megvásárolandó eszközök halmazára (pooljára) vonatkozó összesített veszteségbecslésnek figyelembe kell vennie az összes lehetséges kockázatot, így különösen a hitelkockázatot és a felhígulási kockázatot. Ha az eladó által biztosított hitelminőség javítás mértéke kizárólag a hitellel kapcsolatos veszteségre vonatkozik, külön tartalékot kell képezni a felhígulási kockázatra, ha ez a kockázat a kitettségek adott halmaza (poolja) esetében jelentős. Ezen túl a szükséges hitelminőség javítási szint meghatározásakor az ABCP programnak több éves múltbeli adatokat kell áttekintenie, ideértve a veszteségeket, a késedelmeket, a behajthatóságot és a követelések megtérülési idejét.

(8) Az ABCP programnak az eszközök megvásárlására – az alapul szolgáló portfólió lehetséges hitelminőség-romlásának mérséklése érdekében – feltételeket kell előírnia.

41. § A hitelintézetnek a nem minősített pozícióit a 38. § (5) bekezdés szerinti minősítési kategóriák egyikébe kell besorolnia (származtatott minősítés). Ha ez a származtatott minősítés az értékpapírosítási ügylet végrehajtásakor a 4. számú mellékletben meghatározott 1. táblázat szerint legalább 8-as hitelminősítési besorolásnak feleltethető meg, akkor a pozíció kockázattal súlyozott kitettség értékének meghatározásakor olyan hitelminősítésnek kell tekinteni, mint egy elismert külső hitelminősítő szervezet hitelminősítése.

Maximális kockázattal súlyozott kitettség érték

42. §37 (1) Ha a hitelintézet meg tudja határozni a KIRB értékét, akkor az értékpapírosítási pozícióra vonatkozóan kiszámított kockázattal súlyozott kitettség érték felső korlátja – a (4) bekezdésben meghatározott eltéréssel – a Hpt. 76. § (1) bekezdése a) pontjának 1. alpontja alapján a kockázattal súlyozott kitettség érték 8%-ának megfelelő tőkekövetelményt eredményező érték és a hozzá kapcsolódó várható veszteség összege, amelyet úgy kell meghatározni, hogy a kitettségeket nem értékpapírosították, és azokat a hitelintézet számviteli mérlege tartalmazza.

(2)38 A kockázattal súlyozott kitettség érték számításába történő figyelembevétele helyett a hitelintézet az 1250%-os kockázati súlyú értékpapírosítási pozíció kitettség értékét a Hpt. 5. számú melléklet 25. pont d) alpontjának megfelelően levonhatja a szavatoló tőkéből.

(3) A (2) bekezdés alkalmazásában, ha a hitelintézet a kockázattal súlyozott kitettség érték számítására a 44. §-ban meghatározott felügyeleti képlet módszerét alkalmazza, és L < Kirbr, valamint [L+T] > Kirbr, a pozíciót két külön pozíciónak kell tekinteni, amelyek közül a magasabb rangú esetében az L értéke megegyezik a Kirbr értékével.

(4) Ha az értékpapírosítást kezdeményező hitelintézet a Hpt. 5. számú melléklete 14. pontjának d) alpontja szerint jár el, akkor az értékpapírosítási pozícióra vonatkozóan a kockázattal súlyozott kitettség érték felső korlátjának meghatározásához a hitelintézet az (1) bekezdés szerinti értékből levonja a Hpt. 5. számú melléklete 14. pontjának d) alpontja szerint levont érték 12,5-del megszorzott értékét.

Minősítésen alapuló módszer

43. § (1)39 A minősítésen alapuló módszer alkalmazásakor a hitelintézetnek a minősített pozíció kockázattal súlyozott kitettség értékét úgy kell meghatároznia, hogy a kitettség értékét meg kell szoroznia az MNB által a hitelminősítéshez rendelt hitelminősítési besoroláshoz tartozó, 1,06-dal megszorzott súllyal a 4. számú mellékletben meghatározott táblázat szerint.

(2) Az értékpapírosítási pozícióhoz tartozó hitelkockázat mérséklést a 48–49. § szerint lehet elismerni.

Felügyeleti képlet módszere

44. § (1)40 A felügyeleti képlet módszere alkalmazásakor – a 47. §-ban meghatározott eltéréssel – az értékpapírosítási pozíció kockázati súlyaként az 5. számú mellékletben meghatározott kockázati súlyt kell alkalmazni azzal, hogy újraértékpapírosítási pozíció kockázati súlya legalább 20%, az összes egyéb értékpapírosítási pozíció kockázati súlya legalább 7%.

(2) Az értékpapírosítási pozícióhoz tartozó hitelkockázat mérséklést a 48. és 50. § szerint lehet elismerni.

Likviditási hitelkeretek

45. §41

46. § Az olyan likviditási hitelkeret értékére, amely teljesíti a 24. §-ban meghatározott feltételeket 0%-os hitelegyenértékesítési tényezőt lehet alkalmazni.

47. § (1)42 Ha a hitelintézet számára gyakorlati szempontból nem megvalósítható az értékpapírosított kitettség kockázattal súlyozott kitettség értékének kiszámítása úgy, hogy azok nem lennénk értékpapírosítva, az MNB engedélyével kettő évig a (2)–(5) bekezdésben meghatározott módszer alkalmazható a likviditási hitelkeretben lévő, nem minősített értékpapírosítási pozíció kockázattal súlyozott kitettség értékének meghatározására, ha a likviditási hitelkeret teljesíti a 22. §-ban, és a 45. §-ban meghatározott feltételeket.

(2) Az (1) bekezdésben meghatározott esetben a likviditási hitelkeret által képviselt értékpapírosítási pozíciókra – a hitelezési kockázat tőkekövetelményének sztenderd módszere alapján számított – azt a legmagasabb kockázati súlyt kell alkalmazni, hogy azok nincsenek értékpapírosítva.

(3) Ha a likviditási hitelkeret eredeti futamideje legfeljebb egy év, akkor a pozíció kitettség értékének meghatározásához 50%-os hitelegyenértékesítési tényezőt lehet alkalmazni a likviditási hitelkeret értékére vonatkozóan.

(4) Ha a likviditási hitelkeret teljesíti a 45. §-ban meghatározott feltételeket, akkor 20%-os hitelegyenértékesítési tényezőt lehet alkalmazni.

(5) A (3)–(4) bekezdésben meghatározott eseteken kívül 100%-os hitelegyenértékesítési tényezőt kell alkalmazni.

Értékpapírosítási pozíciók tekintetében hitelezésikockázat-mérséklő hatásának elismerése

48. § (1) Előre rendelkezésre bocsátott hitelkockázati fedezetként olyan fedezet ismerhető el, amely a hitelezési kockázat tőkekövetelményének sztenderd módszerrel történő számításakor is elismerhető.

(2) Elismert, előre nem rendelkezésre bocsátott hitelkockázati fedezetet az nyújthat, aki megfelel a Hkr.-ben foglalt feltételeknek.

49. § Ha a hitelintézet az értékpapírosítási pozíció kockázattal súlyozott kitettség értéket a minősítésen alapuló módszer szerint számítja ki, és az értékpapírosítási pozíciónak van elismert hitelkockázati fedezete, akkor a kitettség értékét, illetőleg a kockázattal súlyozott kitettség értékét a Hkr. XIV. fejezetében foglaltaknak megfelelően a sztenderd módszer alkalmazása szerinti módon módosítani lehet a hitelkockázati fedezet figyelembevételével.

50. § (1) Ha a hitelintézet az értékpapírosítási pozíció kockázattal súlyozott kitettség értékét a felügyeleti képlet módszere szerint számítja ki, és az értékpapírosítási pozíciónak teljes mértékben van hitelkockázati fedezete, akkor a hitelintézetnek a (2)–(3) bekezdés szerint kell meghatároznia a pozíció tényleges kockázati súlyát. A pozíció tényleges kockázati súlya a pozíció kockázattal súlyozott kitettség értékének és pozíció kitettség értékének hányadosa 100-zal megszorozva.

(2) Ha az értékpapírosítási pozíciónak előre rendelkezésre bocsátott hitelkockázati fedezete van, akkor a pozíció kockázattal súlyozott kitettség értékének meghatározásához a pozíció előre rendelkezésre bocsátott hitelkockázati fedezetének figyelembevételével számított kitettség értéket – azaz a Hkr. szerinti E* értéket, az értékpapírosítási pozíció összegét E-nek tekintve – meg kell szorozni a tényleges kockázati súllyal.

(3) Ha az értékpapírosítási pozíciónak előre nem rendelkezésre bocsátott hitelkockázati fedezete van, akkor a pozíció kockázattal súlyozott kitettség értékének meghatározásához a GA értéket – azaz a Hkr. szerint számított, a fedezet devizanem- és lejárati eltérések figyelembevétele melletti összeget – meg kell szorozni a hitelkockázati fedezetet nyújtó kockázati súlyával, és az így kapott eredményhez hozzá kell adni az értékpapírosítási pozíció GA értékkel csökkentett összegének a tényleges kockázati súllyal megszorzott értékét.

51. § (1) Ha a hitelintézet az értékpapírosítási pozíció kockázattal súlyozott kitettség értékét a felügyeleti képlet módszere szerint számítja ki, és az értékpapírosítási pozíciónak csak részben van hitelkockázati fedezete, amely az első veszteségviselő kategóriára vagy az értékpapírosítási pozícióval arányos veszteségekre vonatkozik, akkor a hitelintézet alkalmazhatja a 50. §-ban foglalt rendelkezéseket.

(2) Az (1) bekezdésben meghatározottakon kívül, ha az értékpapírosítási pozíciónak csak részben van hitelkockázati fedezete és a hitelintézet a felügyeleti képlet módszerét alkalmazza, akkor az értékpapírosítási pozíciót legalább kettő pozíciónak kell tekinteni és a hitelkockázati fedezettel el nem látott részt kell az alacsonyabb hitelminősítésű pozíciónak tekinteni.

(3) A (2) bekezdés szerinti alacsonyabb hitelminősítésű pozíció kockázattal súlyozott kitettség értékének meghatározásakor az 5. számú mellékletben foglaltakat kell alkalmazni azzal, hogy a T értéket e*-ra kell korrigálni előre rendelkezésre bocsátott hitelkockázati fedezet esetén, illetve (T-g)-re előre nem rendelkezésre bocsátott hitelkockázati fedezet esetén úgy, hogy

a) e* az E*-nak az alapul szolgáló halmaz (pool) elvi főösszegéhez viszonyított aránya, ahol E* az értékpapírosított pozíciónak a Hkr. szerinti sztenderd módszer szerint, a hitelkockázati fedezet figyelembevételével számított kitettség értéke, az értékpapírosított pozíció összegét E-nek tekintve,

b) g a hitelkockázati fedezet – azaz a Hkr. szerinti esetleges devizanem- és lejárati eltérések figyelembevétele melletti – értékének az értékpapírosított kitettségek értékéhez viszonyított aránya, és

előre nem rendelkezésre bocsátott hitelkockázati fedezet esetében a hitelkockázati fedezetet nyújtó kockázati súlyát kell alkalmazni a pozíció azon részére, amely kívül esik a T – e bekezdés szerint – korrigált értékén.

Lejárat előtti visszafizetést biztosító rendelkezést tartalmazó, rulírozó megállapodásból származó kitettségek értékpapírosítására vonatkozó pótlólagos tőkekövetelmények

52. § (1) A lejárat előtti visszafizetést biztosító rendelkezést tartalmazó, rulírozó megállapodásból származó kitettségek értékpapírosítása esetén az értékpapírosítást kezdeményező hitelintézetnek az értékpapírosítási pozíció kockázattal súlyozott kitettség értékét a 25–33. §-ban foglaltaknak megfelelően – a (2)–(5) bekezdésben meghatározott eltéréssel – kell kiszámítania.

(2) E cím alkalmazásában értékpapírosítást kezdeményezőt megillető rész

a) a lehívott összegek feltételezett halmazának (pooljának) az értékpapírosítási ügylet során átruházott kitettség értéke, amelynek az értékpapírosítási ügyletben átruházott teljes halmazhoz (poolhoz) viszonyított aránya határozza meg a tőke és kamat fizetéséből eredő pénzáramlás és más vonatkozó olyan összegek arányát, amelyek nem állnak rendelkezésre az értékpapírosítási ügyletben értékpapírosítási pozícióval rendelkező felek számára történő kifizetés céljából, és

b) azon hitelkeretek le nem hívott összegei halmazának (pooljának) a kitettség értéke, amelyből a lehívott összegeket az értékpapírosítás során átruházták, és amelynek az ilyen le nem hívott részek teljes összegéhez viszonyított aránya megegyezik az a) pont szerinti kitettség értékének a lehívott összegek halmaza (poolja) értékpapírosítás során átruházott összegének a kitettség értékéhez viszonyított arányával.

(3) E cím alkalmazásában a befektetőket megillető rész a (2) bekezdés a) pontja alá nem tartozó lehívott összegek halmaza (poolja) feltételezett részének kitettség értéke, valamint azon – a (2) bekezdés b) pontja alá nem tartozó – hitelkeretek le nem hívott összegei halmazának (pooljának) kitettség értéke, amely hitelkeretből lehívott összegeket az értékpapírosítás során átruháznak.

(4) Az értékpapírosítást kezdeményezőt megillető rész nem lehet alárendelve a befektetőket megillető résznek.

(5) Az értékpapírosítást kezdeményező hitelintézetnek a (2) bekezdés a) pontja szerinti értékpapírosítást kezdeményezőt megillető részre vonatkozó kitettsége értékpapírosítási pozíció helyett az értékpapírosított kitettségek olyan arányos kitettségének minősül, mintha azokat nem értékpapírosították volna. A (2) bekezdés b) pontja szerinti hitelkeretek le nem hívott összegeinek arányos részét úgy kell tekinteni, hogy azokat az értékpapírosítást kezdeményező értékesítette.

A kockázattal súlyozott kitettség érték csökkentése

53. § (1) Az értékpapírosítási pozíció kockázattal súlyozott kitettség értéke csökkenthető az adott pozícióra a hitelintézet által elszámolt értékvesztés vagy képzett céltartalék 12,5-szeresével.

(2) Ha az érttékpapírosítási pozícióra 1250%-os kockázati súly alkalmazandó, akkor az elszámolt értékvesztést vagy képzett céltartalékot nem lehet figyelembe venni a Hkr. 43. §-a szerinti várható veszteségek kezelésekor.

ZÁRÓ RENDELKEZÉSEK

54. § (1) E rendelet a kihirdetését követő nyolcadik napon lép hatálya.

(2)43

55–57. §44

58. §45 Ez a rendelet a következő uniós jogi aktusoknak való megfelelést szolgálja:

a) az Európai Parlament és a Tanács 2006. június 14-i 2006/48/EK irányelve a hitelintézetek tevékenységének megkezdéséről és folytatásáról (átdolgozott szöveg),

b) a Bizottság 2009. július 27-i 2009/83/EK irányelve a 2006/48/EK európai parlamenti és tanácsi irányelv egyes mellékleteinek a kockázatkezelésre vonatkozó technikai rendelkezések tekintetében történő módosításáról,

c) az Európai Parlament és a Tanács 2009. szeptember 16-i 2009/111/EK irányelve a 2006/48/EK, a 2006/49/EK és a 2007/64/EK irányelvnek a központi hitelintézetek kapcsolt bankjai, egyes szavatolótőke-elemek, nagykockázat-vállalások, felügyeleti szabályok és válságkezelés tekintetében történő módosításáról,

d) az Európai Parlament és a Tanács 2010. november 24-i 2010/76/EU irányelve a 2006/48/EK és a 2006/49/EK irányelvnek a kereskedési könyvre és az újraértékpapírosításra vonatkozó tőkekövetelmények, továbbá a javadalmazási politikák felügyeleti felülvizsgálata tekintetében történő módosításáról.

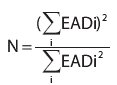

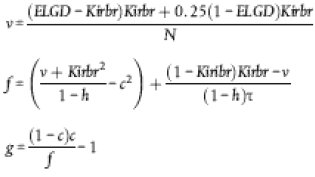

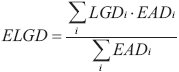

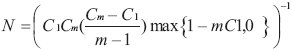

1. számú melléklet a 380/2007. (XII. 23.) Korm. rendelethez

2. számú melléklet a 380/2007. (XII. 23.) Korm. rendelethez46

Hitelminősítési besorolás |

1 |

2 |

|

3 |

4 |

Minden |

Értékpapírosítási pozíciók |

20% |

|

50% |

100% |

350% |

1250% |

Újraértékpapírosítási pozíciók |

40% |

|

100% |

225% |

650% |

1250% |

3. számú melléklet a 380/2007. (XII. 23.) Korm. rendelethez

értékpapírosítására vonatkozó ügyletkockázati súly

Értékpapírosítási felár |

Ügyletkockázati súly |

Ügyletkockázati súly |

|---|---|---|

A szint fölött |

0% |

0% |

A szint |

1% |

5% |

B szint |

2% |

15% |

C szint |

10% |

50% |

D szint |

20% |

100% |

E szint |

40% |

100% |

4. számú melléklet a 380/2007. (XII. 23.) Korm. rendelethez47

Hitelminősítési besorolás |

Értékpapírosítási pozíciók |

Újraértékpapírosítási pozíciók |

||||

Rövid lejáratú |

Rövid lejáratú |

A |

B |

C |

D |

E |

1 |

1 |

7% |

12% |

20% |

20% |

30% |

2 |

|

8% |

15% |

25% |

25% |

40% |

3 |

|

10% |

18% |

35% |

35% |

50% |

4 |

2 |

12% |

20% |

|

40% |

65% |

5 |

|

20% |

35% |

|

60% |

100% |

6 |

|

35% |

50% |

100% |

150% |

|

7 |

3 |

60% |

75% |

150% |

225% |

|

8 |

|

100% |

200% |

350% |

||

9 |

|

250% |

300% |

500% |

||

10 |

|

425% |

500% |

650% |

||

11 |

|

650% |

750% |

850% |

||

Minden egyéb és minősítéssel |

1250% |

|||||

5. számú melléklet a 380/2007. (XII. 23.) Korm. rendelethez48

A rendeletet az 537/2013. (XII. 30.) Korm. rendelet 82. § e) pontja hatályon kívül helyezte 2014. január 1. napjával.

A 2. § (1) bekezdés 1. pontját a 349/2010. (XII. 28.) Korm. rendelet 91. § a) pontja hatályon kívül helyezte.

A 2. § (1) bekezdés 2. pontját a 349/2010. (XII. 28.) Korm. rendelet 91. § a) pontja hatályon kívül helyezte.

A 2. § (1) bekezdés 4. pontját a 349/2010. (XII. 28.) Korm. rendelet 91. § a) pontja hatályon kívül helyezte.

A 2. § (1) bekezdés 5. pontját a 349/2010. (XII. 28.) Korm. rendelet 91. § a) pontja hatályon kívül helyezte.

A 2. § (1) bekezdés 10. pontját a 349/2010. (XII. 28.) Korm. rendelet 91. § a) pontja hatályon kívül helyezte.

A 2. § (1) bekezdés 14. pontja a 348/2011. (XII. 30.) Korm. rendelet 15. § (1) bekezdésével megállapított szöveg.

A 2. § (1) bekezdés 15. pontja a 348/2011. (XII. 30.) Korm. rendelet 15. § (1) bekezdésével megállapított szöveg.

A 2. § (1) bekezdés 19. pontját a 349/2010. (XII. 28.) Korm. rendelet 91. § a) pontja hatályon kívül helyezte, újonnan a 348/2011. (XII. 30.) Korm. rendelet 15. § (2) bekezdése iktatta be.

A 2. § (1) bekezdés 20. pontját a 348/2011. (XII. 30.) Korm. rendelet 15. § (2) bekezdése iktatta be.

A 3. § (1) bekezdése a 349/2010. (XII. 28.) Korm. rendelet 42. § (1) bekezdésével megállapított szöveg.

A 3. § (1a) bekezdését a 349/2010. (XII. 28.) Korm. rendelet 42. § (2) bekezdése iktatta be.

Az 5. § (1) bekezdése a 348/2011. (XII. 30.) Korm. rendelet 16. §-ával megállapított szöveg.

A 6. § a 349/2010. (XII. 28.) Korm. rendelet 43. §-ával megállapított szöveg.

A 6. § (2) bekezdés nyitó szövegrésze a 345/2013. (IX. 30.) Korm. rendelet 48. § a) pontja szerint módosított szöveg.

A 6. § (4) bekezdés nyitó szövegrésze a 345/2013. (IX. 30.) Korm. rendelet 48. § b) pontja szerint módosított szöveg.

A 6. § (5) bekezdése a 345/2013. (IX. 30.) Korm. rendelet 48. § c) pontja szerint módosított szöveg.

A 7. § a 349/2010. (XII. 28.) Korm. rendelet 44. §-ával megállapított szöveg.

A 11. § (1) bekezdése a 349/2010. (XII. 28.) Korm. rendelet 45. § (1) bekezdésével megállapított, a 345/2013. (IX. 30.) Korm. rendelet 48. § c) pontja szerint módosított szöveg.

A 11. § (2) bekezdés c) pontját a 349/2010. (XII. 28.) Korm. rendelet 45. § (2) bekezdése iktatta be.

A 11. § (2) bekezdés d) pontját a 349/2010. (XII. 28.) Korm. rendelet 45. § (2) bekezdése iktatta be.

A 11. § (4) bekezdését a 349/2010. (XII. 28.) Korm. rendelet 45. § (3) bekezdése iktatta be.

A 13. § (1) bekezdése a 345/2013. (IX. 30.) Korm. rendelet 48. § d) pontja szerint módosított szöveg.

A 13. § (2) bekezdése a 345/2013. (IX. 30.) Korm. rendelet 48. § b) pontja szerint módosított szöveg.

A 17. § a 348/2011. (XII. 30.) Korm. rendelet 17. §-ával megállapított szöveg.

A 17. § (3) bekezdése a 345/2013. (IX. 30.) Korm. rendelet 48. § c) pontja szerint módosított szöveg.

A 18. § (1) bekezdése a 348/2011. (XII. 30.) Korm. rendelet 18. §-ával megállapított, a 345/2013. (IX. 30.) Korm. rendelet 48. § c) pontja szerint módosított szöveg.

A 18. § (3) bekezdését a 96/2008. (IV. 28.) Korm. rendelet 1. §-a iktatta be, szövege a 349/2010. (XII. 28.) Korm. rendelet 48. § a) pontja szerint módosított szöveg.

A 19. § a 96/2008. (IV. 28.) Korm. rendelet 2. §-ával megállapított szöveg.

A 22. § a 349/2010. (XII. 28.) Korm. rendelet 46. §-ával megállapított szöveg.

A 23. §-t a 349/2010. (XII. 28.) Korm. rendelet 91. § a) pontja hatályon kívül helyezte.

A 29. § (2) bekezdése a 96/2008. (IV. 28.) Korm. rendelet 3. §-ával megállapított, a 349/2010. (XII. 28.) Korm. rendelet 48. § b) pontja szerint módosított szöveg.

A 35. § (1) bekezdés b) pontja a 345/2013. (IX. 30.) Korm. rendelet 48. § c) pontja szerint módosított szöveg.

A 35. § (2) bekezdése a 345/2013. (IX. 30.) Korm. rendelet 48. § c) pontja szerint módosított szöveg.

A 37. § a 345/2013. (IX. 30.) Korm. rendelet 48. § b) pontja szerint módosított szöveg.

A 38. § (7) bekezdése a 345/2013. (IX. 30.) Korm. rendelet 48. § b) pontja szerint módosított szöveg.

A 42. § a 96/2008. (IV. 28.) Korm. rendelet 4. §-ával megállapított szöveg.

A 42. § (2) bekezdése a 349/2010. (XII. 28.) Korm. rendelet 48. § c) pontja szerint módosított szöveg.

A 43. § (1) bekezdése a 348/2011. (XII. 30.) Korm. rendelet 19. §-ával megállapított, a 345/2013. (IX. 30.) Korm. rendelet 48. § c) pontja szerint módosított szöveg.

A 44. § (1) bekezdése a 348/2011. (XII. 30.) Korm. rendelet 20. §-ával megállapított szöveg.

A 45. §-t a 349/2010. (XII. 28.) Korm. rendelet 91. § a) pontja hatályon kívül helyezte.

A 47. § (1) bekezdése a 345/2013. (IX. 30.) Korm. rendelet 48. § c) pontja szerint módosított szöveg.

Az 54. § (2) bekezdése ugyanezen bekezdés alapján hatályát vesztette.

Az 55–57. §-t az 54. § (2) bekezdése hatályon kívül helyezte.

Az 58. § a 349/2010. (XII. 28.) Korm. rendelet 47. §-ával megállapított szöveg.

A 2. számú melléklet a 348/2011. (XII. 30.) Korm. rendelet 21. § (1) bekezdésével megállapított szöveg.

A 4. számú melléklet a 348/2011. (XII. 30.) Korm. rendelet 21. § (2) bekezdésével megállapított szöveg.

Az 5. számú melléklet a 348/2011. (XII. 30.) Korm. rendelet 21. § (3) bekezdése, a 345/2013. (IX. 30.) Korm. rendelet 48. § c) pontja szerint módosított szöveg.

- Hatályos

- Már nem hatályos

- Még nem hatályos

- Módosulni fog

- Időállapotok

- Adott napon hatályos

- Közlönyállapot

- Indokolás