348/2011. (XII. 30.) Korm. rendelet

egyes pénzügyi tárgyú kormányrendeletek módosításáról1

2012.01.01.

A Kormány a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény 180. § (1) bekezdés c), d) és f) pontjában, és a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény 235. § (1) bekezdés f) pontjában,

a 2. alcím tekintetében a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény 235. § (1) bekezdés g)–i) pontjában,

a 3. alcím tekintetében a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény 235. § (1) bekezdés j) pontjában,

a 4. alcím tekintetében a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény 235. § (1) bekezdés g) és h) pontjában,

az 5. alcím tekintetében a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény 235. § (1) bekezdés l) pontjában,

a 6. alcím tekintetében a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény 180. § (1) bekezdés g) pontjában,

a 7. alcím tekintetében a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény 180. § (1) bekezdés f) pontjában,

a 8. alcím tekintetében a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény 235. § (1) bekezdésének a) és g) pontjában, és a fogyasztónak nyújtott hitelről szóló 2009. évi CLXII. törvény 30. §-ának b) pontjában

kapott felhatalmazás alapján, az Alaptörvény 15. cikk (3) bekezdésében meghatározott feladatkörében eljárva a következőket rendeli el:

1. A kereskedési könyvben nyilvántartott pozíciók, kockázatvállalások, a devizaárfolyam kockázat

és nagykockázatok fedezetéhez szükséges tőkekövetelmény megállapításának szabályairól

és a kereskedési könyv vezetésének részletes szabályairól szóló 244/2000. (XII. 24.) Korm. rendelet módosítása

(E rendelet alkalmazásában)

„10a. értékpapírosítási pozíció:

a) hitelintézet esetében a Hpt.-ben, b) befektetési vállalkozás esetében a 16a. pont a) alpontja szerinti jogszabályban

(E rendelet alkalmazásában)

„19a. kétirányú kereslet: független és jóhiszemű vételi és eladási ajánlat fennállása azzal, hogy a legutolsó eladási árhoz vagy az aktuális jóhiszemű versenyképes vételi, illetve eladási ajánlattételi árhoz elfogadhatóan viszonyuló ár egy napon belül meghatározható, és az ügylet a kereskedési szokásoknak megfelelő viszonylag rövid időn belül ezen az áron megköthető;”

(E rendelet alkalmazásában)

„34a. újraértékpapírosítási pozíció:

b) befektetési vállalkozás esetében a 16a. pont a) alpontja szerinti jogszabályban

„(1) Az intézmény a 3. számú melléklet szerinti táblázat megfelelő soraiba besorolja a kötvények nettó pozícióit a nem értékpapírosítási pozíciót jelentő eszközök esetében, majd megszorozza azokat a táblázatban található súlyokkal.” „(3a) Az (1) és (2) valamint a (3b) bekezdés és a 15/A. § alkalmazásában az intézmény a súlyozás és a nettó pozíció eredményét a nemteljesítési kockázatból adódó legnagyobb lehetséges veszteségre korlátozhatja. Rövid pozíció esetén ezt a korlátot úgy lehet kiszámítani, mint az alapul szolgáló eszközök kötelezettjei nemteljesítési kockázatának megszűnése miatt bekövetkező értékváltozás. (3b) A (3c) és (3d) bekezdésben meghatározott korrelációkereskedési portfólió tekintetében az intézmény az egyedi kockázatra vonatkozó tőkekövetelményt úgy is megállapíthatja, hogy az a) és b) pontban meghatározott összegek közül a nagyobbat alkalmazza: a) az összes egyedi kockázatra vonatkozó tőkekövetelmény, amely a korrelációkereskedési portfóliónak csak a nettó hosszú pozícióira vonatkozik;

b) az összes egyedi kockázatra vonatkozó tőkekövetelmény, amely a korrelációkereskedési portfoliónak csak a nettó rövid pozícióira vonatkozik.

(3c) A korrelációkereskedési portfólió azon értékpapírosítási pozíciókból és azon, az n-edik nemteljesítéskor lehívható hitelderivatívákból áll, amelyek megfelelnek az alábbi követelményeknek:

a) a pozíciók nem újraértékpapírosítási pozíciók, nem valamely értékpapírosítási ügyletrész-sorozatra vonatkozó opciók, és nem olyan értékpapírosítási kitettségek derivatívái, amelyek valamely értékpapírosítási ügyletrész-sorozatból eredő bevételből arányos részesedésre jogosítanak; valamint

b) valamennyi referenciaeszköz vagy egy kötelezettre szóló termék, ideértve az egyszerű hitelderivatívákat, amelyek esetében likvid kétirányú kereslet áll fenn, vagy e referenciaeszközökön alapuló, általánosan forgalomban lévő indexek.

(3d) Az intézmény a korrelációkereskedési portfólióba olyan pozíciókat is belefoglalhat, amelyek nem értékpapírosítási pozíciók, és nem n-edik nemteljesítéskor lehívható hitelderivatívák, de ezen portfólióba tartozó egyéb pozíciókat fedeznek, feltéve, hogy likvid kétirányú kereslet áll fenn az eszközre vagy az annak alapjául szolgáló eszközökre.

(3e) A korrelációkereskedési portfólió részét nem képezhetik azon pozíciók, amelyek referenciaeszközei között szerepel az alábbiak valamelyike:

a) olyan alapul szolgáló eszköz, amelyet hozzá lehet rendelni

meghatározott kitettségi osztályokhoz valamely intézmény nem kereskedési könyvében; vagy

b) különleges célú gazdasági egységgel szembeni követelés.”

3. § A Kkr. az „A kötvények egyedi pozíciókockázatának tőkekövetelménye” alcíme a következő 15/A. §-sal egészül ki:

„15/A. § (1) Az intézmény a kötvények nettó pozícióit az értékpapírosítási pozíciót jelentő eszközök esetében az alábbiaknak megfelelően súlyozza: b) az olyan értékpapírosítási pozícióknál, amelyek az érintett intézmény nem kereskedési könyvében a hitelkockázat belső minősítésen alapuló módszere alá tartoznának, a Épkr. VIII. Fejezetében vagy a Bhkr. VI. Fejezetében meghatározott belső minősítésen alapuló módszer szerint számított kockázati súly 8%-a. (2) Az (1) bekezdés alkalmazásában a felügyeleti képlet módszer csak felügyeleti jóváhagyással használható az értékpapírosítási ügyletben nem kezdeményezőként résztvevő intézmény számára, amely alkalmazhatja ezt ugyanazon, nem a kereskedési könyvben lévő értékpapírosítási pozíciójára. A PD- és LGD-értékekre vonatkozó becsléseket, mint bemenő paramétereket a felügyeleti képlet módszerhez a belső minősítésen alapuló módszerrel összhangban kell meghatározni, vagy külön felügyeleti jóváhagyással, a 43. § (9a) bekezdésében megállapított módszerrel készült becslések alapján, amelyek összhangban vannak a belső minősítésen alapuló módszerben alkalmazott becslési eljárásokkal.” „(1) A hitelkockázatot vállaló fél általános piaci kockázata tőkekövetelményének kiszámításához a hitelderivatíva szerződésben szereplő névértéket használja, vagy a névértéket csökkentheti a kereskedés megkezdése óta a hitelderivatíva piaci értékében bekövetkezett változással. A teljes hozamcsere-ügylet kivételével az egyedi pozíciókockázat tőkekövetelményének kiszámításakor az ügylet lejárata helyett a hitelderivatíva szerződés lejáratát kell alapul venni. A pozíciókat a (2)–(8) bekezdés rendelkezései szerint kell meghatározni.” „(8) Ha az n-edik nemteljesítéskor lehívható hitelderivatíva kosár elismert külső hitelminősítő szervezet minősítésével rendelkezik, akkor a kockázat átvevőjének a származtatott eszköz minősítése alapján kell kiszámítania az egyedi kockázatra vonatkozó tőkekövetelményt, és alkalmaznia kell a megfelelő értékpapírosítási kockázati súlyokat.”

„19. § Az egyedi részvénykockázat tőkekövetelménye az intézmény összesített bruttó részvény pozíciójának 8%-a.” „(1) E rendeletben előírt feltételek megléte esetén a Felügyelet engedélyezi az intézmény számára, hogy a pozíciókockázatra vonatkozó tőkekövetelmény, valamint az árukockázatra és a devizaárfolyam kockázatra vonatkozó teljes tőkekövetelmény számítását az e rendelet szerint kialakított belső modell alapján végezze.”

(A modellnek – az alkalmazása során – legalább az alábbi mennyiségi feltételeknek is eleget kell tennie:)

„e) az intézménynek minden olyan esetben, amikor a piaci árfolyamok jelentősen elmozdulnak, de legalább havonta aktualizálnia kell a kockáztatott érték számításához használt adatbázisát.”

„(5a) Az (5) bekezdés c) pontjában meghatározott feltételtől eltérően az intézmény rövidebb tartási időtartamra számított kockáztatott értéket is használhat 10 napra arányosítva (így különösen az idő négyzetgyökével). Az e megközelítést alkalmazó intézmény a Felügyeletnek negyedévenként bemutatja a megközelítés relevanciáját. (5b) Az intézmény kiszámítja a stresszhelyzeti kockáztatott értéket, a jelenlegi portfólió tíznapos, 99%-os, egyoldali konfidencia intervallumú kockáztatott értéke alapján, az intézmény portfóliója szempontjából lényeges, 12 hónapon át tartó jelentős pénzügyi stresszhelyzet időszakából származó korábbi adatokkal kalibrált kockáztatott érték módszer alapján. Az intézmény a választott adatokat évente felülvizsgálja és a felülvizsgálat eredményéről a Felügyeletet tájékoztatja. Az intézmény legalább hetente kiszámítja a stresszhelyzeti kockáztatott értéket.

(5c) Az intézménynek napi szinten teljesítenie kell az a) és b) pont összegeként kifejezett tőkekövetelményt, és az olyan intézménynek, amely az egyedi pozíciós kockázatra vonatkozó tőkekövetelményének kiszámítására saját belső modelljét használja, a c) és d) pontok összegeként kifejezett tőkekövetelményt kell biztosítania, a következők szerint:

a) az alábbiak közül a magasabb:

aa) az (5) bekezdésnek megfelelően számított, előző napi kockáztatott érték (VaR t-1); ab) a megelőző 60 munkanapon az (5) bekezdésnek megfelelően kiszámított napi kockáztatott értékek átlaga (VaRavg), megszorozva a szorzótényezővel (mc); b) az alábbiak közül a magasabb:

ba) az (5b) bekezdésnek megfelelően számított stresszhelyzeti kockáztatott érték legutóbbi rendelkezésre álló értéke (sVaRt-1); és bb) az (5b) bekezdésnek meghatározott módon és gyakorisággal az előző hatvan munkanapra kiszámított stresszhelyzeti kockáztatott értékek átlaga (sVaRavg), megszorozva a szorzótényezővel (ms); c) a kereskedési könyvben szereplő értékpapírosítási pozíciók és az n-edik nemteljesítéskor lehívható hitelderivatívák pozíciós kockázataira meghatározott tőkekövetelmény, a 14. számú melléklet 10. pontja szerinti tőkekövetelmény kivételével; d) az intézmény legutóbbi és annak 12 hetes átlagos járulékos nemteljesítési és migrációs kockázati érteke közül a magasabb érték a (9b) bekezdésnek megfelelően, és az intézmény legutóbbi és annak 12 hetes átlagos, az összes árkockázatra vonatkozó értéke közül a magasabb a 14. számú melléklet 10. pontjának megfelelően. (5d) Az intézmény köteles fordított stresszteszteket is végezni.”

„(9) Az intézmény dönthet úgy, hogy az egyedi kockázatra vonatkozó tőkekövetelmény belső modellel való kiszámításánál kizárja azokat az értékpapírosítási pozíciókat vagy n-edik nemteljesítéskor lehívható hitelderivatívákat, amelyekre vonatkozóan teljesíti a pozíciós kockázatra meghatározott tőkekövetelményt, kivéve azon pozíciókat, amelyekre a 14. számú melléklet 10. pontjában meghatározott megközelítést kell alkalmazni. Az intézménynek belső modelljében nem kell foglalkoznia a (9b) bekezdésben meghatározott nemteljesítési és migrációs kockázat mérésével a kötvényre vonatkozóan, amennyiben az említett kockázatokat méri a (9a) bekezdésben meghatározott követelmények révén.” „(9a) A (8) bekezdés szerinti feltételeknek megfelelő belső modellt használó intézmény a kötvényre vonatkozóan a tőkekövetelmény számításakor rendelkezik olyan módszerrel, amely lehetővé teszi azon kereskedési könyvi pozíciók nemteljesítési és migrációs kockázatainak megragadását, amelyek a kockáztatott értékkel mért kockázathoz hozzáadódnak. Az intézmény bizonyítja, hogy módszere – állandó kockázatot feltételezve és a likviditás, a koncentráció, a fedezet és az opcionalitás hatását kellően tükröző szükség szerinti kiigazításokkal – a Hpt.-ben vagy a Bhkr.-ben meghatározott belső minősítésen alapuló módszerre vonatkozó előírásokkal egyenértékű megbízhatósági előírásoknak felel meg. (9b) A járulékos nemteljesítési és a migrációs kockázat mérésére szolgáló, a 14. számú mellékletben meghatározott módszer valamennyi olyan pozícióra alkalmazandó, amely egyedi kamatláb-kockázatra vonatkozó tőkekövetelményt számít, de nem alkalmazandó az értékpapírosítási pozíciókra és az n-edik nemteljesítéskor lehívható hitelderivatívákra. A Felügyelet jóváhagyása alapján az intézmény dönthet úgy, hogy következetesen bevon minden tőzsdén jegyzett részvénypozíciót és jegyzett részvényen alapuló származtatott ügylet pozíciót, amelyek esetében ez a bevonás összhangban van az intézmény belső kockázatmérésével és -kezelésével. A módszernek tükröznie kell a nemteljesítési és migrációs események közötti korreláció hatását. Nem tükröződhet egyrészt a nemteljesítési és a migrációs események, másrészt az egyéb piaci kockázati tényezők közötti diverzifikáció hatása.” „(1) A kockázatmérési rendszernek minden releváns kockázati tényező változását modelleznie kell az intézmény piaci tevékenysége mértékének megfelelően. Ha az intézmény árképzési modelljébe beépül egy kockázati tényező, de a kockázatmérési modellbe nem, az intézménynek megfelelően indokolnia kell a Felügyelet részére a kockázati tényező figyelmen kívül hagyását. Emellett a kockázatértékelési modell méri az opciók és egyéb termékek nem lineáris viselkedését, valamint a korrelációs és a báziskockázatot. A kockázati tényezőkre vonatkozó becsült értékek használata esetén, a becsléseknek jól kell követnie a ténylegesen tartott pozíciókat.”

„(1) A regionális kormánnyal és a helyi önkormányzattal szembeni kitettségre – a (2)–(7) bekezdésben meghatározott eltéréssel – a hitelintézettel és a befektetési vállalkozással szembeni kitettségre alkalmazott kockázati súlyt kell alkalmazni.” „(7) A regionális kormánnyal, helyi önkormányzattal szembeni, a központi kormánya nemzeti pénznemében fennálló (denominált) és finanszírozott kitettségre 20%-os kockázati súlyt kell alkalmazni.”

13. § Hatályát veszti a Hkr. 3. § 21–23 pontja.

(E rendelet alkalmazásában:)

„14. minősített pozíció: elismert külső hitelminősítő szervezet hitelminősítésével rendelkező értékpapírosítási vagy újraértékpapírosítási pozíció;

15. nem minősített pozíció: elismert külső hitelminősítő szervezet hitelminősítésével nem rendelkező értékpapírosítási vagy újraértékpapírosítási pozíció.”

(E rendelet alkalmazásában:)

„19. újraértékpapírosítás: olyan értékpapírosítás, ahol az alapul szolgáló kitettségek halmazához (pooljához) tartozó hitelezési kockázat ügyletrész-sorozatba kerül besorolásra, és az alapul szolgáló kitettségek legalább egyike értékpapírosítási pozíció;

20. újraértékpapírosítási pozíció: az újraértékpapírosítási ügyletben vállalt hitelezési kockázati kitettség.”

„(1) A szponzor hitelintézet, az olyan értékpapírosítást kezdeményező hitelintézet, amely az értékpapírosított kitettség kockázattal súlyozott kitettség értékét a 3. § szerint számítja ki vagy a kereskedési könyvben nyilvántartott kitettséget ruházott át különleges célú gazdasági egységre, amelynek következtében az érintett kitettséget nem kell figyelembe vennie a kockázattal súlyozott kitettség érték és várható veszteség érték számítása során, a szerződésben rögzített kötelezettségeit meghaladóan nem adhat támogatást az értékpapírosításhoz az értékpapírosítási pozícióval rendelkező (befektető) potenciális vagy tényleges veszteségeinek csökkentése érdekében.” „17. § (1) Ha egy értékpapírosítási ügylet egymást átfedő pozícióval rendelkezik, akkor a kockázattal súlyozott kitettség értékének meghatározásakor az átfedés mértékéig csak azt a pozíciót vagy pozíciórészt kell figyelembe venni, amelyikhez nagyobb kockázattal súlyozott kitettség érték tartozik. (2) A hitelintézet a kereskedési könyvben nyilvántartott pozíció egyedi kockázati tőkekövetelményével történő átfedést is figyelembe vehet, amennyiben ki tudja számítani és össze tudja hasonlítani az adott pozíciókra vonatkozó tőkekövetelményeket.

(3) Ha a hitelintézet az ABCP programhoz kapcsolódó pozícióra a Felügyelet engedélyével a 11. § (4) bekezdését alkalmazza, akkor a hitelintézet a pozíció kockázattal súlyozott kitettség értékének kiszámításához a likviditási hitelkerethez rendelt kockázati súlyt is alkalmazhatja, amennyiben a likviditási hitelkeret egyenrangúnak (pari passu) minősül az ABCP programmal, azok egymást átfedő pozíciót alkotnak, és a likviditási hitelkeret 100%-ban fedezi az ABCP programot. (4) E § alkalmazásában az átfedés alatt azt kell érteni, hogy a pozíciók részben vagy egészben ugyanazon kockázattal szembeni kitettségből származnak.”

„(1) A minősített pozíció kitettség értékére – a 19. §-ban foglalt eltéréssel – a Felügyelet által a hitelminősítéshez rendelt hitelminősítési besorolás alapján a 2. számú mellékletben meghatározott táblázat szerinti kockázati súly alkalmazandó.” „(1) A minősítésen alapuló módszer alkalmazásakor a hitelintézetnek a minősített pozíció kockázattal súlyozott kitettség értékét úgy kell meghatároznia, hogy a kitettség értékét meg kell szoroznia a Felügyelet által a hitelminősítéshez rendelt hitelminősítési besoroláshoz tartozó, 1,06-dal megszorzott súllyal a 4. számú mellékletben meghatározott táblázat szerint.” „(1) A felügyeleti képlet módszere alkalmazásakor – a 47. §-ban meghatározott eltéréssel – az értékpapírosítási pozíció kockázati súlyaként az 5. számú mellékletben meghatározott kockázati súlyt kell alkalmazni azzal, hogy újraértékpapírosítási pozíció kockázati súlya legalább 20%, az összes egyéb értékpapírosítási pozíció kockázati súlya legalább 7%.” (E rendelet alkalmazásában)

„7. értékpapír ügylethez kapcsolódó hitel: olyan hitel, amelyet egy hitelintézet értékpapírok vásárlásához, eladásához vagy kereskedelméhez nyújt, ide nem értve az értékpapír fedezettel nyújtott kölcsönt, hitelkeretet;”

(E rendelet alkalmazásában)

„19. megújulási kockázat: az az összeg, amellyel a várható pozitív kitettség alulértékelt, amikor egy partnerrel kötött jövőbeni ügyleteket várhatóan folyamatosan kötik, mivel az ezekből a jövőbeni ügyletekből szármató pótlólagos kitettség nem képezi részét a várható pozitív kitettség számításának;”

(E rendelet alkalmazásában)

„24. termékcsoportok közötti nettósítás: különböző termékcsoportokra vonatkozó ügyletek – az e rendeletben meghatározott, termékcsoportok közötti nettósítási szabályokkal összhangban – azonos nettósítási halmazba történő bevonása;”

„(7) Ha a hitelintézet a piaci árazás szerinti módszert vagy az eredeti kitettség szerinti módszert alkalmazza, akkor a számítás során figyelembe vett szerződéses összegnek (elvi főösszegnek) teljes mértékben le kell fednie a szerződésből származó kockázatot. Ha a szerződés a pénzáramlások megtöbbszörözéséről rendelkezik, akkor a szerződéses összeget (elvi főösszeget) a szerződésben foglaltak figyelembe vételével ki kell igazítani és szintén meg kell többszörözni.”

„29. § (1) A szerződéses nettósítás tekintetében a) a partner olyan természetes vagy jogi személy, amely jogosult szerződéses nettósítási megállapodást kötni, és

b) a termékcsoportok közötti nettósítási megállapodás olyan a hitelintézet és egy partner között létrejött szerződés, amely egyetlen jogi kötelezettség keretében a különböző termékcsoportokhoz tartozó összes kétoldalú keretmegállapodást és ügyletet tartalmazza azzal, hogy a termékcsoportok közötti szerződéses megállapodás mindig csak a kétoldalú alapon végrehajtott nettósításra vonatkozhat.

(2) A termékcsoportok közötti nettósítás alkalmazásában különböző termékcsoport-kategóriának minősül:

a) a repóügylet, fordított repóügylet, értékpapír- és árukölcsönzési ügylet,

b) az értékpapír ügylethez kapcsolódó hitel, és

(3) A tőkekövetelmény számítása során a következő szerződéses nettósítási típusok kockázatmérséklő hatása ismerhető el:

a) a hitelintézet és partnere közötti kétoldalú adósságmegújítási szerződés (nováció), amelynek alapján a kölcsönösen fennálló követelések és kötelezettségek egymással szemben automatikusan oly módon kerülnek beszámításra, hogy az adósságmegújítás egyetlen nettó összeget határoz meg, amely így jogilag kötelező erejű, egyetlen új szerződést képez a korábbi szerződések megszüntetésével;

b) egyéb Felügyelet vagy jogszabály által elismert nettósítási megállapodások;

c) olyan, hitelintézetek termékcsoportok közötti szerződéses nettósítási megállapodásai, amelyek a belső modell módszert alkalmazzák azzal, hogy a Hpt. 90. § (2) bekezdése szerinti vállalkozások által kötött az ügyletek közötti nettósítás e rendelet tekintetében nem vehető figyelembe.” (A szerződéses nettósítás kockázatmérséklésként akkor ismerhető el a tőkekövetelmény számítása során, ha)

„e) a partnerek összesített hitelkockázati kitettség értékének mérése során a nettósítás hatásait figyelembe veszik és a hitelintézet a partnerkockázatát ennek mentén kezeli és

f) minden egyes partnerrel szembeni hitelezési kockázatok összesítésre kerülnek az ügyletek közötti nettósítás révén egyetlen jogi kitettség keretében azzal, hogy a hitelintézet ezt az összeget veszi figyelembe a partnerek hitellimitjeinek kezelésénél és a belső tőkeszámításoknál.”

„(3) Az (1) bekezdésben rögzített feltételeken kívül a termékcsoportok közötti szerződéses nettósítási megállapodásnak a kockázatmérséklő hatása elismerhetősége érdekében eleget kell tennie a következő feltételeknek is: a) az (1) bekezdés a) pontja szerinti nettó összegnek a termékcsoportok közötti nettósítási megállapodás hatálya alá tartozó összes kétoldalú szerződéses nettósítási keretmegállapodás pozitív és negatív pozíció lezáró értékeinek, továbbá az egyes egyedi ügyletek pozitív és negatív piaci értéknek a nettó összegét kell tekinteni, b) az (1) bekezdés b) pontja szerinti írásos és indokolással ellátott jogi szakvéleménynek ki kell térnie a termékcsoportok közötti szerződéses nettósítási megállapodás érvényességére és érvényesíthetőségére, valamint a termékcsoportok közötti kétoldalú szerződéses nettósítási megállapodásnak a hatálya alá tartozó bármely kétoldalú nettósítási keretmegállapodás lényeges rendelkezéseire gyakorolt hatására, c) a hitelintézetnek olyan eljárással kell rendelkeznie az (1) bekezdés c) pontja vonatkozásában, amely biztosítja a nettósítási halmazba tartozó minden ügylet jogi szakvéleménnyel való lefedettségét, valamint d) a kétoldalú termékcsoportok közötti szerződéses nettósítási megállapodás tekintetében a belső modell módszert alkalmazó hitelintézetnek meg kell felelnie a Hkr. hitelkockázati fedezet elismerhetőségére vonatkozó feltételeknek, ideértve a szerződés hatálya alá tartozó minden egyes kétoldalú szerződéses keretmegállapodást és az egyedi ügyletet is.” „31. § (1) A partnerkockázati kitettség mérése sztenderd módszerénél a nettósítás hatását az V. Fejezetben leírtak szerint, a belső modell módszer alkalmazásakor a VI. Fejezetben leírtak szerint kell számítani. (2) Az adósságmegújítási szerződések (novációs szerződések) által rögzített egyedi nettó összegek súlyozhatóak azzal, hogy

a) a piaci árazás szerinti módszer alkalmazásakor a pótlási költséget és a lehetséges jövőbeni kitettséget az adósságmegújítási szerződés szerinti nettó összegre kell számolni,

b) az eredeti kitettség szerinti módszer alkalmazásakor a szerződéskötési értéket az adósságmegújítási szerződés által keletkeztetett nettó értékre kell értelmezni és azt az összeget kell megszorozni a 2. számú mellékletben meghatározott táblázatban szereplő megfelelő értékkel a futamidőtől és az ügylettípustól függően. (3) Egyéb, jogszabály vagy a Felügyelet által elismert nettósítási megállapodások esetében a termékcsoportok közötti nettósítás kivételével

a) a piaci árazás szerinti módszer alkalmazásakor a nettósítási megállapodásba tartozó szerződések

aa) pótlási költsége meghatározása során a megállapodásból következő, azaz az egyes ügyletek pozitív és negatív piaci értékeinek összesítése révén keletkező nettó pótlási költséget lehet figyelembe venni azzal, hogyha az negatív (kötelezettséget eredményezne a hitelintézet számára), akkor a nettósítás eredményeként számolt pótlási költségét nullának kell tekinteni,

ab) nettósítási megállapodás alá tartozó ügyletek lehetséges jövőbeni hitelkitettség értékét az 5. számú melléklet 1. pontjában meghatározott képlet szerint kell számolni és a képlet alkalmazásakor a nettósítási megállapodásban figyelembe vett tökéletesen illeszkedő szerződéseket egy szerződésként lehet kezelni, a nettó követelést véve, mint szerződéskötéskori érték (elvi főösszeg); b) az eredeti kitettség szerinti módszer alkalmazásakor a kitettség érték meghatározásánál

ba) a nettósítási megállapodásban figyelembe vett tökéletesen illeszkedő szerződéseket egy szerződésként lehet kezelni a nettó követelést véve, mint szerződéskötéskori értéket (elvi főösszeget) tekintve és az így számított értéket a 2. számú mellékletben meghatározott táblázat százalékos értékeivel kell megszorozni, bb) a nettósítási megállapodás alá tartozó minden más szerződés esetében a szerződéskötéskori értékre (elvi főösszegre) alkalmazandó szorzószámok az 5. számú melléklet 2. pontjában meghatározott táblázatban feltüntetett csökkentett mértékű értéket véve. (4) A (3) bekezdés a) pont aa) alpontjában alkalmazott lehetséges jövőbeni hitelkitettség számítási képlete során a nettósítási megállapodásban szereplő, tökéletesen illeszkedő szerződéseket egyedi szerződéshez tartozó szerződéskötési értékkel lehet figyelembe venni. (5) A (3) és (4) bekezdés alkalmazásában tökéletesen illeszkedő szerződések olyan tőzsdén kívüli deviza határidős ügyletek (forward) és hasonló szerződések, amelyeknél a pénzáramlások egyenlőek, a pénzáramlások ugyanarra az értéknapra vonatkoznak és részben vagy egészben ugyanabban a pénznemben válnak esedékessé.” 6. A befektetési vállalkozás kockázatvállalására és kockázatkezelésére vonatkozó információk nyilvánosságra hozataláról szóló 164/2008. (VI. 27.) Korm. rendelet módosítása

28. § A befektetési vállalkozás kockázatvállalására és kockázatkezelésére vonatkozó információk nyilvánosságra hozataláról szóló 164/2008. (VI. 27.) Korm. rendelet 2. §-a helyébe a következő rendelkezés lép:

„2. § (1) A befektetési vállalkozás szabályzatban határozza meg az e rendelet szerinti nyilvánosságra hozatal elveit. A szabályzatban meg kell határozni az információ ellenőrzésére és a nyilvánosságra hozatal értékelésére vonatkozó szabályokat, továbbá a nyilvánosságra hozatal gyakoriságát. (2) A szabályzatban elveket kell meghatározni annak értékelésére is, hogy a nyilvánosságra hozott információk átfogóan beszámolnak-e a befektetési vállalkozás kockázati profiljáról. Ha az értékelés alapján nyilvánosságra hozott információk nem számolnak be átfogóan a kockázati profilról, a befektetési vállalkozás – a 3. §-ban meghatározott eltéréssel – köteles az ehhez szükséges információkat is nyilvánosságra hozni.” „61. minősített pozíció: elismert külső hitelminősítő szervezet hitelminősítésével rendelkező értékpapírosítási vagy újraértékpapírosítási pozíció;

62. nem minősített pozíció: elismert külső hitelminősítő szervezet hitelminősítésével nem rendelkező értékpapírosítási vagy újraértékpapírosítási pozíció;”

(E rendelet alkalmazásában)

„80a. újraértékpapírosítás: olyan értékpapírosítás, ahol az alapul szolgáló kitettségek halmazához (pooljához) tartozó hitelkockázat ügyletrész-sorozatba kerül besorolásra, és az alapul szolgáló kitettségek legalább egyike értékpapírosítási pozíció;

80b. újraértékpapírosítási pozíció: az újraértékpapírosítási ügyletben vállalt hitelkockázati kitettség;”

„(1) A regionális kormánnyal, helyi önkormányzattal szembeni kitettségre – a (2)–(7) bekezdésben meghatározott eltéréssel – az intézménnyel szembeni kitettségre alkalmazott kockázati súlyt kell alkalmazni.” „(7) A regionális kormánnyal, helyi önkormányzattal szembeni, a központi kormánya nemzeti pénznemében fennálló (denominált) és finanszírozott kitettségre 20%-os kockázati súlyt kell alkalmazni.”

„(1) Az értékpapírosított vagy újraértékpapírosított pozíció kitettség értékéhez, ha rendelkezik külső hitelminősítő szervezet által készített hitelminősítéssel, akkor – a Felügyelet által a hitelminősítéshez hozzárendelt besorolás alapján – a 8. melléklet szerinti kockázati súlyt kell rendelni.” „(7) Ha a befektetési vállalkozás a piaci árazás szerinti módszert vagy az eredeti kitettség szerinti módszert alkalmazza, akkor a számítás során figyelembe vett szerződéses összegnek (elvi főösszegnek) teljes mértékben le kell fednie a szerződésből származó kockázatot. Ha a szerződés a pénzáramlások megtöbbszöröződéséről rendelkezik, akkor a szerződéses összeget (elvi főösszeget) a szerződésben foglaltak figyelembe vételével ki kell igazítani és szintén meg kell többszörözni.”

„209. § (1) A szerződéses nettósítás tekintetében a) az ügyfél olyan természetes vagy gazdálkodó szervezet, amely jogosult szerződéses nettósítási megállapodást kötni, és

b) a termékkategóriák közötti szerződéses nettósítási megállapodás olyan a befektetési vállalkozás és egy ügyfél között létrejött szerződés, amely egyetlen jogi kötelezettség keretében a különböző termékkategóriákhoz tartozó összes kétoldalú keretmegállapodást és ügyletet tartalmazza azzal, hogy a termékkategóriák közötti szerződéses megállapodás mindig csak a kétoldalú alapon végrehajtott nettósításra vonatkozhat.

(2) A termékkategóriák közötti nettósítás alkalmazásában különböző kategóriának minősül:

a) a repóügylet, fordított repóügylet, értékpapír- és árukölcsönzési ügylet,

b) az értékpapír ügylethez kapcsolódó hitel, és

c) a 185. § szerinti származtatott ügylet. (3) A tőkekövetelmény számítása során a következő szerződéses nettósítási típusok kockázatmérséklő hatása ismerhető el:

a) a befektetési vállalkozás és az ügyfele közötti kétoldalú adósságmegújítási szerződés (nováció), amelynek alapján a kölcsönösen fennálló követelések és kötelezettségek egymással szemben automatikusan oly módon kerülnek beszámításra, hogy az adósságmegújítás egyetlen nettó összeget határoz meg, amely így jogilag kötelező erejű, egyetlen új szerződést képez a korábbi szerződések megszüntetésével;

b) egyéb Felügyelet vagy jogszabály által elismert nettósítási megállapodások;

c) olyan, befektetési vállalkozások termékkategóriák közötti szerződéses nettósítási megállapodásai, amelyek a belső modell módszert alkalmazzák azzal, hogy a Tpt. 181/A. § (2) bekezdése szerinti vállalkozások által kötött az ügyletek közötti nettósítás e rendelet tekintetében nem vehető figyelembe.” (A szerződéses nettósítás kockázatmérséklésként akkor ismerhető el a tőkekövetelmény számítása során, ha)

„e) a partnerek összesített hitelkockázati kitettség értékének mérése során a nettósítás hatásait figyelembe veszik és a befektetési vállalkozás a partner hitelkockázatát ennek mentén kezeli, és

f) minden egyes ügyféllel szembeni hitelkockázatok összesítésre kerülnek az ügyletek közötti nettósítás révén egyetlen jogi kitettség keretében azzal, hogy a befektetési vállalkozás ezt az összeget veszi figyelembe az ügyfelek hitellimitjeinek kezelésénél és a belső tőkeszámításoknál.”

„(3) Az (1) bekezdésben rögzített feltételeken kívül a termékcsoportok közötti szerződéses nettósítási megállapodásnak a kockázatmérséklő hatása elismerhetősége érdekében eleget kell tennie a következő feltételeknek is: a) az (1) bekezdés a) pontja szerinti nettó összegnek a termékcsoportok közötti nettósítási megállapodás hatálya alá tartozó összes kétoldalú szerződéses nettósítási keretmegállapodás pozitív és negatív pozíció lezáró értékeinek, továbbá az egyes egyedi ügyletek pozitív és negatív piaci értéknek a nettó összegét kell tekinteni, b) az (1) bekezdés b) pontja szerinti írásos és indokolással ellátott jogi szakvéleménynek ki kell térnie a termékcsoportok közötti szerződéses nettósítási megállapodás érvényességére és érvényesíthetőségére, valamint a termékcsoportok közötti kétoldalú szerződéses nettósítási megállapodásnak a hatálya alá tartozó bármely kétoldalú nettósítási keretmegállapodás lényeges rendelkezéseire gyakorolt hatására, c) a befektetési vállalkozásnak olyan eljárással kell rendelkeznie az (1) bekezdés c) pontja vonatkozásában, amely biztosítja a nettósítási halmazba tartozó minden ügylet jogi szakvéleménnyel való lefedettségét, valamint d) a kétoldalú termékcsoportok közötti szerződéses nettósítási megállapodás tekintetében a belső modell módszert alkalmazó befektetési vállalkozásnak meg kell felelnie a hitelkockázati fedezet elismerhetőségére vonatkozó feltételeknek, ideértve a szerződés hatálya alá tartozó minden egyes kétoldalú szerződéses keretmegállapodást és az egyedi ügyletet is.”

„211. § (1) A partnerkockázati kitettség mérése sztenderd módszerénél a nettósítás hatását a 187–194. §-ban leírtak szerint, a belső modell módszer alkalmazásakor a 195–208. §-ban leírtak szerint kell számítani. (2) Az adósságmegújítási szerződések (novációs szerződések) által rögzített egyedi nettó összegek súlyozhatóak azzal, hogy

a) a piaci árazás alkalmazásakor a pótlási költséget és a lehetséges jövőbeni kitettséget az adósságmegújítási szerződés szerinti nettó összegre kell számolni,

b) az eredeti kitettség alkalmazásakor a szerződéskötési értéket az adósságmegújítási szerződés által keletkeztetett nettó értékre kell értelmezni és azt az összeget kell megszorozni a 15. táblázatban szereplő megfelelő értékkel a futamidőtől és az ügylettípustól függően.

(3) Egyéb, jogszabály vagy a Felügyelet által elismert nettósítási megállapodások esetében a termékkategóriák közötti nettósítás kivételével

a) a piaci árazás alkalmazásakor a nettósítási megállapodásba tartozó szerződések

aa) pótlási költsége meghatározása során a megállapodásból következő, azaz az egyes ügyletek pozitív és negatív piaci értékeinek összesítése révén keletkező nettó pótlási költséget lehet figyelembe venni azzal, hogyha az negatív (kötelezettséget eredményezne a befektetési vállalkozás számára), akkor a nettósítás eredményeként számolt pótlási költségét nullának kell tekinteni,

ab) nettósítási megállapodás alá tartozó ügyletek lehetséges jövőbeni hitelkitettség értékét a 4. melléklet 1. pontjában meghatározott képlet szerint kell számolni és a képlet alkalmazásakor a nettósítási megállapodásban figyelembe vett tökéletesen illeszkedő szerződéseket egy szerződésként lehet kezelni, a nettó követelést véve, mint szerződéskötéskori érték (elvi főösszeg); b) az eredeti kitettség alkalmazásakor a kitettség érték meghatározásánál

ba) a nettósítási megállapodásban figyelembe vett tökéletesen illeszkedő szerződéseket egy szerződésként lehet kezelni a nettó követelést véve, mint szerződéskötéskori értéket (elvi főösszeget) tekintve és az így számított értéket a 15. táblázat százalékos értékeivel kell megszorozni,

bb) a nettósítási megállapodás alá tartozó minden más szerződés esetében a szerződéskötéskori értékre (elvi főösszegre) alkalmazandó szorzószámok a 4. melléklet 2. pontjában meghatározott táblázatban feltüntetett csökkentett mértékű értéket véve. (4) A (3) bekezdés a) pont aa) alpontjában alkalmazott lehetséges jövőbeni hitelkitettség számítási képlete során a nettósítási megállapodásban szereplő, tökéletesen illeszkedő szerződéseket egyedi szerződéshez tartozó szerződéskötési értékkel lehet figyelembe venni. (5) A (3) és (4) bekezdés alkalmazásában tökéletesen illeszkedő szerződések olyan tőzsdén kívüli deviza határidős ügyletek (forward) és hasonló szerződések, amelyeknél a pénzáramlások egyenlőek, a pénzáramlások ugyanarra az értéknapra vonatkoznak és részben vagy egészben ugyanabban a pénznemben válnak esedékessé.” „(1) A szponzor befektetési vállalkozás, az olyan eszközátruházó befektetési vállalkozás, amely az értékpapírosított kitettség kockázattal súlyozott kitettség értékét a 212. § szerint számítja ki vagy a kereskedési könyvben nyilvántartott kitettséget ruházott át különleges célú gazdasági egységre, amelynek következtében az érintett kitettséget nem kell figyelembe vennie a kockázattal súlyozott kitettség érték és várható veszteség érték számítása során, a szerződésben rögzített kötelezettségeit meghaladóan nem adhat támogatást az értékpapírosításhoz az értékpapírosítási pozícióval rendelkező (befektető) potenciális vagy tényleges veszteségeinek csökkentése érdekében.” „226. § (1) Ha egy értékpapírosítási ügylet egymást átfedő pozícióval rendelkezik, akkor a kockázattal súlyozott kitettség értékének meghatározásakor az átfedés mértékéig csak azt a pozíciót vagy pozíciórészt kell figyelembe venni, amelyikhez nagyobb kockázattal súlyozott kitettség érték tartozik. (2) A befektetési vállalkozás a kereskedési könyvben nyilvántartott pozíció egyedi kockázati tőkekövetelményével történő átfedést is figyelembe vehet, amennyiben ki tudja számítani és össze tudja hasonlítani az adott pozíciókra vonatkozó tőkekövetelményeket.

(3) Ha a befektetési vállalkozás az ABCP programhoz kapcsolódó pozícióra a Felügyelet engedélyével a 220. § (4) bekezdését alkalmazza, akkor a befektetési vállalkozás a pozíció kockázattal súlyozott kitettség értékének kiszámításához a likviditási hitelkerethez rendelt kockázati súlyt is alkalmazhatja, amennyiben a likviditási hitelkeret egyenrangúnak (pari passu) minősül az ABCP programmal, azok egymást átfedő pozíciót alkotnak, és a likviditási hitelkeret 100%-ban fedezi az ABCP programot. (4) E § alkalmazásában az átfedés alatt azt kell érteni, hogy a pozíciók részben vagy egészben ugyanazon kockázattal szembeni kitettségből származnak.”

„(1) A minősítésen alapuló módszer alkalmazásakor a befektetési vállalkozásnak a minősített pozíció kockázattal súlyozott kitettség értékét úgy kell meghatároznia, hogy a kitettség értékét meg kell szoroznia a Felügyelet által a hitelminősítéshez rendelt hitelminősítési besoroláshoz tartozó, 1,06-dal megszorzott kockázati súllyal a 6. melléklet táblázata szerint.” „(1) A felügyeleti képlet módszere alkalmazásakor – a 239. §-ban meghatározott eltéréssel – az értékpapírosítási pozíció kockázati súlyaként a 7. mellékletben meghatározott kockázati súlyt kell alkalmazni azzal, hogy az újraértékpapírosítási pozíció kockázati súlya legalább 20%, az összes egyéb értékpapírosítási pozíció kockázati súlya legalább 7%.” (E rendelet hatálya nem terjed ki:)

„a) a természetes személy fizetési nehézsége és késedelme miatt a meglévő hitelei módosítására, átütemezésére, amennyiben ezáltal a hiteltartozás fennálló összege nem növekszik és az új hitel

aa) euróhitel, euró alapú hitel vagy forinthitel, ha az eredeti hitel euró alapú hitel, euróhitel vagy más devizahitel,

ab) forinthitel, ha az eredeti hitel forinthitel,

ac) svájci frank hitel vagy svájci frank alapú hitel, ha az eredeti hitel svájci frank hitel vagy svájci frank alapú hitel;”

(E rendelet hatálya nem terjed ki:)

„e) az államháztartási törvény végrehajtásáról szóló kormányrendelet szerinti Széchenyi Kártya programra.”

(E rendelet hatálya – a 4. § (1) és (2) bekezdésében meghatározott belső szabályzati korlátok alkalmazásának kivételével – nem terjed ki a hatálybalépésekor fennálló hitelek más hitellel történő kiváltására, ha)

ba) euróhitel, euró alapú hitel vagy forinthitel, ha az eredeti hitel euró alapú hitel, euróhitel vagy más devizahitel,

bb) forinthitel, ha az eredeti hitel forinthitel,

bc) svájci frank hitel vagy svájci frank alapú hitel, ha az eredeti hitel svájci frank hitel vagy svájci frank alapú hitel.”

„(7) A (6) bekezdés alkalmazásában a hiteltartozás összege nem növekszik, ha az új hitel folyósításkori összege a hitelnyújtók közötti árfolyamkülönbség és az eredeti hiteltartozás lezárásához vagy az új hitel folyósításához kapcsolódó igazolt díjak, költségek miatt haladja meg az eredeti hiteltartozás kiváltáskor fennálló összegét és az új hitel nyújtója a hiteltartozás összegét haladéktalanul csökkenti az eredeti hitelnyújtó által hiteljóváírásra fel nem használt, visszautalt összeggel.” 46. § Ez a rendelet 2012. január 1-jén lép hatályba, és a hatálybalépését követő napon hatályát veszti.

47. § Ez a rendelet a 2006/48/EK és a 2006/49/EK irányelvnek a kereskedési könyvre és az újraértékpapírosításra vonatkozó tőkekövetelmények, továbbá a javadalmazási politikák felügyeleti felülvizsgálata tekintetében történő módosításáról szóló, az Európai Parlament és a Tanács 2010. november 24-i 2010/76/EU irányelvnek való megfelelést szolgálja.

1. melléklet a 348/2011. (XII. 30.) Korm. rendelethez

Rendszerek és ellenőrzési mechanizmusok

1. A rendszereknek és ellenőrzési mechanizmusoknak tartalmazniuk kell legalább a következő elemeket:

a) az értékelési folyamatra vonatkozó irányvonalakat és eljárásokat, ideértve az értékelés kialakításában részt vevő különböző területek világosan elhatárolt felelősségi köreit, a piaci információk forrásait és azok megfelelőségének vizsgálatát, a nem megfigyelhető adatok felhasználására vonatkozó iránymutatást, amely tükrözi az intézmény azzal kapcsolatos feltételezéseit, hogy a piaci szereplők hogyan áraznák a pozíciót, a független értékelés gyakoriságát, a záró árak időzítését, az értékelések korrigálására vonatkozó eljárásokat, a hóvégi és ad-hoc felülvizsgálatokat, és

b) az értékelési folyamatért felelős részlegre vonatkozó világos és az üzleti területtől független jelentési útvonalakat, melyek végén belső igazgatósági tagnak kell állnia.

2. Az értékeléseket prudens értékelési módszerrel – lehetőség szerint a piaci árakon történő értékelés módszerével – naponta kell elvégezni.

3. A piaci árakon történő értékeléskor az eladási és vételi árak közül a prudensebb értékelést biztosító árat kell használni, kivéve azt az esetet, amikor az intézmény a szóban forgó pénzügyi eszköz vagy áru adott fajtájának terén jelentős árjegyző, és képes piaci középárfolyamokon zárni.

4. Ha a piaci árakon történő értékelés nem lehetséges, az intézmény konzervatív módon, a modell alapú árazással értékeli a pozíciókat.

5. A modell alapú árazáskor a következő követelményeknek kell eleget tenni:

a) az intézmény ügyvezetésének ismernie kell a kereskedési könyv vagy egyéb valós értéken értékelt pozíciók azon elemeit, amelyek a modell alapú árazás tárgyát képezik, és a modell alapú árazásból adódó bizonytalanságokat,

b) a piaci adatokat lehetőség szerint ugyanabból a forrásból kell nyerni, mint a piaci árakat, és rendszeresen értékelni kell a szóban forgó pozíció értékelésénél figyelembe vett piaci adatok megfelelőségét és a modell paramétereit,

c) amennyiben lehetséges, a szóban forgó pénzügyi eszköz vagy áru tekintetében elismert piaci gyakorlatnak minősülő értékelési módszertanokat kell alkalmazni,

d) amennyiben az intézmény saját fejlesztésű modellt alkalmaz, azt az üzleti területtől függetlenül kell kifejleszteni, jóváhagyni és tesztelni (beleértve a matematikai képletek, a feltételezések és a szoftveralkalmazás validációját); továbbá a modellnek olyan feltételezéseken alapulnia, amelyeket a modellfejlesztéstől független, megfelelő képzettséggel rendelkező felek helyesnek értékeltek,

e) változás-ellenőrzési eljárásoknak kell létezniük, valamint meg kell őrizni a modell biztonsági másolatát, és azt az értékelések ellenőrzésére kell használni,

f) a kockázatkezelésnek az alkalmazott modell gyengeségeit az értékelés eredményében meg kell jelenítenie,

g) a modellt rendszeresen, de legalább évente felül kell vizsgálni.

6. A napi rendszerességű piaci árakon történő értékelés és a modell alapú árazás alkalmazása esetén is kell független ár-felülvizsgálatot végezni, amely a piaci árak, illetve a modell adatok (input) pontosságának és függetlenségének vizsgálatára irányul. A napi rendszerességű piaci árakon történő értékelést a kereskedők végezhetik, a piaci árak, illetve a modell adatok felülvizsgálatát a kereskedőktől független részlegnek legalább havi rendszerességgel kell végeznie. Amennyiben nem állnak rendelkezésre független, objektív árazási források, értékelési korrekciókat kell végezni.

7. Az intézmény az értékelési korrekciók figyelembevételére szolgáló eljárásokat vezet be és tart fenn.

8. Az intézmény a következő értékelési korrekciókat alkalmazza: kamatnyereség, pozíciózárási költségek, működési kockázatok, lejárat előtti visszaváltás, befektetési és finanszírozási költségek, jövőbeni igazgatási költségek és modellkockázat.

9. Az intézmény a kevésbé likvid pozíciók értékelési korrekcióját a pozíció értékének a pénzügyi beszámoló céljából szükséges módosításán felül alkalmazza, és úgy határozza meg, hogy tükrözze a pozíció likviditáshiányát. Ezen eljárás során a következő tényezőket veszi figyelembe: a pozíció/kockázatok pozíción belüli fedezéséhez szükséges idő, az eladási és vételi árajánlat különbségek volatilitása és átlaga, a piaci árjegyzések rendelkezésre állása (az árjegyzők száma és kiléte), a kereskedési mennyiségek volatilitása és átlaga, többek között a piaci stresszhelyzet idején jellemző kereskedési mennyiségek, a piaci koncentráció, a pozíciók öregedése, a modell alapú árazás alapulvételének mértéke és egyéb modell-kockázatok hatása.

10. Harmadik fél által végzett értékelések vagy a modellalapú árazás használatakor az intézmény eldöntheti, hogy alkalmaz-e értékelési korrekciót. Mérlegeli továbbá, hogy szükséges-e korrekciókat alkalmaznia a kevésbé likvid pozíciókra és folyamatosan felülvizsgálja azok állandó megfelelőségét.

11. A komplex termékeket illetően, beleértve – de nem kizárólagosan – az értékpapírosítási kitettségeket és az n-edik nemteljesítéskor lehívható hitelderivatívákat is, az intézménynek kifejezetten fel kell mérnie az értékelési kiigazítások szükségességét az esetlegesen helytelen értékelési módszer alkalmazásával kapcsolatos modellkockázat és az értékelési modellnek a nem megfigyelhető (és esetlegesen helytelen) kalibrációs paramétereinek alkalmazásával kapcsolatos modellkockázat megjelenítése céljából.”

2. melléklet a 348/2011. (XII. 30.) Korm. rendelethez

A járulékos nemteljesítési és a migrációs kockázat mérésére szolgáló módszer

1. A járulékos nemteljesítési és migrációs kockázat mérésére szolgáló módszernek mérnie kell a nemteljesítés, valamint a belső és külső minősítés migrációja miatt felmerülő veszteségeket a 99,9%-os konfidencia intervallum és egy éves tőkehorizont feltételezése mellett.

A korrelációs feltételezéseket objektív adatok elméletileg megalapozott elemzésével kell alátámasztani. A járulékos kockázat mérésére szolgáló módszernek megfelelően tükröznie kell a kibocsátó-koncentrációt, valamint a termékosztályokon belül és azok között stresszhelyzetekben kialakuló koncentrációkat is. A módszernek állandó kockázati szint feltételezésén kell alapulnia egyéves tőkehorizonton, ami azt jelenti, hogy adott egyedi kereskedési könyvi pozíciók vagy pozíciócsoportok, amelyek likviditási horizontján nemteljesítés vagy migráció valósult meg, likviditási horizontjuk végén újra egyensúlyba kerülnek és elérik az eredeti kockázati szintet. Ennek alternatívájaként az intézmény dönthet úgy, hogy következetesen egy évig tartó állandó kitettséget tételez fel.

2. A likviditási horizontot annak megfelelően kell megállapítani, hogy stresszhelyzetben levő piacon mennyi időre van szükség a pozíció eladásához vagy valamennyi lényeges árkockázat fedezéséhez, különös tekintettel a pozíció méretére. A likviditási horizont tükrözi a szisztematikus és az egy változóhoz kapcsolódó stresszhelyzet időszakában alkalmazott tényleges gyakorlatot és szerzett tapasztalatot. A likviditási horizontot konzervatív feltételezések alapján kell meghatározni és elég hosszúnak kell lennie ahhoz, hogy az értékesítés vagy fedezés önmagában ne befolyásolja lényegesen azt az árat, amelyen az értékesítés vagy a fedezés megvalósul.

Egy pozíció vagy pozíciócsoport esetében a megfelelő likviditási horizont meghatározásakor egy minimum három hónapos időszakból kell kiindulni.

Egy pozíció vagy pozíciócsoport esetében a megfelelő likviditási horizont meghatározása során az intézmény figyelembe veszi az értékelési korrekciókkal és a hosszú ideje tartott pozíciókkal kapcsolatos belső politikáit. Ha egy intézmény nem egyedi pozíciókra, hanem pozíciócsoportokra határoz meg likviditási horizontot, a pozíciócsoportok megállapítására vonatkozó kritériumokat oly módon kell meghatározni, hogy az ésszerűen tükrözze a likviditási különbségeket. A koncentrált pozíciókra vonatkozó likviditási horizontoknak nagyobbaknak kell lenniük, hogy tükrözzék e pozíciók lezárásához szükséges hosszabb időt. Az értékpapírosítára kerülő kitettségek likviditási horizontja tükrözi azt az időt, amelyre szükség van az értékpapírosítási ügylet kidolgozása, az ügyletrész-sorozatok értékesítése vagy a lényeges kockázati tényezők fedezése miatt, stresszhelyzet esetén.

3. Az intézmény a járulékos nemteljesítési és migrációs kockázat mérésére szolgáló módszerében figyelembe veheti a fedezeti ügyleteket. A pozíciók nettósíthatók, ha a hosszú és rövid pozíciók ugyanarra a pénzügyi eszközre vonatkoznak. Ugyanazon ügyfél különböző eszközeire vagy értékpapírjaira vonatkozó hosszú és rövid pozíciókhoz kapcsolódó, valamint a különböző ügyfelek hosszú és rövid pozícióihoz kapcsolódó fedezeti ügyletek vagy diverzifikációs hatások csak abban az esetben ismerhetők el, ha a különböző eszközök bruttó hosszú és rövid pozícióit az intézmény külön modellezi. Az intézmény bemutatja a fedezet lejárata és a likviditási horizont közötti intervallum alatt esetleg felmerülő lényeges kockázatok hatását, valamint a fedezeti stratégiákban rejlő jelentős báziskockázatok lehetőségét termékekre, a veszteségviselés sorrendjére, a belső vagy külső minősítésre, a lejáratra, az eredeti hitelnyújtás évjáratára (vintage) és az eszközök egyéb eltéréseire lebontva. Az intézmény csak akkor veheti figyelembe a fedezeti ügyletet, ha az akkor is fenntartható, ha az ügyfélre vonatkozó nemteljesítési vagy hitelesemény várható.

A dinamikus fedezeti stratégiával fedezett kereskedési könyvi pozíciók esetén elismerhető a fedezet egyensúlyának a fedezett pozíció likviditási horizontján belüli visszaállítása, feltéve, hogy az intézmény:

a) úgy dönt, hogy egy releváns kereskedési könyvi pozíciócsoportra következetesen modellezi a fedezet egyensúlyának visszaállítását,

b) bizonyítja, hogy az egyensúly visszaállításának figyelembe vétele jobb kockázatmérést eredményez, és

c) bizonyítja, hogy a fedezetül szolgáló eszközök piacai elég likvidek ahhoz, hogy még stresszhelyzet esetén is lehetővé tegyék az egyensúly visszaállítását. A tőkekövetelményben tükröződnie kell a dinamikus fedezési stratégiákból eredő fennmaradó kockázatnak.

4. A járulékos nemteljesítési és migrációs kockázat mérésére szolgáló módszernek tükröznie kell az opciók, strukturált hitelderivatívák és egyéb, lényeges nem lineárisan viselkedő pozíciók nem lineáris hatását, tekintettel az árváltozásokra. Az intézmény kellően figyelembe veszi az ilyen termékekhez kapcsolódó árkockázatok értékelésében és becslésében rejlő modellkockázatot is.

5. A járulékos nemteljesítési és migrációs kockázat mérésére szolgáló módszernek olyan adatokon kell alapulnia, amelyek objektívek és naprakészek.

6. Az intézmény a kockázatmérési rendszere független felülvizsgálatának és a IX. fejezetben meghatározott belső modellje validálásának részeként a járulékos nemteljesítési és migrációs kockázatok mérésére szolgáló módszerre tekintettel elsősorban a következőket végzi el: a) validálja, hogy a korrelációk és árváltozások modellezési módszere – beleértve a szisztematikus kockázati tényezők kiválasztását és súlyozását – megfelel a portfóliójának;

b) stresszteszteket, többek között érzékenységvizsgálatot és forgatókönyv-elemzést végez, hogy értékelje a módszer minőségi és mennyiségi tényezőinek megfelelőségét, különös tekintettel a koncentrációk kezelésére, és a teszteket nem korlátozza a korábban már tapasztalt események körére;

c) megfelelő kvantitatív validálást alkalmaz, többek között releváns belső modellezési referenciákkal.

A járulékos nemteljesítési és migrációs kockázatok mérésére szolgáló módszernek összhangban kell lennie az intézmény által a kereskedési kockázatok azonosítására, mérésére és kezelésére használt belső kockázatkezelési módszerekkel.

7. Az intézmény úgy dokumentálja a járulékos nemteljesítési és migrációs kockázat mérésére szolgáló módszert, hogy annak korrelációs és egyéb modell feltételezései a Felügyelet számára átláthatók legyenek.

Különböző paramétereken alapuló belső módszerek

8. Ha az intézmény a járulékos nemteljesítési és migrációs kockázat mérésére olyan módszert használ, amely nem felel meg az ebben a mellékletben leírt valamennyi követelménynek, de összhangban van az intézmény által a kockázatok azonosítására, mérésére és kezelésére használt belső módszerekkel, az intézménynek tudnia kell igazolni, hogy az általa alkalmazott módszer legalább olyan mértékű tőkekövetelményt eredményez, mintha az ebben a mellékletben leírt követelményeknek teljesen megfelelő módszeren alapulna. A Felügyelet legalább évente egyszer felülvizsgálja e követelmény betartását.

9. Az intézmény legalább hetente elvégzi a járulékos nemteljesítési és migrációs kockázat mérésére szolgáló választott módszer által előírt számításokat.

10. A Felügyelet abban az esetben ismer el egy belső módszeren alapuló tőkekövetelmény számítási módszertant a 15. § (3b) bekezdésével összhangban a korrelációkereskedésre meghatározott tőkekövetelmény számítási módszertan helyett, ha az e mellékletben felsorolt összes feltétel teljesül. Ezen belső módszereknek megfelelően meg kell ragadniuk valamennyi árkockázatot a 99,9%-os konfidencia intervallum és egyéves tőkehorizont, állandó kockázati szint feltételezése mellett, és a likviditás, a koncentráció, a fedezet és az opcionalitás hatását kellően tükröző kiigazításokkal. Az intézmény bármely olyan pozícióra alkalmazhatja az e melléklet szerinti módszert, amelyet a korrelációkereskedési portfólió pozícióival együtt kezel, és ez esetben kizárhatja ezeket a pozíciókat a 43. § (9a) bekezdésében előírt módszer alól. Ezen, az összes árkockázatra vonatkozó tőkekövetelmény összege nem lehet kevesebb annak a tőkekövetelménynek a 8%-ánál, amelyet a 15. § (3b) bekezdésével összhangban számítanának ki a valamennyi pozícióra vonatkozó összes árkockázathoz kapcsolódóan. Különösen az alábbi kockázatokat kell a tőkekövetelmény számítás során megfelelően megragadni:

a) az ügyletrész-sorozatban fennálló pozícióknál a többszörös nemteljesítésből eredő kumulatív kockázat, beleértve a nemteljesítések sorrendiségéből eredő kockázatot is;

b) a hitelkockázati felárhoz köthető kockázatok (credit spread risk), beleértve a gamma és a cross gamma hatásokat;

c) az implikált korrelációk volatilitása, beleértve a felárak és a korrelációk közötti kereszthatást;

d) báziskockázat, beleértve:

da) az indexfelár és az indexet alkotó egy kötelezettre szóló eszközök felárai közötti bázis; valamint

db) az index implikált korrelációja és az egyedi portfóliók implikált korrelációja közötti bázis;

e) a megtérülési ráta volatilitása, mivel a megtérülési ráta befolyásolhatja az ügyletrész-sorozatok árait; valamint

f) amennyiben az átfogó kockázatmérő módszer a dinamikus fedezésből származó előnyöket is magában foglalja, a fedezeti többletköltség (hedge slippage) és az ilyen kiegyensúlyozásának potenciális költségei

Ezen pont alkalmazásában az intézménynek elegendő piaci adattal kell rendelkeznie annak biztosításához, hogy belső módszerében teljes mértékben felmérje ezen kitettségek legfontosabb kockázatait az e pontban meghatározott előírásokkal összhangban. Az intézmény utóteszteléssel vagy más megfelelő eszközökkel bizonyítja, hogy a becsült kockázati értékek megfelelően tükrözik ezen termékek korábbi árváltozásait. Az intézmény képes elkülöníteni azon pozíciókat, amelyek tekintetében engedéllyel rendelkezik – és e ponttal összhangban a tőkekövetelmény számításánál figyelembe vehet – azon pozícióktól, amelyek tekintetében nem rendelkezik ilyen engedéllyel.

Az ezen pont hatálya alá tartozó portfóliók tekintetében az intézmény rendszeresen alkalmaz egyedi, előre meghatározott stressz-forgatókönyveket. Ezekkel a stressz-forgatókönyvekkel megvizsgálja a stresszhelyzet hatását a nemteljesítési rátákra, a megtérülési rátákra, a hitelkockázati felárra és a korrelációkereskedési részleg eredmény-kimutatásában szereplő korrelációkra. Az intézmény ezeket a stressz-forgatókönyveket legalább hetente alkalmazza, és legalább negyedévente beszámol a Felügyeletnek az eredményekről, beleértve e pontnak megfelelően az intézmény tőkekövetelményével való összehasonlításokat is. Amennyiben a stresszteszt a tőkekövetelménytől való jelentős eltérést jelez, azt minden esetben haladéktalanul jelenteni kell a Felügyeletnek. A stressztesztek eredményei alapján a Felügyelet kiegészítő tőkekövetelményt írhat elő a korrelációkereskedési portfólió tekintetében, a Hpt. 76. § (2) bekezdésében vagy a Bszt. 105. § (5) bekezdésében meghatározottaknak megfelelően.” 3. melléklet a 348/2011. (XII. 30.) Korm. rendelethez

Minősített pozícióhoz tartozó kockázati súly

|

Hitelminősítési besorolás |

1 |

2 |

|

3 |

4

(csak rövid

lejáratú hitel-

minősíté-

sektől eltérő hitel-

minősíté-

sekre) |

Minden

egyéb hitel-

minősítési

besorolás |

|

Értékpapírosítási pozíciók |

20% |

|

50% |

100% |

350% |

1250% |

|

Újraértékpapírosítási pozíciók |

40% |

|

100% |

225% |

650% |

1250% |

4. melléklet a 348/2011. (XII. 30.) Korm. rendelethez

Minősítésen alapuló módszer kockázati súlyai

|

Hitelminősítési besorolás |

Értékpapírosítási pozíciók |

Újraértékpapírosítási pozíciók |

|

Rövid lejáratú

hitelminősítésektől

eltérő

hitelminősítések |

Rövid lejáratú

hitelminősítések |

A |

B |

C |

D |

E |

|

1 |

1 |

7% |

12% |

20% |

20% |

30% |

|

2 |

|

8% |

15% |

25% |

25% |

40% |

|

3 |

|

10% |

18% |

35% |

35% |

50% |

|

4 |

2 |

12% |

20% |

|

40% |

65% |

|

5 |

|

20% |

35% |

|

60% |

100% |

|

6 |

|

35% |

50% |

100% |

150% |

|

7 |

3 |

60% |

75% |

150% |

225% |

|

8 |

|

100% |

200% |

350% |

|

9 |

|

250% |

300% |

500% |

|

10 |

|

425% |

500% |

650% |

|

11 |

|

650% |

750% |

850% |

|

Minden egyéb és minősítéssel

nem rendelkező |

1250% |

1. A táblázat „C” oszlopában található kockázati súlyt kell alkalmazni, ha az értékpapírosítási pozíció nem újraértékpapírosítási pozíció és ahol az értékpapírosított kitettségek tényleges száma hatnál kevesebb. A fennmaradó olyan értékpapírosítási pozíciókra, amelyek nem újraértékpapírosítási pozíciók, a táblázat „B” oszlopában található kockázati súlyt kell alkalmazni, kivéve, ha a pozíció az értékpapírosítás legalacsonyabb veszteségviselő képességgel rendelkező ügyletrész-sorozatába tartozik, amelynél a táblázat „A” oszlopában található kockázati súlyt kell alkalmazni.

2. A táblázat „E” oszlopában található kockázati súlyt kell alkalmazni az újraértékpapírosítási pozícióra, kivéve, ha a pozíció az értékpapírosítás legalacsonyabb veszteségviselő képességgel rendelkező ügyletrész-sorozatába tartozik és ha az alapul szolgáló kitettségek egyike sem újraértékpapírosított kitettség, amelynél a táblázat „D” oszlopában található kockázati súly alkalmazandó.

3. Annak meghatározásához, hogy az adott ügyletrész-sorozat a legalacsonyabb veszteségviselő képességgel rendelkezik-e, nem kell figyelembe venni a származékos kamat- vagy devizaügyletekből, esedékes díjakból vagy egyéb kapcsolódó hasonló jellegű kifizetésekből eredő összegeket.

4. Az értékpapírosított kitettségek tényleges számának kiszámításához az egy ügyféllel szembeni több ügylet kapcsán fennálló kitettségeket egy kitettségnek kell tekinteni.

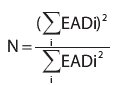

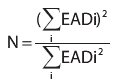

A kitettségek tényleges számát az alábbiak szerint kell kiszámítani:

ahol EADi az i-edik ügyféllel szembeni összes kitettség értékének összege.

Ha rendelkezésre áll a legnagyobb kitettséghez tartozó portfólió részesedés, a hitelintézet az N értékét az 1/C1 hányados alkalmazásával is kiszámíthatja, ahol C1 a legnagyobb kitettséghez tartozó portfólió részesedés.”

5. melléklet a 348/2011. (XII. 30.) Korm. rendelethez

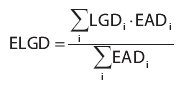

„2. A kitettséggel súlyozott átlagos nemteljesítéskori veszteségrátát (ELGD) az alábbiak szerint kell kiszámítani:

ahol az LGDi az in ügyféllel szembeni kitettség átlagos nemteljesítéskori veszteségráta (LGD) értéke, ha az LGD értékét a Hpt. 76/B – 76/D. §-a szerint állapítják meg. Újraértékpapírosítás esetén az értékpapírosított pozíciókra 100%-os nemteljesítéskori veszteségráta (LGD) értéket kell alkalmazni.

Ha a vásárolt követeléseknél a nemteljesítést és a felhígulási kockázatot egy értékpapírosításon belül összevonva kezelik, akkor az LGDi érték a hitelezési kockázat LGD értékének és a felhigulási kockázat LGD értéke 75%-ának súlyozott átlaga azzal, hogy ezen súlyok képezik a hitelezési kockázat és a felhígulási kockázat tőkekövetelményét.

Újraértékpapírosítás esetén a hitelintézetnek az alapul szolgáló értékpapírosított kitettségek számát kell figyelembe vennie.”

6. melléklet a 348/2011. (XII. 30.) Korm. rendelethez

Minősítésen alapuló módszer kockázati súlyai

|

Hitelminősítési besorolás |

Értékpapírosítási pozíciók |

Újraértékpapírosítási pozíciók |

|

Rövid lejáratú

hitelminősítésektől

eltérő

hitelminősítések |

Rövid lejáratú

hitelminősítések |

A |

B |

C |

D |

E |

|

1 |

1 |

7% |

12% |

20% |

20% |

30% |

|

2 |

|

8% |

15% |

25% |

25% |

40% |

|

3 |

|

10% |

18% |

35% |

35% |

50% |

|

4 |

2 |

12% |

20% |

|

40% |

65% |

|

5 |

|

20% |

35% |

|

60% |

100% |

|

6 |

|

35% |

50% |

100% |

150% |

|

7 |

3 |

60% |

75% |

150% |

225% |

|

8 |

|

100% |

200% |

350% |

|

9 |

|

250% |

300% |

500% |

|

10 |

|

425% |

500% |

650% |

|

11 |

|

650% |

750% |

850% |

|

Minden egyéb és minősítéssel nem rendelkező |

1250% |

1. A táblázat „C” oszlopában található kockázati súlyt kell alkalmazni, ha az értékpapírosítási pozíció nem újraértékpapírosítási pozíció és ahol az értékpapírosított kitettségek tényleges száma hatnál kevesebb. A fennmaradó olyan értékpapírosítási pozíciókra, amelyek nem újraértékpapírosítási pozíciók, a táblázat „B” oszlopában található kockázati súlyt kell alkalmazni, kivéve, ha a pozíció az értékpapírosítás legalacsonyabb veszteségviselő képességgel rendelkező ügyletrész-sorozatába tartozik, amelynél a táblázat „A” oszlopában található kockázati súlyt kell alkalmazni.

2. A táblázat „E” oszlopában található kockázati súlyt kell alkalmazni az újraértékpapírosítási pozícióra, kivéve, ha a pozíció az értékpapírosítás legalacsonyabb veszteségviselő képességgel rendelkező ügyletrész-sorozatába tartozik és ha az alapul szolgáló kitettségek egyike sem újraértékpapírosított kitettség, amelynél a táblázat „D” oszlopában található kockázati súly alkalmazandó.

3. Annak meghatározásához, hogy az adott ügyletrész-sorozat a legalacsonyabb veszteségviselő képességgel rendelkezik-e, nem kell figyelembe venni a származékos kamat- vagy devizaügyletekből, esedékes díjakból vagy egyéb kapcsolódó hasonló jellegű kifizetésekből eredő összegeket.

4. Az értékpapírosított kitettségek tényleges számának kiszámításához az egy ügyféllel szembeni több ügylet kapcsán fennálló kitettségeket egy kitettségnek kell tekinteni.

A kitettségek tényleges számát az alábbiak szerint kell kiszámítani:

ahol EADi az i-edik ügyféllel szembeni összes kitettség értékének összege.

Ha rendelkezésre áll a legnagyobb kitettséghez tartozó portfólió részesedés, a hitelintézet az N értékét az 1/C1 hányados alkalmazásával is kiszámíthatja, ahol C1 a legnagyobb kitettséghez tartozó portfólió részesedés.

7. melléklet a 348/2011. (XII. 30.) Korm. rendelethez

Hitelminősítéssel rendelkező pozícióhoz tartozó kockázati súly

|

Hitelminősítési besorolás |

1 |

2 |

|

3 |

4

(csak rövid

lejáratú

hitel-

minősíté-

sektől

eltérő hitel-

minősíté-

sekre) |

Minden

egyéb hitel-

minősítési

besorolás |

|

Értékpapírosítási pozíciók |

20% |

|

50% |

100% |

350% |

1250% |

|

Újraértékpapírosítási pozíciók |

40% |

|

100% |

225% |

650% |

1250% |